牛奶前景怎么样?消费者最关心的五个问题

牛奶前景怎么样?这是不少家庭、牧场主、投资人都在追问的话题。要回答它,必须先拆解成五个更具体的问题:

- 全球人口增长还会带来多少新增需求?

- 植物奶崛起会不会把牛奶挤出餐桌?

- 中国奶价为何波动剧烈,未来能否稳住?

- 功能性牛奶(A2β-酪蛋白、低乳糖、高钙)到底只是噱头还是真风口?

- 冷链下沉到三四线城市后,销量会不会爆发?

带着这些疑问,下文逐一拆解。

全球需求:人口与收入双重驱动

联合国预测,到2050年全球人口将逼近98亿,其中亚洲与非洲贡献了九成增量。与此同时,**人均GDP每增加1000美元,乳制品消费量平均提升0.8公斤**。这意味着即便在植物基浪潮下,牛奶的“基本盘”仍在扩大。

但需求结构正在变化:

- 欧美市场:总量趋稳,**高端有机奶、草饲奶**增速高于常规奶。

- 新兴市场:印度、越南、尼日利亚的**UHT常温奶**销量年复合增长超过10%。

植物奶冲击:替代还是共存?

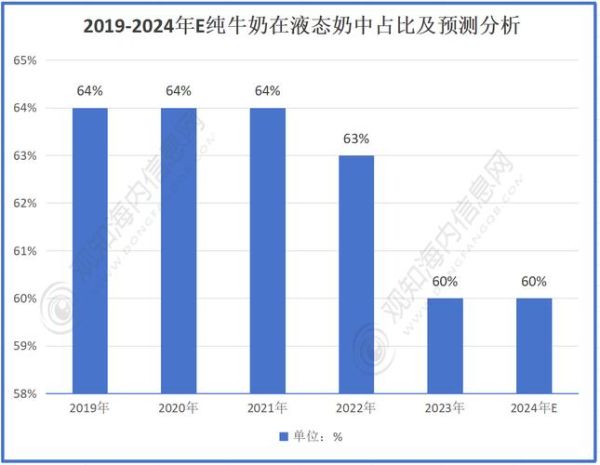

燕麦奶、杏仁奶、豌豆奶声势浩大,可数据告诉我们:2023年全球牛奶零售额仍占液体乳品类**78%**,植物奶仅占**9%**。真正被挤掉的是豆奶与含乳饮料,而非巴氏鲜奶。

为什么牛奶地位难以撼动?

- **蛋白质密度**:每100ml牛奶含3.3g完整蛋白,植物奶普遍低于1g。

- **钙吸收率**:牛奶中的钙以乳钙形式存在,吸收率32%,远高于植物钙的17%。

- **价格**:在越南、印尼等人均月收入不足300美元的国家,**一升进口燕麦奶价格是本地UHT奶的4倍**。

中国奶价波动:周期与对策

过去十年,国内生鲜乳收购价经历了三轮过山车:

- 2013年“奶荒”:牧场不足,均价冲到4.5元/kg。

- 2015—2018年:进口大包粉冲击,跌至3.4元/kg。

- 2021年:饲料暴涨,再次回到4.6元/kg。

未来能否摆脱周期?关键在于:

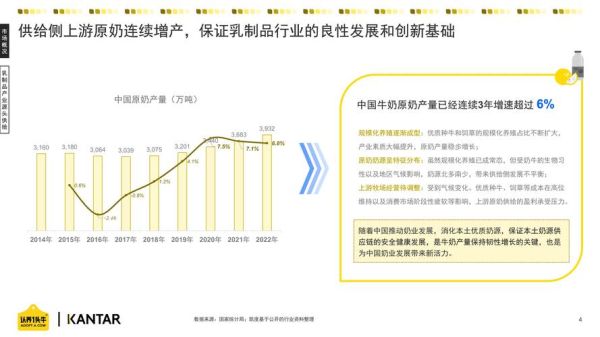

- **上游集中度提升**:2025年前CR10牧场集团将控制全国55%奶源,议价能力增强。

- **饲料替代方案**:玉米豆粕减量替代技术可降低成本8%—12%。

- **储备制度**:农业农村部已试点奶粉临时收储,平抑淡旺季价差。

功能性牛奶:细分赛道的真风口

传统白奶增速放缓到3%,而功能性品类却跑出**15%—25%**的复合增长。谁在买单?

- 乳糖不耐人群:低乳糖奶已占日本液态奶市场42%,中国目前仅7%,空间巨大。

- 健身人群:每瓶含25g蛋白质的“健身奶”在天猫销量年增120%。

- 银发人群:高钙+维生素D3组合装,复购率比普通白奶高1.8倍。

技术门槛如何?

- **A2β-酪蛋白筛选**:通过基因测序挑选A2奶牛,单头成本增加500元,但终端溢价可达30%。

- **乳糖水解工艺**:使用乳糖酶水解率需≥90%,否则口感发甜发腻。

- **活性肽添加**:CPP(酪蛋白磷酸肽)添加量超过0.1%才能显著提高钙吸收。

冷链下沉:三四线城市的增量池

过去只有一二线家庭喝得到巴氏鲜奶,如今冷链干线+前置仓模式让**28个省会以外的城市**也能实现次日达。结果如何?

- 2023年,巴氏奶在三四线市场增速达**35%**,远超一二线的9%。

- 县域超市冷藏柜数量三年增长4倍,单店牛奶SKU从5个扩充到18个。

冷链成本怎么降?

- **干线共配**:伊利、蒙牛、新希望共用第三方冷链,吨公里运费从0.9元降至0.6元。

- **小型前置仓**:在县城布设15㎡微仓,租金仅为城市前置仓的1/5。

- **数字化订货**:通过小程序预测销量,损耗率从8%降到3%。

投资视角:牧场、加工、品牌三条路径

如果想在牛奶前景中分一杯羹,资金可以投向哪里?

上游牧场

优势:现金流稳定,受政策补贴倾斜。

风险:饲料价格波动大,环保趋严。

**关键指标**:单头成母牛年利润≥6000元,粪污资源化利用率≥85%。

中游加工

优势:规模效应明显,可向上游锁定奶源。

风险:产能利用率不足时折旧压力大。

**关键指标**:UHT线开机率≥75%,巴氏线开机率≥60%。

下游品牌

优势:溢价空间大,可打造情感价值。

风险:营销费用高,同质化严重。

**关键指标**:电商复购率≥40%,线下渗透率≥80%。

未来十年情景推演

综合人口、收入、技术、政策四大变量,可得出三种情景:

- 基准情景(概率60%):全球牛奶消费量年增1.8%,中国年增3.2%,功能性品类占整体份额25%。

- 乐观情景(概率25%):非洲与东南亚爆发式需求,全球年增2.5%,中国低乳糖奶占比突破20%。

- 悲观情景(概率15%):全球经济衰退,奶价再次跌破成本线,中小牧场退出30%。

无论哪种情景,**掌握上游优质奶源、拥有冷链壁垒、深耕细分功能**的企业都将穿越周期,成为未来牛奶市场的主角。

评论列表