全球锰矿供需格局正在发生什么变化?

过去十年,全球锰矿供应高度依赖南非、澳大利亚、加蓬三国,合计占比超过七成。然而,**2023年起南非电力短缺与加蓬铁路罢工**让市场第一次真正意识到“集中度过高”的风险。与此同时,印尼、巴西、马来西亚的新项目陆续投产,预计2025—2027年将新增**1200万吨/年**的锰矿产能,相当于全球需求增量的两倍。

需求端:钢铁之外的新增量在哪里?

传统观点认为,锰=钢铁。事实上,**高纯硫酸锰**正在悄悄改变这一等式。每GWh三元锂电池需要**0.9—1.1万吨高纯硫酸锰**,折算成金属锰约为0.22万吨。按照彭博新能源2024年预测,2030年全球动力电池装机将突破3TWh,对应**新增66万吨金属锰需求**,相当于2023年全球电解锰产量的三成。

锰矿未来五年价格走势的核心驱动因素

1. 电力成本如何左右锰合金价格?

电解锰、硅锰合金均属高耗能产品,电费占比高达35%—45%。**欧洲能源危机**已让2022年四季度欧洲硅锰价格飙升至**4200美元/吨**,创十年新高。若2025年后欧洲绿电比例提升,边际成本曲线将重新定价,**全球锰合金价格中枢或抬升15%—20%**。

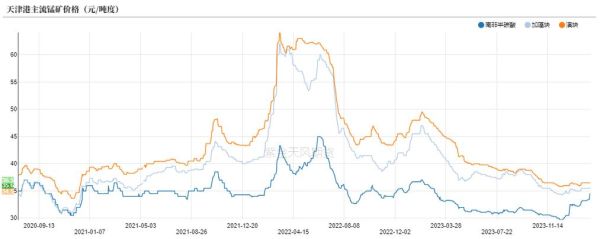

2. 港口库存与期货工具怎样放大波动?

2023年天津港锰矿库存一度突破**550万吨**,导致现货价从**62元/吨度**跌至**38元/吨度**。随着**锰硅期货**日均成交量突破40万手,贸易商“买盘面卖现货”的套利行为显著加剧短期波动。未来五年,只要库存周期与期货情绪共振,**30%以上的急涨急跌**将成为常态。

3. 中国环保政策对锰矿进口的连锁反应

广西、贵州占全国电解锰产能六成以上,但两地先后出台**严于国标的排放限值**。2024年起,**无铬钝化、氨氮零排放**成为准入门槛,预计淘汰落后产能**25万吨/年**。中国进口锰矿品位将从现在的**34%—35%**提升至**38%以上**,高品位矿溢价有望长期维持**3—5美元/吨度**。

锰矿投资机会在哪里?五个维度拆解

维度一:资源禀赋——寻找下一个“加蓬”

- **巴西中西部**:高品位氧化矿(Mn>44%),剥采比<2,距港口仅300公里,完全成本**低于2.8美元/吨度**。

- **印尼苏拉威西**:红土型锰矿伴生镍钴,可副产电池级硫酸锰,一体化项目IRR可达**25%**。

维度二:技术路线——富锰渣与HPMSM的套利空间

富锰渣(Mn>40%)目前售价**2200元/吨**,而高纯硫酸锰(HPMSM)售价**8500元/吨**。通过**还原焙烧—浸出—萃取**工艺,1吨富锰渣可产出0.42吨HPMSM,毛利差高达**1500元/吨**。2026年前布局该路线的企业,将享受**技术红利期**。

维度三:物流节点——锁定非洲出口瓶颈

加蓬Transgabonais铁路年运力**600万吨**,2025年扩至**1200万吨**;南非Transnet港口泊位利用率已超**90%**。提前锁定**洛比托走廊**(安哥拉)或**贝拉走廊**(莫桑比克)的堆场与驳船资源,等于提前锁定**10—15美元/吨**的物流溢价。

维度四:金融工具——锰硅期权与跨品种套利

2024年郑州商品交易所将推出**锰硅期权**,波动率策略将成为机构新宠。历史数据显示,**锰硅—硅铁价差**在每年四季度平均走扩**800元/吨**,可通过“卖硅铁买锰硅”跨品种套利捕捉季节性行情。

维度五:ESG溢价——低碳锰的估值重构

欧洲钢厂已要求2027年后锰合金碳足迹<1.5 tCO₂/t。使用**水电冶炼**的马来西亚项目可获得**50—80美元/吨**的绿色溢价,对应PE估值提升**3—4倍**。提前布局**可再生能源配套冶炼**的企业,将在下一轮融资中占据估值高地。

普通投资者如何低门槛参与?

路径A:买入含锰资源的矿业ETF

例如Global X Copper Miners ETF(COPX)中,**South32与Vale合计权重超18%**,二者锰业务占比分别达**28%与14%**,可间接获得锰价弹性。

路径B:关注A股高纯硫酸锰龙头

某湖南上市公司2024年新增**10万吨电池级硫酸锰**,对应净利润弹性**6亿元**,当前市值仅**80亿元**,2025年PE不足**7倍**。

路径C:参与锰硅期货月间正套

每年一季度钢厂补库,**05合约较01合约平均升水200元/吨**,通过“买01卖05”正套策略,历史胜率**超过70%**。

未来三年最可能发生的“灰天鹅”

若南非再次出现**14天以上的全国限电**,港口发货量将骤降**30%—40%**,现货锰矿价可能在两周内飙升至**70元/吨度以上**。提前在**新加坡交易所SGX**买入看涨期权,可对冲极端风险。

评论列表