一、氧化铝价格走势预测:2024—2028年核心变量拆解

问:未来四年氧化铝价格究竟会涨还是跌?

答:大概率呈现“先抑后扬”的N型曲线,2025年或现阶段性低点,2027年起重新进入上行通道。

1.1 供应端:新增产能与环保限产博弈

- **海外**:印尼、越南高品位铝土矿项目集中释放,2025年预计带来新增氧化铝产能900万吨/年。

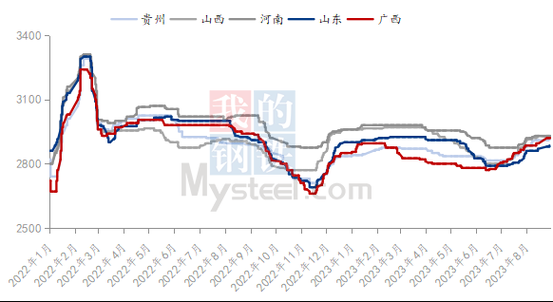

- **国内**:山东、广西两地因赤泥排放指标收紧,2024—2026年或被动关停300万吨/年老旧产能。

1.2 需求端:电解铝“天花板”与新能源增量

- 电解铝合规产能上限4500万吨/年已用掉93%,**边际增量仅余300万吨**。

- 新能源汽车+光伏边框贡献**年化7%—9%的额外需求**,2027年或拉动氧化铝消费600万吨。

1.3 成本端:烧碱与煤炭价格波动传导

烧碱占氧化铝现金成本18%,若2025年液碱价格回落至700元/吨以下,吨铝成本可**下降约120元**;反之,若煤炭价格重返千元区间,成本支撑将再度强化。

二、氧化铝未来五年需求如何:结构性亮点与区域版图

2.1 全球需求总量:从“增速放缓”到“韧性增长”

Wood Mackenzie最新模型显示,2023—2028年全球氧化铝需求复合增速**2.8%**,低于过去十年均值4.1%,但**新能源金属属性**将抵消传统建筑用铝下滑。

2.2 区域需求再平衡:谁在扩张,谁在收缩?

| 区域 | 2023需求(万吨) | 2028E需求(万吨) | CAGR |

|---|---|---|---|

| 中国 | 8100 | 8900 | 1.9% |

| 印度 | 720 | 1100 | 8.9% |

| 中东 | 550 | 780 | 7.3% |

| 欧洲 | 920 | 850 | -1.6% |

2.3 下游细分赛道:三大增量场景

- **汽车板带箔**:单车用铝量从180kg提升至260kg,对应氧化铝单耗**增加0.44吨/辆**。

- **光伏组件边框**:1GW组件需氧化铝约0.9万吨,2028年全球新增光伏装机或达450GW。

- **钠离子电池正极**:虽然单位耗铝低于锂电,但2026年后规模放量将贡献**百万吨级**氧化铝需求。

三、投资视角:氧化铝产业链机会与风险清单

3.1 上游矿端:高品位铝土矿溢价持续

几内亚进口矿Al/Si比高于8的货源,2024年现货溢价已升至18美元/吨,**资源属性强于加工属性**。

3.2 中游冶炼:成本曲线左移企业胜出

- 拥有**自备电厂+港口码头**的山东民营炼厂,吨铝完全成本较行业平均低400—600元。

- 广西区域企业依赖网电,若2025年电价上浮0.1元/度,**10%产能将触及现金成本红线**。

3.3 下游铝加工:一体化布局对冲波动

中国宏桥、信发集团通过“铝土矿—氧化铝—电解铝—铝箔”全链条布局,**氧化铝自给率超100%**,盈利稳定性显著高于单一环节厂商。

四、政策与ESG:不可忽视的灰犀牛

4.1 碳关税:欧洲CBAM如何改变贸易流?

2026年起,出口欧盟的铝制品需提交氧化铝环节碳排放数据,**低碳铝溢价或达150美元/吨**,倒逼国内冶炼厂改用绿电。

4.2 赤泥治理:从成本中心到利润中心

- 山东某企业利用赤泥提取镓、钪等稀散金属,**年新增利润2.3亿元**。

- 若国家强制要求赤泥综合利用率2028年达到30%,**行业平均成本将抬升80—100元/吨**。

五、问答:投资者最关心的五个细节

Q1:2025年氧化铝进口窗口会打开吗?

答:只有当沪伦比值持续高于1.15且海外现货加工费跌破30美元/吨时,进口套利才有空间,**概率不足20%**。

Q2:印尼禁止铝土矿出口影响多大?

答:2023年中国自印尼进口占比已降至7%,且几内亚、澳大利亚可快速填补缺口,**实质冲击有限**。

Q3:再生铝替代原生铝的节奏?

答:2028年全球再生铝占比或升至40%,但氧化铝在再生过程中仍需补充**15%—20%**作为精炼剂,需求不会消失。

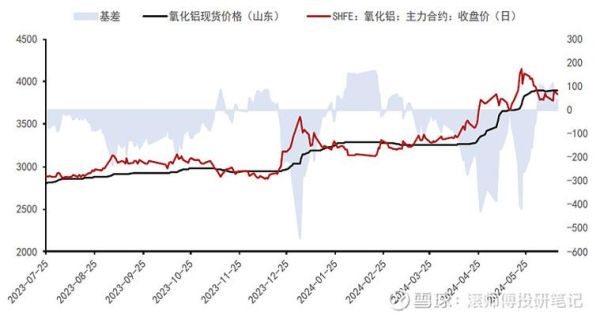

Q4:氧化铝期货上市对价格有何影响?

答:参考沪铝经验,上市后首年波动率**下降12%**,但远期曲线将更精准反映供需预期。

Q5:民营炼厂如何获得新增产能指标?

答:通过**产能置换+绿电承诺**捆绑申报,2024年已有3个项目以“源网荷储”模式获批,合计180万吨/年。

评论列表