一、全球需求:新能源车与替换市场谁更猛?

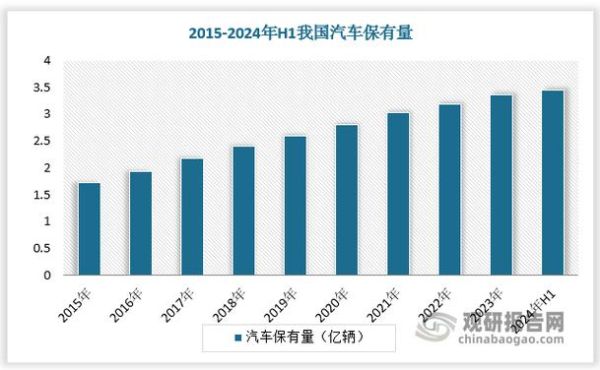

未来三年,全球轮胎需求将呈现“双轮驱动”:一方面,新能源车销量年复合增速预计保持在25%以上,带来配套胎增量;另一方面,全球汽车保有量突破15亿辆,替换胎占比已升至73%,成为真正的现金牛。

自问:新能源车专用胎与传统胎差异有多大?

自答:胎面配方更软、滚阻更低、静音棉技术普及,单胎售价比同级燃油车胎高15%—25%,毛利率高出8—10个百分点。

二、中国产能:过剩还是升级?

国内轮胎总产能已超8亿条/年,但高端乘用车胎仍30%依赖进口。未来三年,行业关键词是“结构性出清”:

• 山东等地落后产能将被环保红线淘汰,预计减少5000万条/年;

• 头部企业上马“超级工厂”,单厂年产能≥2000万条,人均产出提升40%;

• 智能化率从现在的35%提升到60%,一条轿车胎生产节拍缩短至25秒。

三、原材料:天然橡胶还会疯涨吗?

过去两年,天然橡胶价格一度冲破18000元/吨,让轮胎企业叫苦不迭。未来三年,价格中枢大概率回落至14000—15000元/吨:

• 泰国、印尼主产区新增开割面积5%,供应宽松;

• 合成橡胶占比继续提高,新能源车胎中溶聚丁苯+白炭黑配方已占55%,降低对天胶依赖;

• 头部企业签订三年期长协,锁定60%—70%用量,成本波动可控。

四、技术路线:静音棉、自修复、RFID谁主沉浮?

技术迭代速度远超想象:

静音棉:2023年渗透率12%,2026年有望达35%,主机厂选胎时把NVH分值权重提到20%;

自修复:欧洲法规推动,2024年起所有新车必须配备漏气保用技术,预计带来1.2亿条/年增量;

RFID芯片:米其林、普利司通已量产,用于全生命周期追溯,国内政策窗口期在2025—2026年,市场规模30亿元。

五、渠道变革:传统经销商会被直营吃掉吗?

不会全吃,但“直营+数字化分销”将成为主流:

• 头部品牌自建电商旗舰店,线上销量占比从8%升至25%;

• 经销商转型为前置仓+安装服务商,库存周转天数从45天压缩到20天;

• “轮胎订阅”模式在北上广深试点,月费299元含胎、装、保,续费率78%。

六、出海机会:东南亚、中东、拉美怎么选?

未来三年,中国胎企海外收入占比将从38%提升到50%:

东南亚:泰国、越南享受零关税进入欧美,但需警惕反倾销复审;

中东:海湾六国汽车保有量年增7%,高温沙漠胎溢价20%;

拉美:巴西市场容量4500万条/年,本土品牌份额仅15%,中国胎性价比优势明显。

七、投资视角:哪些细分赛道最赚钱?

资本已用脚投票:

• 航空胎:国产大飞机C919放量,2026年配套需求10万条/年,毛利率45%+;

• 赛车胎:中国汽摩运动联合会注册赛事翻倍,单条胎售价8000元;

• 废旧轮胎裂解:政策补贴280元/吨,裂解油价格稳定在4500元/吨,IRR18%。

八、风险预警:三大灰犀牛不可忽视

1. 双反升级:欧盟计划2025年将中国卡客车胎关税从42.7%提到65%;

2. 碳边境税:2026年起出口欧盟需提交碳足迹报告,每吨轮胎增加成本80—100元;

3. 汇率波动:人民币每升值1%,出口毛利率下滑0.6个百分点。

九、企业对策:如何穿越周期?

• “小胎大做”:把17寸以上高性能胎占比从30%提到60%,客单价翻倍;

• “大胎小做”:矿用巨胎市场被外资垄断,国产突破49寸以上规格,单胎毛利3万元;

• “服务做重”:自建安装网络,把一次交易变成五年生命周期管理,ARPU值提升5倍。

评论列表