水泥行业未来五年到底会怎样?

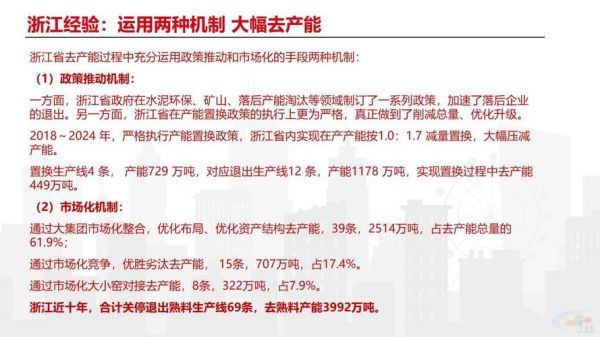

水泥需求见顶了吗?不会立即断崖式下跌,但区域分化将加剧。华东、华南仍维持每年-1%~-2%的温和下滑;东北、西北可能-5%以上。 产能置换政策继续收紧,2025年底前全国再压减熟料产能1.5亿吨,行业集中度有望从58%提升到70%。 价格中枢预计维持在450~480元/吨(含税到位价),波动区间缩窄,盈利更依赖成本控制与错峰生产执行力。

水泥企业转型升级的三条主线

主线一:绿色低碳——从“要我减”到“我要减”

问:碳交易正式启动后,吨熟料成本会增加多少? 答:按当前60元/吨的碳价测算,吨熟料新增成本约18~22元,相当于吃掉6%净利润。 企业动作: - 推广六级预热器+在线分解炉,熟料标煤耗可降至98 kgce/t; - 建设光伏+储能自备电站,吨水泥电耗外购比例下降15%; - 布局碳捕集、利用与封存(CCUS)示范项目,争取绿色信贷贴息。

---主线二:产业链延伸——“水泥+”打开二次成长曲线

问:骨料、商混、装配式建筑哪个环节最赚钱? 答:骨料毛利率可达50%以上,远高于水泥的25%。 打法拆解: - 骨料:瞄准长江沿线千万吨级矿山,码头资源锁定物流成本; - 商混:以“水泥+骨料+粉煤灰”一体化配方切入,锁定重点工程; - 装配式建筑:在长三角、珠三角投建PC构件基地,单厂辐射半径150公里。

---主线三:数字化——把“经验值”变成“数据值”

问:一条5000t/d生产线做数字化改造,多久能回本? 答:18~24个月,前提是能耗、设备故障率双降5%以上。 落地路径: - 部署APC窑专家系统,游离钙合格率提升3个百分点; - 建立数字孪生工厂,实现虚拟调试、预测性维护; - 打通矿山—生产—物流—客户全链路数据,库存周转天数下降20%。

---区域市场机会扫描

粤港澳大湾区:跨海通道、城市更新带来年增量1500万吨高标号需求,熟料缺口需广西、福建外运补充。 成渝双城经济圈:2024-2027年轨道交通投资超6000亿元,低碱水泥溢价30元/吨。 新疆:中吉乌铁路开工在即,早强、抗硫酸盐水泥需求集中爆发,但运输半径决定只有本地企业受益。

---资本动作与并购窗口

问:现在是不是抄底收购水泥资产的好时机? 答:是的,但只选“两高一低”标的——高矿山资源自给率、高区域市占率、低负债率。 案例:某头部企业通过“股权+产能指标”打包收购,吨EV降至280元,低于重置成本320元。 注意:国资委对“两高”项目审批趋严,尽调重点放在能评、环评、采矿权证有效期。

风险清单与对冲策略

- 需求下滑超预期:签订长协价+浮动价混合合同,锁量不锁价; - 煤炭价格暴涨:提前采购年度长协煤比例不低于70%,同时推进替代燃料(SRF/RDF)掺烧; - 碳价飙升:购买CCER期货对冲,或投资林业碳汇项目获取低成本配额。

---给中小水泥厂的三点忠告

1. 别再盲目上新线,指标置换成本已高于老线技改; 2. 尽快完成超低排放改造,2025年未达标企业直接关停; 3. 绑定本地基建大客户,以“工地直采+供应链金融”绑定施工方,减少中间渠道。

评论列表