信托业未来十年会走向何方?

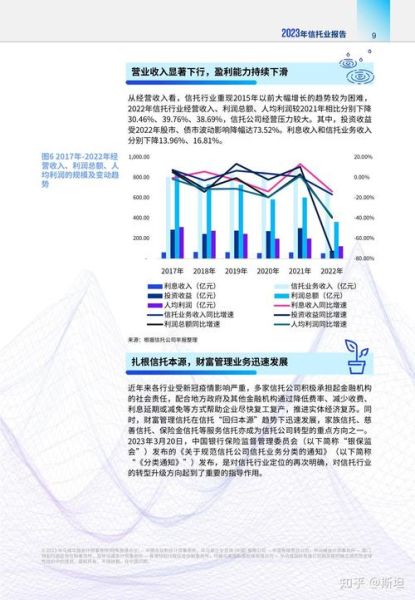

监管口径、经济周期、技术迭代三重力量正在重塑行业版图。“去通道、净值化、服务化”将成为主旋律,预计到2033年,主动管理规模占比将从目前的42%提升至70%以上。

政策红利与监管高压并存,投资人该如何解读?

2023年《关于规范信托公司信托业务分类的通知》落地,把信托业务划分为资产管理、资产服务、公益慈善三大类。

- 资产管理类:打破刚兑,收益与风险完全匹配;

- 资产服务类:家族信托、保险金信托需求井喷;

- 公益慈善类:税收优惠细则呼之欲出。

投资人要关注“合规边界”,凡是承诺保本保息的产品,可直接PASS。

---哪些赛道将成为信托资金的新大陆?

1. 绿色信托

碳中和目标下,绿色债券、光伏REITs、储能项目被纳入白名单。2024—2027年复合增速或达25%,但需警惕技术路线迭代风险。

2. 养老信托

个人养老金账户可直投养老目标信托,锁定期5—10年,预期年化6%—8%,兼具节税功能。

3. 特殊资产处置

房企债务重组带来万亿级市场,AMC+信托联动模式已跑通,优先级投资人可拿到10%—12%的固定回报。

如何快速看懂一份信托合同?

自问:合同里有没有出现“差额补足”“流动性支持”字样?

自答:如果有,说明项目增信薄弱,需调高风险评级。

- 资金用途:穿透底层,拒绝多层嵌套;

- 还款来源:现金流>抵押物>担保方;

- 退出机制:设置提前终止条款,避免“僵尸项目”。

数字化如何改变信托购买体验?

头部公司已上线“AI尽调助手”,输入项目名称,秒出风险雷达图;区块链存证让底层资产不可篡改,投资人可实时查看租金、电费流水。

---高净值人群为何偏爱家族信托?

核心诉求不是高收益,而是风险隔离+财富传承+税务优化。

| 功能 | 传统赠与 | 家族信托 |

|---|---|---|

| 债务隔离 | × | √ |

| 防止争产 | × | √ |

| 隔代传承 | 需遗嘱 | 自动执行 |

普通投资者如何避坑?

记住“三查三问”:

- 查信托公司净资本,低于40亿元谨慎;

- 查项目所在地财政实力,负债率>100%回避;

- 查过往兑付记录,逾期次数>2直接拉黑。

问理财经理:

“如果明天你离职,谁继续跟进?”

“底层资产估值报告能否公开?”

“极端情况下,处置周期多久?”

2024年配置策略:哑铃型组合

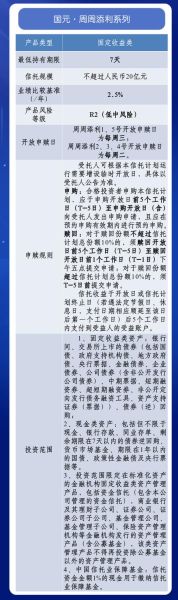

一端放现金管理类信托,7天可赎,年化2.8%—3.5%,替代货币基金;

另一端放私募股权信托,聚焦新能源、生物医药,期限5+2年,目标IRR15%+。

中间层用TOF(Trust of Funds)平滑波动,优选固收+策略。

写在最后:把信托当作资产配置工具而非高收益存款

当银行理财跌破3%,当股市震荡加剧,信托的“中等收益、中等风险”定位反而凸显价值。关键是匹配自身现金流需求,把锁定期、风险敞口、税务成本算清楚,再签字画押。

评论列表