私募基金行业现状:从“野蛮生长”到“规范发展”

过去十年,中国私募基金经历了从“野蛮生长”到“规范发展”的蝶变。截至2024年4月底,中基协登记的私募基金管理人数量已降至2.1万家,管理规模却逆势突破20万亿元,**“减量增质”**成为主旋律。监管趋严、投资者教育深化、机构化资金涌入,共同塑造了新的行业格局。

私募基金行业前景怎么样?

答案:长期向好,但分化加剧。

从宏观视角看,三大逻辑支撑行业持续扩容:

- 居民财富迁徙:银行理财、信托资金持续向权益类资产转移,私募基金作为高弹性工具受益显著。

- 政策红利:科创板做市、北交所直投、REITs试点等政策为私募提供多元退出通道。

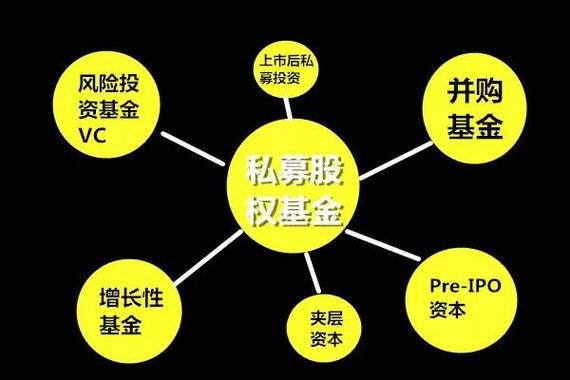

- 产业资本需求:硬科技、新能源、生物医药等赛道融资需求旺盛,私募股权基金成为“耐心资本”核心载体。

但需警惕“二八分化”:头部机构凭借品牌、资源、策略迭代能力虹吸资金,中小私募若缺乏差异化定位,可能面临出清。

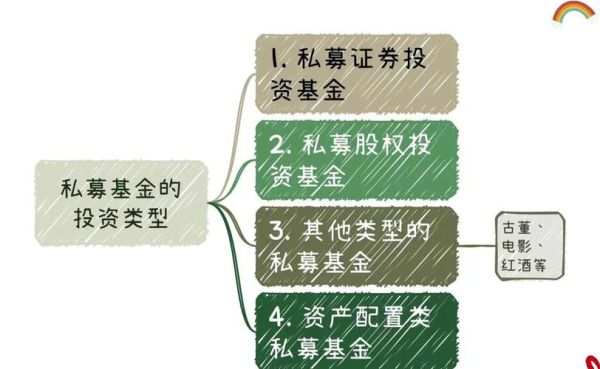

私募基金还能投资吗?关键看四类策略

投资者常问:“现在入场是不是高位接盘?”答案取决于策略选择:

1. 股票多头:Alpha与Beta的博弈

2023年量化私募超额收益中位数达12%,但2024年一季度回落至4%。**主观多头私募**在AI、中特估行情中展现选股能力,但需警惕市场风格切换风险。

2. CTA策略:危机Alpha的“保险单”

当股债双杀时,CTA基金往往逆势上涨。2022年沪深300下跌21.6%,同期CTA指数上涨8.3%。**低相关性**使其成为组合必备工具。

3. 私募股权:穿越周期的“时间玫瑰”

半导体基金平均IRR达25%,但存续期长达8-10年。**流动性折价**需匹配投资者资金期限,适合高净值人群配置。

4. 不动产基金:REITs打通“投融管退”

仓储物流REITs分红率稳定在4.5%-5.5%,**“固收+”属性**吸引险资长期持有,但需关注底层资产运营能力。

监管新动向:哪些红线不能碰?

2024年《私募条例》正式实施,三大变化影响深远:

- 募集环节:严禁“拼单”购买,合格投资者认定趋严,**金融资产证明**需经银行或券商核验。

- 投资运作:债券结构化发行被明令禁止,**“通道业务”**彻底终结。

- 信息披露:月报新增“关联交易”专项披露,**GP出资比例**低于1%需特别说明。

违规成本飙升:深圳某私募因挪用基金财产被撤销登记,实控人终身市场禁入。

投资者决策指南:三步筛选靠谱私募

第一步:穿透策略本质

要求管理人提供**“策略说明书”**,重点考察:

- 收益来源是趋势跟踪还是统计套利?

- 最大回撤发生在什么市场环境?

- 杠杆倍数是否超过2倍?

第二步:核查“三中”资质

• **中基协备案**:核对登记编号与办公地址一致性

• **中登账户**:确认证券/期货账户实名归属

• **中证报价系统**:验证场外衍生品交易权限

第三步:谈判关键条款

• 业绩报酬计提是否采用“高水位法”?

• 赎回锁定期能否缩短至6个月?

• 是否设置**“关键人条款”**(核心团队离职触发提前清算)?

未来五年:三大赛道值得关注

1. 量化多头2.0:基本面量化融合卫星遥感数据,**ESG因子**权重提升至15%。

2. S基金(Secondary Fund):二手份额交易市场年增速超50%,**折价收购**成熟资产缩短回报周期。

3. 特殊机会基金:房企债务重组催生不良资产投资窗口,**抵押物折扣率**普遍低于50%。

尾声:理性看待“冠军魔咒”

某百亿私募2021年夺冠后,次年规模暴涨300%,却因风格漂移导致2023年亏损18%。历史数据证明:**持续5年排名前1/4的私募不足3%**。投资者与其追逐短期业绩,不如构建“核心(稳健策略)+卫星(高弹性策略)”的组合,用时间熨平波动。

评论列表