互联网小贷到底是什么?

互联网小贷,全称“互联网小额贷款”,指持牌的小额贷款公司依托互联网平台,向个人或小微企业发放的**单笔额度较小、期限较短、纯线上操作**的信用贷款。它与银行信用贷、消费金融公司产品的核心差异在于:

(图片来源网络,侵删)

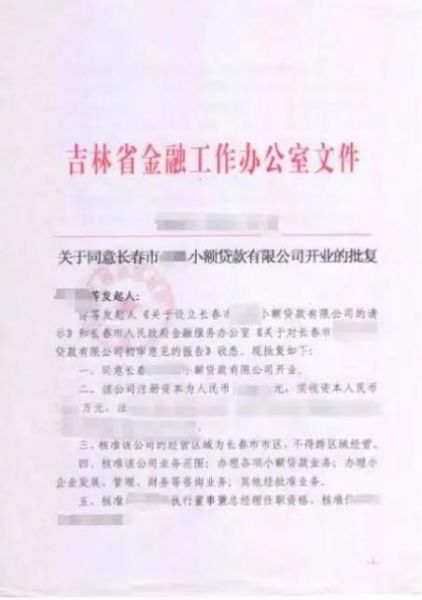

- **牌照主体**:由地方金融监管局批复的小贷公司持有,非银行系。

- **资金来源**:自有资金+不超过净资产5倍的银行融入资金。

- **风控逻辑**:以大数据风控替代传统抵押,强调**多维度行为数据**。

互联网小贷的运营模式拆解

1. 资金端:钱从哪里来?

小贷公司资本金普遍在2亿~10亿元,为了放大杠杆,通常采用:

- **银行同业借款**:成本4%~6%,期限1~3年。

- **资产证券化(ABS)**:把优质债权打包出售,回笼资金。

- **联合贷模式**:与银行按比例放款,小贷出20%,银行出80%。

2. 资产端:钱到哪里去?

主流场景分为三类:

- **电商分期**:淘宝、京东订单贷,依托真实交易。

- **现金贷**:纯信用,额度500~50000元,期限7~30天。

- **小微经营贷**:基于POS流水、税务数据授信,额度10万~100万。

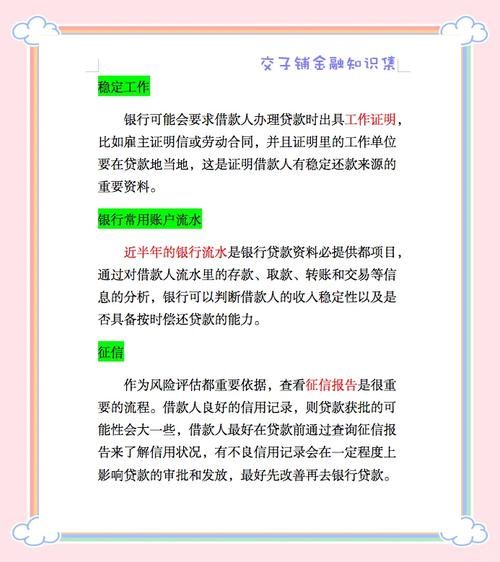

申请条件有哪些?一张表看懂

| 维度 | 个人用户 | 小微企业 |

|---|---|---|

| 年龄 | 22~55周岁 | 企业成立≥1年 |

| 征信 | 近2年无连三累六 | 法人征信同上 |

| 数据 | 支付宝/微信分≥600 | 近12个月对公流水≥50万 |

| 负债率 | ≤50% | ≤70% |

注意:部分平台会额外要求**社保连续缴纳6个月**或**信用卡持卡≥1张**。

利率与费用:真实成本怎么算?

互联网小贷常以“日利率0.03%起”宣传,实际需关注:

- IRR口径年化:多数产品落在15%~24%,低于信用卡取现。

- 砍头息:合规平台已取消,但部分仍收“服务费”3%~5%。

- 逾期罚息:通常为日利率的1.5倍,即年化36%封顶。

常见疑问解答

Q:互联网小贷上征信吗?

A:持牌机构100%接入央行征信,**借款记录体现在“其他贷款”栏目**,逾期将影响房贷审批。

(图片来源网络,侵删)

Q:被拒后多久能再申请?

A:同一平台建议间隔30天,频繁申请会触发“多头借贷”风控。

Q:提前还款会收违约金吗?

A:头部平台(如蚂蚁借呗、微粒贷)已免违约金,**但部分需支付剩余利息的2%作为补偿**。

如何挑选靠谱平台?四步筛选法

- 查牌照:登录地方金融监管局官网,核实公司全称是否在“持牌名单”。

- 看股东:优先选择**互联网巨头背景**(如腾讯、阿里、京东)或**地方国资参股**。

- 比利率:用IRR计算器对比3家以上,警惕低于10%的“套路贷”。

- 读合同:重点检查“综合息费”“逾期条款”“个人信息授权范围”。

2024年行业新动向

监管趋严下,互联网小贷呈现三大趋势:

- 牌照收紧:全国暂停新批网络小贷牌照,存量并购溢价超5亿元。

- 利率下行:多地要求年化不超过24%,部分平台推出“LPR+10%”定价。

- 场景深耕:从现金贷转向供应链金融,如抖音电商的“抖店贷”。

(图片来源网络,侵删)

评论列表