一、为什么“互联网+金融”能在短短十年内撼动百年银行体系?

答案:因为互联网把获客成本、交易效率、风控模型三大核心环节全部重构。

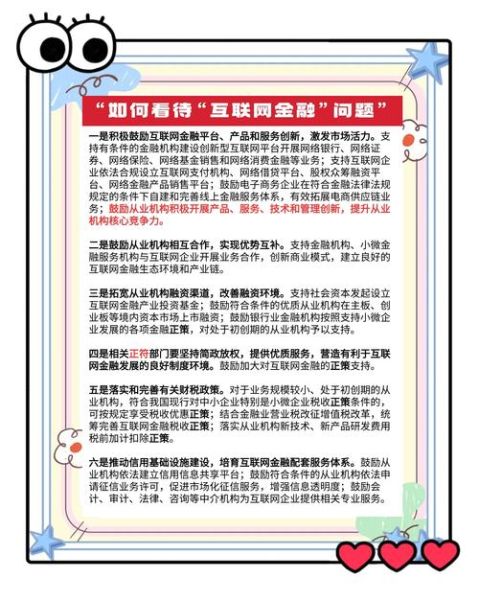

(图片来源网络,侵删)

二、冲击全景图:银行到底被“打”在哪里?

1. 存款搬家:从活期到“宝宝”们

- 2013年余额宝上线,7日年化一度破6%,银行活期利率仅0.35%,一夜之间万亿存款大挪移。

- 用户心理变化:“钱放银行是保管,放互联网才是增值”。

2. 贷款脱媒:小微融资绕过银行

- 蚂蚁“网商贷”、腾讯“微业贷”用3000+维度大数据做风控,3分钟放款,不良率反而低于银行平均水平。

- 银行传统抵押模式被贴上“慢、繁、贵”标签。

3. 支付革命:钱包里的“隐形账户”

- 2023年第三方移动支付规模达432万亿,银行沦为“资金通道”,离客户越来越远。

- 用户每天打开支付宝/微信次数是手机银行App的15倍。

三、银行自救路线图:从“对抗”到“共生”

1. 自建场景:把银行开到用户生活里去

- 招行“饭票”、建行“善融商务”,用高频消费带动低频金融。

- 痛点:场景活跃度不足,需持续烧钱。

2. 开放银行:API化输出能力

- 浦发银行API Bank向1.2万家合作方开放账户、支付、风控接口,把银行“藏”在各类App背后。

- 风险:数据泄露、合规灰区需提前布防。

3. 科技子公司独立:像互联网公司一样打仗

- 兴业数金、平安科技员工规模超5000人,敏捷迭代速度缩短至2周。

- 难点:银行传统KPI考核与互联网“试错文化”冲突。

四、用户最关心的五个疑问,一次说清

Q1:把钱放互联网理财真的安全吗?

答:看牌照。持有基金销售、银行存管、保险保障三重资质的头部平台,风险可控;无牌“高息”产品慎碰。

Q2:银行会不会被取代?

答:不会消失,但“存贷汇”三大职能会被拆分重组。未来银行更像金融基础设施服务商,而非唯一入口。

Q3:小微企业线上贷款利息更低吗?

答:多数情况下比银行线下产品低30-50%,因为大数据风控砍掉了抵押评估、人工尽调两大成本。

Q4:数字人民币会终结第三方支付吗?

答:不会终结,但会削弱支付巨头的数据垄断。用户可离线支付、匿名小额转账,银行重新掌握交易数据。

Q5:普通人该如何选?

答:大额存款选银行(50万以内存款保险兜底),零钱理财选互联网(灵活高收益),贷款比价(线上测额+线下核实)。

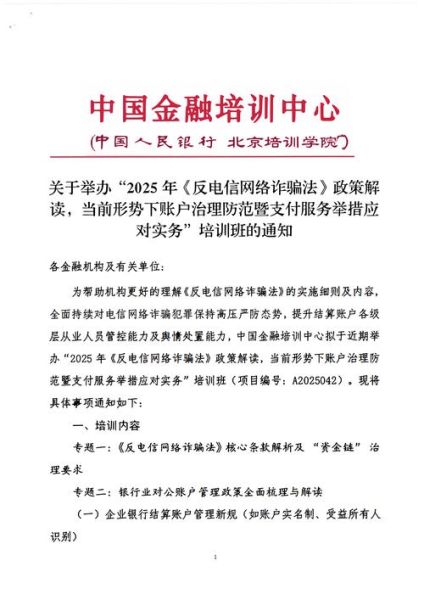

(图片来源网络,侵删)

五、未来五年,银行与互联网的“新平衡”长什么样?

1. 账户体系:从“银行账户”到“数字身份”

央行牵头分布式数字身份(DID),用户用一个身份即可在银行、电商、政务间无缝切换,银行不再独占KYC。

2. 利率定价:实时动态化

互联网实时抓取用户消费、社交、物流数据,银行贷款利率按天甚至按小时调整,彻底告别“一刀切”。

3. 监管科技:穿透式监管

区块链存证+AI监测,银行与互联网平台实时上报交易流水,“监管沙盒”从试点走向常态化。

4. 人才结构:从“金融精英”到“复合极客”

2025年银行招聘需求:50%技术岗(数据科学家、算法工程师),传统柜员岗位缩减70%。

六、给银行的三个落地建议

- 把App做成“超级入口”:整合政务、医疗、出行服务,提升月活而非单纯卖理财。

- 与互联网平台“反向定制”:利用对方流量场景,联合推出联名信用卡、消费贷,利润分成。

- 建立“数据联盟”:中小银行抱团共享黑名单、反欺诈模型,对抗巨头数据壁垒。

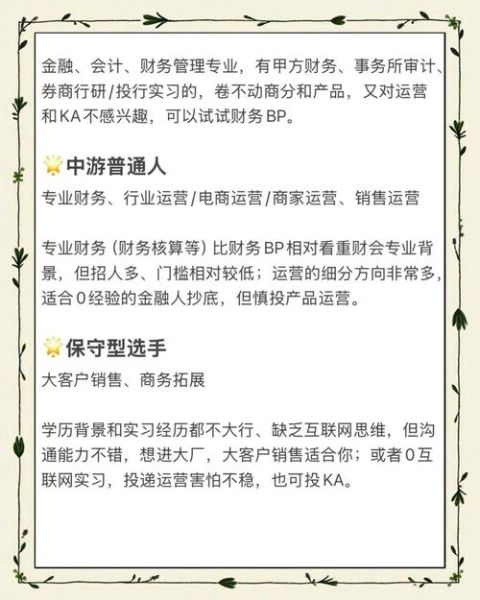

(图片来源网络,侵删)

评论列表