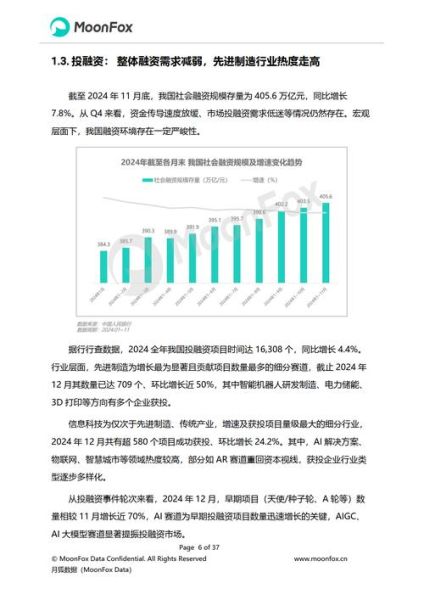

2024年移动互联网融资整体规模与节奏

2024年Q1-Q2,全球移动互联网领域共披露融资事件1,086起,总披露金额约276亿美元,同比下降12%,但环比提升8%。美元基金与人民币基金的出资比例由去年的7:3变为6:4,显示本土资本正在加速进场。

(图片来源网络,侵删)

哪些细分赛道最受资本青睐?

自问:哪些赛道在资本寒冬里依旧火热?

自答:AIGC工具、跨境短剧、数字人直播三大方向吸金能力最强。

- AIGC工具:单笔平均融资额4,300万美元,B轮后项目溢价高达8-12倍PS。

- 跨境短剧:东南亚与拉美市场DAU增速>200%,内容方+平台方联动融资案例占37%。

- 数字人直播:电商场景ROI>1:8,带动上下游技术方案商集体完成A+轮。

融资轮次分布:早期项目占比为何逆势提升?

自问:早期项目为何能抢到更多钱?

自答:因为退出通道收窄,机构更愿意“投早、投小、投快”。

| 轮次 | 2023占比 | 2024占比 | 变化 |

|---|---|---|---|

| 种子/天使 | 21% | 29% | ↑8% |

| A轮 | 34% | 38% | ↑4% |

| B轮及以上 | 45% | 33% | ↓12% |

人民币基金为何突然“凶猛”?

自问:人民币基金的钱从哪来?

自答:地方政府母基金+产业资本成为最大金主。

- 地方政府母基金:以合肥、成都、珠海为代表,单只母基金规模>100亿元,返投比例要求下调至1:1.2。

- 产业资本:字节跳动、美团、拼多多均设立战投子基金,单笔出手3,000万-2亿美元不等。

- 银行系理财资金:通过“投贷联动”模式曲线进入,利率低至年化3.5%。

美元基金退潮后留下的真空怎么填?

自问:美元基金真的撤退了吗?

自答:头部美元基金并未离场,只是策略从“撒网”变为“狙击”。

- 红杉、GGV、源码等集中加仓Pre-IPO项目,单笔金额>5,000万美元。

- 中东主权基金ADQ、Mubadala首次设立中国科技专项,单笔出资>1亿美元。

- 新加坡GIC与淡马锡联合领投,要求被投企业3年内必须启动美股或新交所双重上市。

估值倒挂:是危还是机?

自问:估值倒挂会不会导致新一轮踩踏?

自答:倒挂集中在C轮后,早期项目反而享受溢价。

(图片来源网络,侵删)

典型案例:某跨境电商SaaS公司2022年C轮估值12亿美元,2024年D轮降至8亿美元,但同期收入翻倍,PS从25倍压缩到8倍,吸引多家对冲基金抄底。

退出路径:并购与回购成主流

自问:IPO窗口何时能开?

自答:港股18C与北交所直联机制成为最快通道。

- 并购退出:2024年H1披露并购案例94起,平均估值倍数6.2倍EV/Revenue。

- 老股回购:创始人+员工以上一轮估值7折回购,美元基金LP接受度>60%。

- 港股18C:特专科技公司门槛降至50亿港元市值,已有3家AIGC企业递表。

创业者如何抓住2024年的融资窗口?

自问:现在找钱,节奏怎么踩?

自答:“小步快跑”+“数据前置”。

- 小步快跑:每6-9个月融一轮,单笔金额控制在12-18个月运营资金。

- 数据前置:把LTV/CAC、毛利、续费率做成Dashboard,投资人会议现场实时刷新。

- 场景卡位:优先拿下细分场景第一,再讲横向扩张故事。

未来12个月值得关注的三大变量

1. 美联储降息节奏:若2024Q4降息50bp,美元基金将重新活跃。

2. 中国版“数据出境”白名单:一旦落地,跨境SaaS估值有望整体抬升30%。

3. 苹果Vision Pro国行发售:将带动新一轮AR内容融资热,预计单项目天使轮溢价>50%。

(图片来源网络,侵删)

评论列表