为什么互联网企业并购频繁?

过去十年,全球互联网并购金额年均增长超过20%,**“流量见顶”**与**“技术迭代”**是两大推手。巨头需要新场景、新用户、新算法,而创业公司需要资金与生态,于是并购成为最短路径。

(图片来源网络,侵删)

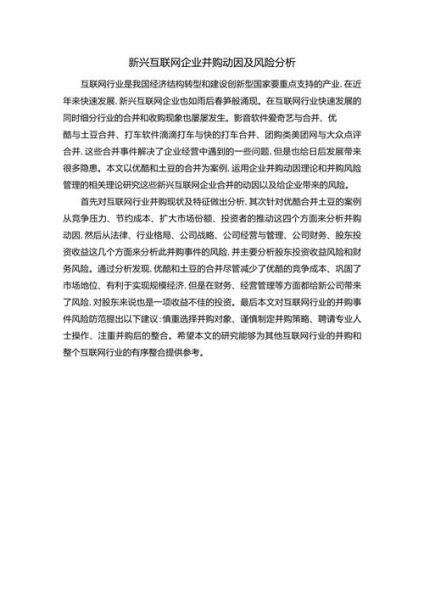

并购环境的三重驱动力

- **政策窗口**:反垄断细则落地后,大额交易需提前申报,但**细分领域(如SaaS、AI芯片)**仍被鼓励。

- **资本周期**:美元基金退出压力加大,**Pre-IPO项目估值下调30%—50%**,买方议价能力增强。

- **技术融合**:AIGC、Web3、量子计算等赛道出现“**技术断层**”,收购可缩短研发周期。

如何评估并购风险?

并购失败率长期徘徊在70%左右,核心在于**“信息不对称”**与**“整合难度”**。

财务风险:别只看PS估值

传统PE/PS模型在互联网企业失效,需叠加:

- **用户生命周期价值(LTV)**与**获客成本(CAC)**比值,低于3倍需警惕。

- **递延收入**是否过度依赖大客户,前五大客户占比超过40%则风险陡增。

- **股权激励费用**是否隐藏亏损,部分SaaS公司经调整净利润率虚高20%以上。

法务风险:数据跨境是暗礁

2023年滴滴事件后,**“数据出境安全评估”**成为并购标配流程:

- 目标公司是否持有**个人信息超过100万条**?若有,需向网信办申报。

- VIE架构下,**境外SPV与境内运营实体**协议是否完整?缺失任何一份都可能导致交割失败。

- 开源代码占比超过30%的项目,需排查**GPL传染性条款**。

技术风险:代码审计比财报更关键

某头部云厂商曾以50亿元收购一家AI公司,交割后发现**核心算法依赖未授权的MIT论文代码**,被迫砍掉整条产品线。

技术尽调必须包含:

(图片来源网络,侵删)

- **代码相似度检测**,防止侵权;

- **核心工程师锁定协议**,避免交割后团队流失;

- **技术债务量化**,例如未偿还的“TODO”注释超过1万行即视为高危。

并购后整合:为什么90%的价值流失发生在第一年?

文化冲突:OKR与KPI的战争

字节跳动收购Musical.ly后,**将双月OKR制度强制导入原团队**,导致30%的本土产品经理离职。解决方案:

- 设立**“文化缓冲期”**,前6个月允许两套考核体系并行;

- **高管对赌条款**中加入“关键员工流失率<10%”作为触发条件。

用户迁移:别让“账号合并”毁了DAU

美团收购摩拜单车时,**强制用户用美团账号登录**,结果当月DAU下跌25%。正确做法:

- **分阶段迁移**:先开放“免登录骑行”,再逐步引导绑定;

- **权益补偿**:赠送骑行券、会员时长降低抵触情绪。

未来趋势:并购将走向“小而美”

反垄断常态化下,**10亿美元以下“技术型并购”**将成为主流:

- **“AIGC工具链”**公司估值已回调至5-8倍PS,适合巨头补全生态;

- **“垂类社区”**(如二次元、露营)用户黏性高,可成为流量入口;

- **“合规服务商”**(如隐私计算、数据脱敏)因政策红利,溢价空间可达50%。

自问自答:并购中最容易被忽视的细节是什么?

答:服务器租赁合同中的“控制权变更条款”。某跨境电商收购案中,因未及时通知AWS,导致目标公司被暂停云服务48小时,直接损失订单超2000万元。尽调时必须核查所有第三方协议中的**“Change of Control”**条款,并提前取得书面豁免。

(图片来源网络,侵删)

评论列表