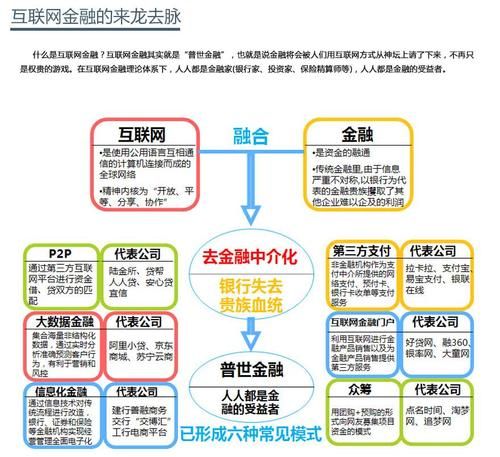

互联网金融模式有哪些?

主流模式包括:第三方支付、P2P网贷、众筹、互联网消费金融、互联网保险、互联网基金销售、互联网证券、互联网银行、供应链金融、数字货币。

(图片来源网络,侵删)

一、第三方支付:支付入口的“流量生意”

第三方支付把银行接口封装成统一收银台,解决了“多卡多网关”的痛点。

- 盈利点:交易手续费、备付金利息、增值服务(理财、信贷导流)。

- 风控核心:反洗钱模型、实时交易监控、商户分级。

- 案例:支付宝、微信支付、银联云闪付。

二、P2P网贷:信息撮合还是信用中介?

自问:P2P到底是纯撮合还是变相银行?

自答:监管要求“信息中介”定位,但早期平台普遍兜底,形成隐性刚兑。

- 资产端:小额分散的消费贷、车抵贷、房抵贷。

- 资金端:投资人通过自动投标或散标直投。

- 风控手段:大数据征信、反欺诈模型、第三方担保。

- 合规红线:不得设立资金池、不得承诺保本保息。

三、众筹:从“团购+预售”到股权融资

众筹分为四类:

- 奖励众筹:Kickstarter模式,预售产品。

- 股权众筹:天使轮到Pre-A的线上化。

- 债权众筹:本质是小额债券。

- 公益众筹:水滴筹、轻松筹。

运营难点:如何验证项目真实性、如何设置退出机制。

四、互联网消费金融:场景即风控

自问:为什么电商系消费金融坏账率更低?

自答:因为掌握交易闭环,用户跑单即冻结额度。

(图片来源网络,侵删)

| 模式 | 代表 | 风控抓手 |

|---|---|---|

| 电商分期 | 花呗、白条 | 订单数据、物流签收 |

| 3C分期 | 捷信、马上 | 线下门店人脸识别 |

| 教育分期 | 度小满 | 课程进度同步 |

五、互联网保险:从“卖保单”到“做服务”

传统保险靠代理人,互联网保险靠碎片化场景。

- 场景创新:退货运费险、航班延误险、手机碎屏险。

- 技术驱动:UBI车险通过OBD盒子实时定价。

- 监管要求:必须持牌,不得承诺收益。

六、互联网基金销售:流量变现的高阶打法

自问:余额宝为什么能颠覆活期存款?

自答:T+0赎回+消费场景,把支付余额变成理财资金。

- 选品逻辑:货币基金优先,低波动、高流动性。

- 费率战:申购费打一折,靠保有量赚尾随佣金。

- 智能投顾:根据用户风险测评自动调仓。

七、互联网证券:零佣金背后的盈利密码

美国Robinhood靠订单流支付(PFOF)赚钱,国内券商靠两融利息。

- 开户引流:一人三户政策后,价格战白热化。

- 增值服务:Level-2行情、量化策略商城。

- 合规底线:不得向无风险承受能力者推荐科创板。

八、互联网银行:没有网点的“数字银行”

微众银行、网商银行、新网银行三家持牌。

| 核心能力 | 微众 | 网商 |

|---|---|---|

| 数据 | 微信社交链 | 阿里电商链 |

| 产品 | 微粒贷 | 网商贷 |

| 不良率 | 1.5% | 1.8% |

九、供应链金融:核心企业的“信用外溢”

自问:为什么供应商愿意接受应收账款融资?

自答:因为核心企业信用背书,利率比民间过桥低。

(图片来源网络,侵删)

- 确权方式:电子凭证、区块链不可篡改。

- 风控关键:核心企业付款能力、贸易背景真实性。

- 平台案例:平安银行“橙e网”、京东金融“京保贝”。

十、数字货币:从比特币到央行DCEP

数字货币分为:

- 加密资产:比特币、以太坊,价格波动大。

- 稳定币:USDT、USDC,锚定美元。

- 央行数字货币:DCEP,法偿性、双离线支付。

监管态度:境内禁止交易所,但鼓励区块链技术。

常见疑问快答

Q:普通人如何参与互联网金融?

A:从低风险货币基金开始,逐步尝试场景化保险、电商分期,远离高息P2P。

Q:平台跑路如何维权?

A:第一时间报案,保存合同、充值记录,加入投资人维权群,关注经侦通报。

Q:未来五年最大机会在哪?

A:产业互联网+供应链金融,核心企业数据开放将重塑中小企业融资。

评论列表