互联网金融到底有哪些风险?

互联网金融并非“零风险”,它把传统金融的风险搬到线上,又叠加了技术、数据、平台三大新变量。常见风险可以拆成四类:

(图片来源网络,侵删)

- 信用风险:借款人违约、平台跑路、资产端造假。

- 流动性风险:期限错配、资金池操作、挤兑踩踏。

- 技术风险:黑客攻击、系统宕机、数据泄露。

- 合规风险:牌照缺失、超范围经营、违规营销。

普通投资者如何识别“高危平台”?

自问:高收益一定高风险吗?

自答:不一定,但**年化收益超过行业均值+无底层资产披露+频繁发标**的平台,大概率是雷区。具体识别方法:

- 查牌照:登录“国家企业信用信息公示系统”,看经营范围是否含“网络借贷信息中介”。

- 看存管:银行存管≠银行兜底,但**未上线银行存管**的平台直接拉黑。

- 审资产:底层是小贷、现金贷、校园贷的,谨慎;底层是房抵、车抵且可核验的,相对安全。

- 盯舆情:用“网贷天眼”“聚投诉”搜索平台名称,出现**“提现困难”“经侦介入”**关键词立刻撤离。

监管政策全景图:从P2P到助贷

自问:监管是不是“一刀切”?

自答:不是,监管是**分类施策、穿透式管理**。核心文件与要点如下:

1. P2P网贷:备案制到清退制

- 2016年824暂行办法:限额(个人20万/企业100万)、银行存管、信息披露。

- 2019年175号文:明确“能退尽退、应关尽关”,转型小贷或助贷。

- 2020年11月:全国实际运营的P2P机构归零。

2. 网络小贷:杠杆与跨省展业受限

- 2020年《网络小贷管理办法(征求意见稿)》:注册资本≥10亿;跨省经营≥50亿;联合贷出资比例≥30%。

3. 助贷与联合贷:银行兜底

- 2021年《商业银行互联网贷款管理暂行办法》:核心风控环节不得外包;合作方出资比例≥30%;地方法人银行不得跨注册地辖区展业。

4. 数据安全:个人信息保护法落地

- 2021年11月1日实施:金融机构处理个人信息需取得“单独同意”;不得过度收集;违法最高罚营业额5%。

技术视角:如何用科技降低风险?

自问:区块链、AI是噱头还是真有用?

自答:技术本身不消除风险,但能**降低信息不对称和操作风险**。

1. 区块链:穿透底层资产

把借款合同、抵押登记、还款流水上链,**不可篡改、实时同步**,投资人可一键溯源。

2. AI风控:动态定价

通过机器学习模型抓取**多头借贷、异常交易、社交关系**,实现秒级授信与贷后预警。

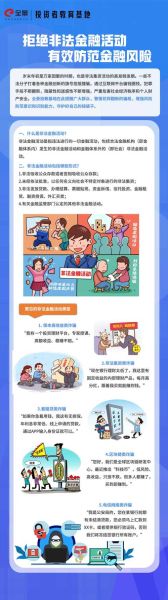

(图片来源网络,侵删)

3. 隐私计算:合规共享数据

联邦学习、多方安全计算让银行、平台、征信机构**“数据可用不可见”**,既满足监管又保护隐私。

投资者自救清单:五步离场法

当平台出现逾期或提现延迟,不要慌,按以下顺序操作:

- 截屏保存:账户余额、投资标的、合同、客服聊天记录。

- 加入维权群:通过QQ、微信搜索“平台名+维权”,但**警惕二次诈骗**。

- 报警并提交材料:携带身份证、合同、流水到平台注册地经侦大队报案。

- 行政诉讼:若地方金融监管部门未履职,可提起行政复议。

- 民事追偿:胜诉后申请强制执行,关注法院“资产拍卖公告”。

未来趋势:持牌化、场景化、绿色化

自问:互联网金融还有下半场吗?

自答:有,但玩法完全变了。

- 持牌化:消费金融、网络小贷、基金销售、保险经纪,**无牌寸步难行**。

- 场景化:流量红利消失,深耕B2B供应链金融、农村金融、跨境支付。

- 绿色化:央行推出“碳减排支持工具”,**绿色信贷、碳中和ABS**将成为新蓝海。

互联网金融的野蛮生长时代已结束,**风险识别能力与政策敏感度**才是下一赛段的通行证。把每一次监管升级当作行业净化的信号,而非末日警钟,才能在洗牌中活下来。

(图片来源网络,侵删)

评论列表