为什么必须做客户细分?

互联网保险早已不是“一款产品打天下”的时代。流量红利见顶、获客成本飙升,**不做细分等于把预算撒进大海**。只有先把人群拆成可运营的小单元,才能匹配差异化产品、定价、话术与渠道,把ROI从1:1拉到1:5甚至更高。

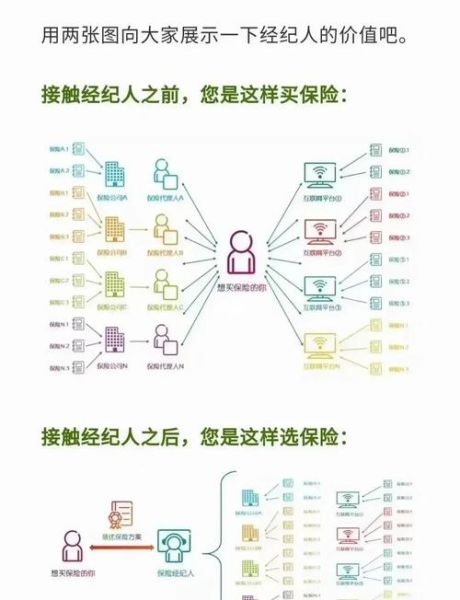

(图片来源网络,侵删)

互联网保险客户细分的五大维度

1. 生命周期维度:从“单身贵族”到“银发一族”

- 初入职场(22-28岁):收入低、责任轻,最关注“低保费高杠杆”的意外险、百万医疗。

- 成家立业(29-40岁):背负房贷、车贷,**定期寿险+重疾+教育金**是刚需。

- 中年支柱(41-55岁):健康风险上升,**高额重疾+防癌医疗**成为重点。

- 银发退休(56岁以上):医疗与失能花费高,**老年专属医疗+长期护理险**缺口最大。

2. 行为数据维度:用“点击-浏览-加购”还原真实需求

把用户在APP内的行为切片,比问卷更真实:

- 高频比价型:停留详情页>90秒、反复切换保障方案,对价格敏感,可推“限时折扣+免息分期”。

- 内容学习型:收藏大量疾病科普、理赔案例,需要**专家直播+社群答疑**建立信任。

- 一键下单型:直接勾选最高保额,**家庭套餐+年度续费优惠**能提升客单。

3. 心理动机维度:从“恐惧”到“投资”

同一款产品,不同心理动机决定转化路径:

- 恐惧驱动:体检异常后搜索“肺结节还能买保险吗”,**智能核保+宽松告知**是突破口。

- 责任驱动:新生儿爸爸搜索“如何给孩子买保险”,**教育金+投保人豁免**直击痛点。

- 投资驱动:高净值人群比较“增额终身寿险IRR”,**保单贷款+税务筹划**才是卖点。

4. 渠道偏好维度:微信、抖音、小红书各唱各调

| 渠道 | 人群特征 | 内容打法 |

|---|---|---|

| 微信社群 | 三四线城市宝妈 | 用“邻居理赔成功”故事做信任背书 |

| 抖音短视频 | 一二线年轻白领 | 15秒情景剧:加班猝死→定期寿险理赔 |

| 小红书笔记 | 95后女性 | 对比“买包VS买保险”的理财观 |

5. 价值贡献维度:别让高CLV客户流失

用RFM模型把用户分成四象限:

- 高价值高频:家庭保单年缴>3万,**专属经纪人+生日赠险**保持黏性。

- 高价值低频:买过单次航意险,**推送全年航意卡+延误险**激活复购。

- 低价值高频:每月薅赠险羊毛,**积分商城兑换体检**引导加保。

- 低价值低频:直接放弃,节省营销预算。

如何落地?三步构建可复用的细分体系

Step1:数据基建——打通埋点、保单、客服三线

没有数据=盲人摸象。先把埋点数据(点击、停留)、保单数据(保额、险种)、客服数据(异议、理赔)统一进CDP,**用唯一ID关联手机号+微信OpenID+设备指纹**,解决跨端识别难题。

Step2:模型搭建——聚类+Look-alike双轮驱动

- 聚类:用K-means把近90天活跃用户按“年龄+保费+访问频次”分群,找到**“高潜低转化”**人群。

- Look-alike:以已购“少儿门诊险”人群为种子,在腾讯广告DMP扩展相似人群,**转化率提升47%**。

Step3:策略匹配——自动化营销画布

在营销自动化工具里设置“如果…那么…”规则:

(图片来源网络,侵删)

- 如果用户连续3天浏览“防癌医疗”但未下单,**第4天推送“限时0元免赔”优惠券**。

- 如果用户完成智能核保且结果为“加费承保”,**立即弹出“加费20%可保既往症”解释页**。

- 如果用户购买后30天未登录,**触发“理赔案例+家庭保单检视”短信召回**。

避坑指南:三个常见误区

误区1:只看静态标签,忽略动态行为

“30岁女性”不等于“宝妈”,只有当她搜索“手足口病保险”时才暴露真实身份。**静态标签+实时行为**才能避免误投。

误区2:细分过细导致运营瘫痪

把人群切成上百个包,结果每个包月活<100人,**ROI被人工成本吃掉**。经验法则:单个细分人群年保费潜力≥50万才值得独立运营。

误区3:忽视合规红线

用健康问卷做细分时,**不能根据遗传病史拒保或加价**,否则触碰《个人信息保护法》第28条敏感个人信息条款。

未来趋势:从“人找货”到“货找人”

随着大模型落地,互联网保险将走向**实时个性化推荐**。系统根据用户刚上传的体检报告,秒级生成“专属保障方案+动态保费”,把细分颗粒度从“人群”进化到“单人”。谁先跑通,谁就拥有下一个十年的增长门票。

(图片来源网络,侵删)

评论列表