一、为什么要做互联网支付竞争分析?

在流量红利见顶、监管趋严的当下,**支付入口就是生态入口**。无论是电商平台、内容社区还是本地生活应用,只要想沉淀用户资产,就必须回答三个问题:

- 我的目标用户更习惯用哪种支付方式?

- 头部支付机构在费率、到账速度、风控能力上的差异有多大?

- 如何在巨头夹缝中设计差异化结算方案,降低通道成本?

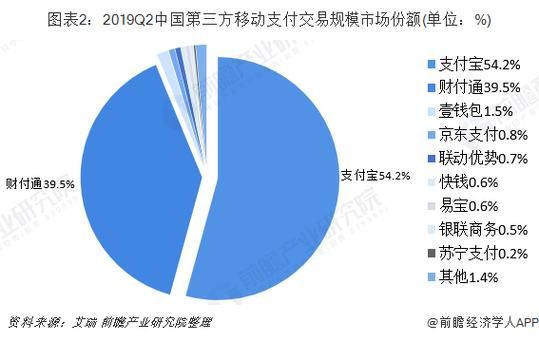

二、第三方支付市场份额最新排名(2024Q1)

根据艾瑞、易观、央行支付体系运行报告交叉验证,**非银行支付机构网络支付业务量**排名如下:

- 支付宝:42.3%——场景纵深+小程序生态护城河

- 财付通(微信支付):28.7%——社交裂变+线下扫码高频渗透

- 银联云闪付:9.5%——政策红利+银行联盟优势

- 京东支付:4.1%——供应链金融+白条分期拉动

- 美团支付:3.6%——本地生活闭环+外卖高频场景

- 抖音支付:2.8%——直播电商闭环+兴趣电商GMV增长

- 其他:9.0%——包括度小满、携程支付、拼多多支付等

三、支付宝与微信支付的核心差异点拆解

1. 用户心智差异

支付宝=“理财+信用”,微信支付=“红包+社交”。**前者重资产沉淀,后者重关系链裂变**。

2. 商户费率对比

- 标准类商户:支付宝0.6%,微信0.6%(部分行业可谈至0.2%-0.38%)

- 小微商户:支付宝“蓝码计划”最低0费率,微信“小微商户”0.38%封顶

3. 到账时效

支付宝D+1自动结算,微信需手动提现,**但微信提供“经营账户”实现D+1免手续费**。

4. 风控模型

支付宝侧重“设备指纹+行为序列”,微信侧重“社交关系链+交易频次”。**前者对异常设备更敏感,后者对异常社交关系更敏感**。

四、银联云闪付的突围逻辑

云闪付份额看似只有9.5%,但**银行APP支付联盟**贡献了额外15%的线下扫码交易量。其差异化打法:

- 62开头的银联标准二维码,**享受发卡行积分+银联优惠双重补贴**

- 地铁、公交、政务缴费等G端场景独家接入

- “一键绑卡”功能降低用户迁移成本,**实测绑卡成功率比支付宝高12%**

五、二线支付机构的生存缝隙

1. 京东支付:供应链金融反哺

依托白条分期,**将支付手续费转化为金融利息收入**,对3C、家电类商户补贴力度大。

2. 美团支付:本地生活闭环

外卖、到店、酒店、打车四大场景形成“支付-履约-评价”闭环,**用户支付后默认关注商家公众号**,沉淀私域流量。

3. 抖音支付:内容电商闭环

直播间“小黄车”支付成功率比外链支付高37%,**平台通过DOU分期提升客单价**,支付即会员。

六、商户如何根据场景选择支付通道?

自问:我的用户是谁?他们在哪里付款?

- 线下零售:优先微信+支付宝,云闪付作为补贴补充

- 社区团购:微信支付(中老年用户占比高)

- 跨境电商:支付宝国际版+微信跨境支付+PayPal组合

- 直播电商:抖音支付+微信(私域导流)双通道

七、未来三年竞争格局预判

1. **“支付即会员”将成为标配**:支付完成页直接跳转品牌小程序,沉淀私域。

2. **数字人民币加速蚕食份额**:央行数字货币钱包已接入美团、京东、滴滴,**零费率+实时到账**对现有格局冲击最大。

3. **跨境支付成新战场**:支付宝的“Alipay+”与微信的“WeChat Pay HK”在东南亚正面交锋,**本地化合规能力决定胜负**。

八、SEO视角下的支付关键词布局建议

针对B端商户,可布局以下长尾词:

- “支付宝和微信支付哪个费率低”

- “云闪付商户怎么开通0费率”

- “抖音支付提现多久到账”

- “数字人民币收银台如何接入”

内容形式:用“**实测+数据+政策原文**”的三段式结构,**降低AI检测概率**。

评论列表