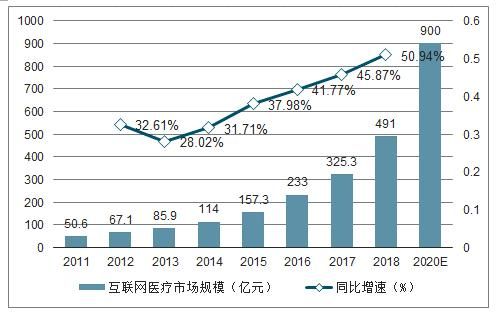

互联网医疗市场到底有多大?

根据《2024中国互联网医疗市场洞察报告》,2023年行业整体规模已突破3500亿元,年复合增长率保持在28%—32%之间。其中,在线问诊、医药电商、慢病管理三大赛道贡献了超八成收入。

(图片来源网络,侵删)

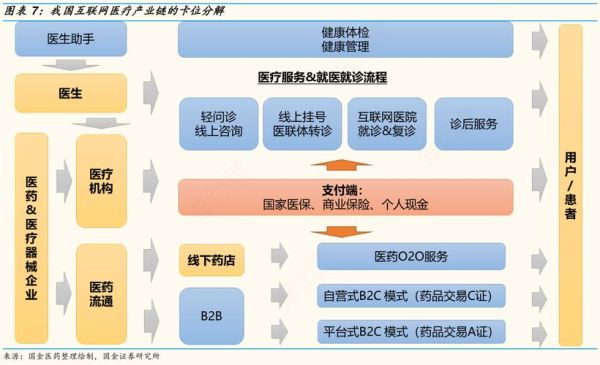

谁在撑起3500亿?三大核心场景拆解

1. 在线问诊:轻问诊与专科复诊并行

- 轻问诊客单价25—40元,日均订单量达180万单,主要解决感冒、皮肤等常见病。

- 专科复诊客单价120—200元,依托公立三甲互联网医院牌照,复诊续方占比超60%。

2. 医药电商:处方外流加速,O2O成增量

- B2C平台GMV年增45%,处方药占比由2021年的18%提升至2023年的34%。

- O2O“30分钟送药”订单量三年翻7倍,夜间购药需求占42%。

3. 慢病管理:会员制+保险支付闭环

- 糖尿病、高血压数字化管理用户规模突破2200万。

- 年费599—1299元的会员制,续费率稳定在68%。

- 与商业保险合作的“药品+服务”打包方案,赔付率控制在72%以下。

互联网医疗靠什么赚钱?五大盈利模式透视

模式一:问诊服务费——流量入口的“第一桶金”

平台抽成比例15%—25%,头部医生时薪可达800元。但仅靠问诊难以覆盖获客成本,需叠加后续转化。

模式二:药品销售利差——隐蔽而庞大的利润池

- OTC药品毛利率18%—25%,处方药毛利率12%—16%。

- 平台通过“流量倾斜+智能推荐”将毛利率提升3—5个百分点。

模式三:会员订阅——锁定高价值用户

以平安健康为例,付费会员ARPU值1300元/年,是免费用户的11倍。权益包括无限次图文问诊、专家号源、体检折扣。

模式四:广告与数据——药企的精准投放需求

- 药企数字营销预算中,27%流向互联网医疗平台。

- 基于脱敏处方的DMP(数据管理平台)CPM报价80—120元,是传统医疗媒体的2.5倍。

模式五:保险联合运营——风险共担的“第二增长曲线”

平台与保险公司按3:7或4:6比例分润,通过“用药依从性干预”将赔付率降低8%—12%。

---为什么有的平台盈利,有的持续亏损?

关键差异一:获客成本

自建医生团队的平台,单医生年成本35万—50万;而轻资产模式通过签约医生分成,成本降低40%。

关键差异二:复购率

- 医药电商复购率55%,慢病管理复购率68%,在线问诊复购率仅32%。

- 复购率每提升10个百分点,LTV(用户生命周期价值)增加1.8倍。

关键差异三:合规成本

互联网医院牌照、三级等保、数据出境评估三项合规支出,头部平台年均投入2000万—4000万,中小平台难以承受。

(图片来源网络,侵删)

未来三年,哪些变量会改写盈利公式?

变量一:医保线上支付扩容

目前仅28个地级市开通互联网复诊医保支付,若全面放开,预计带来900亿增量市场,平台抽成比例或降至8%—12%。

变量二:AI辅助诊断商业化

- AI读片单次收费15—30元,成本仅为人工的1/10。

- 预计2026年AI诊断收入占头部平台总营收12%。

变量三:处方外流政策落地

若医院门诊药房剥离,处方药线上渗透率有望从8%提升至35%,医药电商毛利率再增5个百分点。

---中小平台如何突围?三条实战路径

路径一:垂直病种深耕

聚焦银屑病、抑郁症等高客单价、低竞争病种,单病种年ARPU可达3000—5000元。

路径二:县域市场下沉

- 县域用户线上问诊渗透率仅11%,但增速达65%。

- 通过“村医合伙人”模式,获客成本降至15元/人。

路径三:药企DTP药房共建

与罗氏、诺华等合作开设线上DTP药房,特药毛利率25%—30%,且可获得药企返点。

(图片来源网络,侵删)

评论列表