一、快递行业现状全景扫描

2023年全国快递业务量突破1320亿件,同比增长19.4%,连续十年稳居世界第一。但高增长背后,价格战、同质化、人力成本攀升三大矛盾愈发尖锐。单票收入从2019年的12.2元降至2023年的8.4元,利润空间被极限压缩。

二、价格战为何停不下来?

1. 电商平台的“流量绑架”

头部电商把快递费直接计入营销补贴,商家为抢流量只能选最低价承运方。通达系被迫跟进降价,否则就失去60%以上订单。

2. 产能冗余的恶性循环

2020-2022年行业新增自动化分拣线超2000套,产能利用率却不足65%。设备折旧+场地租金每天吃掉总部近30%毛利,降价揽件成为唯一回血手段。

三、人力成本飙升的临界点到了吗?

2023年快递员平均月薪已涨至8200元,较2019年增幅42%,但离职率仍高达38%。

- 社保合规化:多地要求网点按城镇职工标准缴纳五险,单票成本再涨0.18-0.25元

- 末端配送困局:每单派送时长从8分钟增至12分钟,智能柜投放增速首次低于包裹增速

四、2024年快递行业前景如何?三大变量决定走向

1. 政策铁拳能否终结价格战?

2024年1月《快递市场秩序管理办法》将实施,明确禁止低于成本价揽件。参考2021年浙江试点,实施后义乌地区单票价格两周内回升0.6元。

2. 直播电商带来的增量红利

抖音电商日均件量已超4500万单,其中35%来自三四线城市冷链需求。谁能拿下冷链干线+县域前置仓,谁就掌握新增利润池。

3. 无人车配送的临界点

美团、京东物流在苏州、深圳已试点L4级无人配送车,每车日均完成120-150票,成本仅为人工的55%。但法规限制仍是最大变量。

五、企业突围的四种实战路径

路径A:向供应链上游延伸

顺丰为某美妆品牌提供“工厂-前置仓-直播间”全链服务,单票溢价达2.3元,客户退货率下降18%。

路径B:逆向物流变现

中通推出“快递包装回收积分制”,用户寄件时可抵扣现金,网点每月额外增收2000-3000元。

路径C:县域共同配送

云南大理12家快递品牌共建分拣中心,车辆利用率从45%提升至78%,单票派送成本降至0.71元。

路径D:航空枢纽卡位战

圆通嘉兴全球航空物流枢纽2024年投运后,长三角-东南亚快件时效缩短至36小时,跨境件毛利率超国内件3倍。

六、投资者最关心的三个问题

Q1:现在入场开快递网点还赚钱吗?

2023年新开网点平均回本周期延长至18个月,但冷链、医药、奢侈品专线网点ROI仍可达25%以上。关键看选址:三甲医院周边、高端社区底商、跨境产业园是三大金矿。

Q2:通达系股票值得抄底吗?

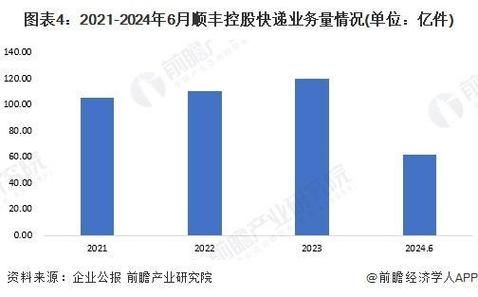

申通、韵达市净率已跌至1.2倍历史低位,但价格战结束前利润弹性有限。更值得关注的是顺丰控股的供应链业务,2023年该板块营收增速达42%,远超快递主业。

Q3:个人如何抓住行业转型红利?

考取《快递工程技术人员》证书,2024年人社部将冷链物流师纳入补贴目录,持证人员月薪普遍上浮15%-20%。

七、2024年必须盯紧的四个数据

- 单票收入能否站稳9元:决定行业是否真正走出价格战

- 冷链包裹占比:每提升1%,将释放50亿元增量市场

- 无人车投放量:突破10万台将重构末端成本模型

- 东南亚跨境件量:TEMU、SHEIN的物流订单增速是否保持200%以上

评论列表