一、中国银行业当前整体画像

截至2023年末,商业银行总资产规模已突破**340万亿元**,同比增速保持在**10%左右**。国有大行仍占绝对主导,但股份行、城商行、民营银行在**普惠金融、绿色信贷、科创金融**等细分领域加速突围。监管层面,**“资本新规+资管新规+数据治理办法”**形成组合拳,倒逼银行从规模扩张转向质量效益。

二、未来五年最值得关注的五大趋势

1. 净息差持续收窄,非息收入成必争之地

2023年行业平均净息差**1.69%**,较2019年下降约**50BP**。银行靠什么补缺口?

- 财富管理:理财子公司+基金投顾双轮驱动

- 交易银行:供应链金融、跨境金融手续费率更高

- 投行牌照:债券承销、并购贷款打开增长空间

2. 零售金融进入“存量深耕”阶段

信用卡、按揭等传统赛道见顶,银行如何挖掘二次增长?

- 场景嵌入:与头部互联网平台共建“金融+生活”生态

- 数据分层:利用AUM、LUM双维度做客户价值再评估

- 养老金融:个人养老金账户撬动长期资金沉淀

3. 对公业务分化:大行做“大”,小行做“专”

国有大行聚焦**国家级基建、央企、地方债**;股份行押注**新能源、半导体、专精特新**;城商行则深耕**本地产业链**,通过**“政务数据+税务数据+交易数据”**构建区域企业画像,实现**3天放款、利率下浮30BP**的差异化竞争力。

4. 绿色金融从“概念”走向“盈利”

2023年绿色贷款余额**27万亿元**,但不良率仅**0.5%**。银行如何吃到红利?

- 碳排放权质押:将CCER未来收益权纳入合格押品

- 转型金融:为钢铁、水泥等高碳行业技改提供“挂钩贷款”

- 绿色债券:发行成本较普通债低**10-30BP**,且可计入央行MLF合格担保品

5. 科技投入进入“ROI考核”时代

过去银行科技预算动辄百亿,如今董事会追问:投入产出比在哪?

- 核心系统分布式改造:单笔交易成本从**0.8元**降至**0.05元**

- RPA流程机器人:对公开户时间从**2小时**压缩到**15分钟**

- AI风控:小微贷款不良率下降**1.2个百分点**

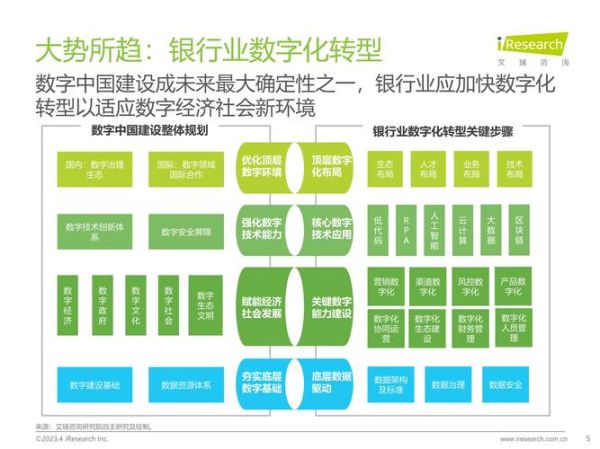

三、银行数字化转型的落地路径

1. 组织先行:从“科技部门”到“科技子公司”

招行、平安、中信等已成立独立法人科技子公司,采用**“市场化薪酬+股权激励”**吸引算法、架构人才;中小银行可尝试**“科技合作共同体”**,多家城商行联合采购SaaS,单家成本下降**60%**。

2. 数据治理:三步走打通“数据孤岛”

- 盘点:建立“数据资产目录”,区分监管报送、内部经营、外部采购数据

- 清洗:引入第三方数据质量工具,字段缺失率从**35%**降到**5%**

- 入湖:搭建“实时+离线”双链路数据中台,支持毫秒级风控决策

3. 场景金融:API开放的三层架构

| 层级 | 合作方 | 盈利模式 |

|---|---|---|

| 流量层 | 美团、抖音 | 联名信用卡分润 |

| 数据层 | 税务局、海关 | 企业征信报告收费 |

| 资金层 | 保理公司、券商 | 联合贷款利差 |

4. 风险防控:构建“模型+规则+人工”三道闸

某股份行实测:纯模型审批通过率**78%**,但加入**2000条专家规则**后不良率下降**40%**;对**500万元以上**大额贷款仍保留人工复核,实现效率与安全的平衡。

四、中小银行如何“弯道超车”

1. 深耕本地生态:政务数据直连

浙江某城商行与省大数据局打通**300+政务接口**,推出“无抵押秒批”的**“人才贷”**,半年投放**50亿元**,不良率**0.3%**。

2. 借力省联社:共享科技底座

广东农信搭建**“分布式核心+移动信贷+远程视频银行”**三大平台,**71家**农商行零开发即可上线,单家节省**3000万元**初期投入。

3. 差异化牌照:消费金融+理财子公司

苏农银行发起设立**苏银凯基消费金融**,专注**3C、医美**场景,2023年净利润**6.8亿元**,ROE高达**28%**。

五、投资者视角:选股逻辑与估值锚

问:银行板块PB仅**0.5倍**,是否被低估?

答:关键看**分红率+不良出清进度**。以招行为例,2023年分红率**33%**,对应股息率**6.2%**,远超十年期国债**2.7%**;若2024年不良生成率继续下降**20BP**,PB有望修复至**0.8倍**。

- 选股三指标:拨备覆盖率>300%、零售贷款占比>40%、科技投入占营收>3%

- 避雷三信号:关注类贷款迁徙率>5%、房地产对公贷款占比>15%、核心一级资本充足率<9%

评论列表