镍铁作为不锈钢的核心原料,其价格波动与行业前景牵动着钢厂、贸易商、投资者的神经。本文围绕“镍铁价格走势分析”与“镍铁行业前景如何”两大核心疑问,拆解供需、政策、技术、成本四大维度,用自问自答的方式,帮你快速看懂镍铁市场。

镍铁价格为何剧烈波动?

Q:镍铁价格为何在2023年四季度突然跳水?

A:印尼NPI(含镍生铁)集中投产,单月新增产能超20万实物吨,叠加国内不锈钢排产下调,港口镍铁库存从40万吨飙升至90万吨,**供过于求导致价格从1400元/镍点跌至1100元/镍点**。

Q:除了供需,还有哪些隐形推手?

A:

- 伦镍逼仓余波:LME流动性仍未恢复,套保盘缺失放大了现货恐慌。

- 新能源分流:硫酸镍溢价高于NPI,部分工厂转产一级镍,加剧镍铁过剩。

- 汇率扰动:人民币贬值抬高进口矿成本,但出口不锈钢利润被压缩,需求端无法承接高价。

镍铁行业未来五年会萎缩吗?

Q:印尼低成本产能是否会彻底冲垮中国?

A:不会“彻底”,但会重塑格局。印尼RKEF工艺电耗低至2800kWh/吨,较国内低30%,**2025年印尼NPI全球占比将升至65%**。中国产能将被迫向“高镍低铁”特种合金转型,或配套不锈钢一体化园区消化。

Q:政策红线能否挡住过剩?

A:

- 碳关税:欧盟CBAM试点覆盖镍铁,中国出口成本或增加80美元/吨。

- 能耗双控:内蒙古、山东等地要求RKEF电炉能效达到行业前20%,**30%中小产能面临退出**。

- 印尼禁矿:虽推迟至2025年,但已倒逼中资企业在当地建冶炼厂,长期看全球镍铁供应仍宽松。

技术升级能否带来新机会?

Q:富氧侧吹、氢还原等新技术能否降本?

A:

- 富氧侧吹:将焦比从550kg降至420kg,吨镍铁成本下降约80美元,但需配套制氧站,投资回收期3.5年。

- 氢还原:理论上可减排70%,当前氢气价格高达3美元/kg,经济性依赖绿电降至0.2元/kWh以下。

- 红土镍矿高压酸浸(HPAL):打通“镍铁-硫酸镍”路径,青山华友项目已产出MHP,**未来NPI工厂可能升级为新能源原料基地**。

下游需求哪些变量最致命?

Q:不锈钢需求见顶了吗?

A:传统领域(建材、家电)增速放缓至2%,但**印度、东南亚人均不锈钢消费仅6kg,不足中国1/5**,增量空间仍在。预计2030年全球不锈钢产量从5800万吨增至7200万吨,对应镍铁需求增长18%。

Q:新能源电池会“吃掉”多少镍?

A:2023年动力电池用镍占比仅12%,但**三元高镍化趋势下,2030年需求或达120万吨金属镍**。若NPI转产硫酸镍技术成熟,镍铁过剩压力将显著缓解。

2024年镍铁价格区间预测

Q:基准情景下,镍铁价格中枢在哪里?

A:

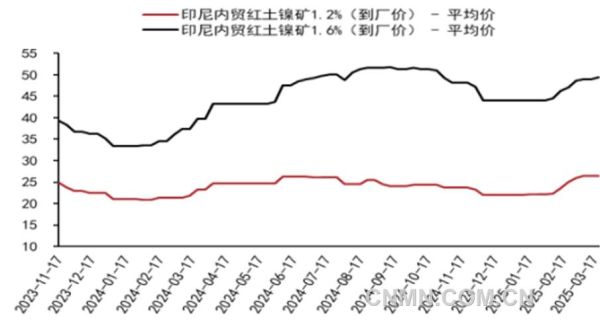

- 成本支撑:印尼高品位矿CIF价55美元/湿吨,对应NPI现金成本1050元/镍点。

- 需求弹性:不锈钢厂在1100元/镍点以下开始补库,1300元以上减产。

- 综合判断:2024年Q2-Q4,**国内到厂价大概率在1150-1250元/镍点震荡**,极端事件(印尼政策突变、伦镍逼仓)可能短暂突破1400。

投资者与钢厂的应对策略

Q:钢厂如何锁定利润?

A:

- 虚拟钢厂套利:买入沪镍远期合约,卖出不锈钢期货,锁定300-400元/吨加工利润。

- 长协矿+浮动价:与印尼矿山签订3年期红土镍矿包销,NPI结算价挂钩沪镍月均价,规避单边下跌风险。

Q:贸易商还能囤货吗?

A:

- 库存周期缩短:从45天降至15天,利用期货做基差贸易。

- 区域套利:关注印尼-中国运费差,当Capesize船运费低于15美元/吨时,可采购印尼NPI转口至欧洲。

尾声:镍铁行业的“剩者为王”时代

镍铁不再是暴利行业,而是进入**成本竞争+技术迭代+政策博弈**的深水区。未来五年,能够穿越周期的企业必须满足: - 印尼自有矿山+配套电厂,电耗≤3000kWh/吨; - 不锈钢或新能源下游长协消化80%以上产能; - 碳足迹低于15吨CO₂/吨镍铁,拿到欧盟“绿色通行证”。 其余玩家,要么转型,要么退出。

评论列表