一、2024年钢铁行业现状如何?

从产量、利润、库存三条主线看,2024年行业呈现“**高产量、低利润、高库存**”的阶段性特征。

- 产量端:1—5月粗钢累计产量4.38亿吨,同比微降1.2%,但日均产量仍维持在285万吨高位。

- 利润端:重点钢企吨钢毛利已跌破80元,部分长流程钢厂进入亏损区间。

- 库存端:五大品种社会库存连续十周高于去年同期,钢厂厂内库存环比增加12%。

二、需求侧:房地产下滑能否被基建与制造业对冲?

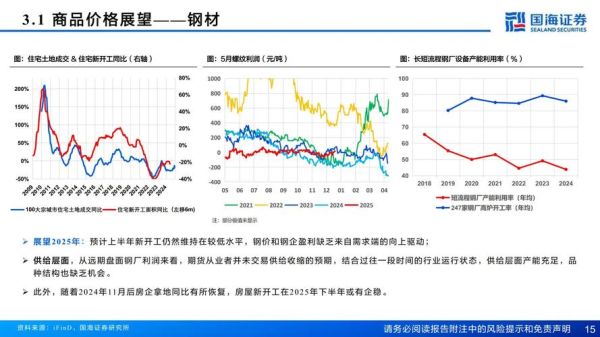

房地产新开工面积同比降幅超20%,但**基建与制造业用钢量**出现结构性亮点。

1. 基建托底力度有多大?

2024年专项债提前批额度1.46万亿元,其中投向交通、市政、产业园的比例超过60%,对应螺纹钢、型钢、板材需求约3500万吨。

2. 制造业用钢为何逆势增长?

新能源汽车、光伏支架、船舶订单爆发,带动**热轧薄板、镀锌板、船板**需求同比分别增长18%、22%、15%。

三、供给侧:限产政策还会卷土重来吗?

市场最关心的问题是“**今年有没有行政性限产**”。

从政策口径看,生态环境部提出“差异化管控”,不再一刀切,但**能耗双控、超低排放改造**仍是硬约束。

- 河北、山东、江苏三大产钢省已公布超低排放改造时间表,未完成企业将执行**30%以上的限产比例**。

- 短流程电炉钢占比仅10%,若废钢资源紧张,电炉开工率将被动下降。

四、成本端:铁矿石与焦炭谁更强势?

钢厂成本结构里,**铁矿石占45%,焦炭占25%**,二者走势决定盈利弹性。

1. 铁矿石为何易涨难跌?

全球四大矿山新增产能有限,而印度、东南亚高炉投产带来额外需求,**62%指数在100—110美元/吨区间获得支撑**。

2. 焦炭价格波动逻辑是什么?

焦煤进口恢复+焦化产能置换,**焦炭四轮提降落地后,吨焦利润压缩至50元以内**,继续让利空间有限。

五、出口能否成为新的需求增量?

2024年1—5月钢材出口量同比增长28%,但**贸易摩擦升温**。

- 东南亚、中东、南美成为主要流向,**螺纹钢FOB报价较土耳其低30美元/吨**。

- 欧盟CBAM过渡期细则落地,**高碳排放的长材出口成本增加80—100元/吨**。

六、未来走势预测:钢价何时触底反弹?

综合供需、成本、政策三维模型,**三季度末或出现阶段性底部**。

1. 价格区间如何测算?

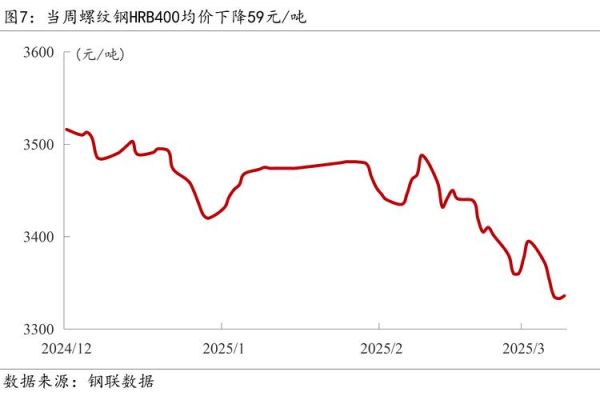

以华东地区螺纹钢为例,**电炉成本线3600元/吨、高炉成本线3400元/吨**,若需求环比改善,现货有望回升至3800—4000元/吨。

2. 哪些信号值得提前跟踪?

- 社会库存连续两周降幅超过5%;

- 高炉开工率跌破75%后不再下降;

- 专项债资金拨付进度加快,基建项目集中开工。

七、企业应对策略:如何在波动中锁定利润?

钢厂与贸易商可采取**“低库存+期现结合”**模式。

- 钢厂端:卖出螺纹钢10月合约锁定利润,同时降低原燃料库存至7天以内。

- 贸易商端:与下游工地签订“浮动价+封顶价”合同,减少单边敞口。

- 终端用户:利用钢材期货买入套保,对冲三季度集中采购风险。

八、长期视角:碳中和重塑行业格局

到2030年,**吨钢碳排放需下降20%**,路径包括氢冶金、电炉短流程、CCUS。

头部企业已开始布局:

- 宝武集团计划2026年建成百万吨级氢冶金示范线;

- 沙钢启动电炉二期,将短流程占比提升至35%。

中小钢厂若无法完成绿色转型,**将面临产能退出或并购整合**。

评论列表