一、SCP框架如何拆解白酒行业?

SCP(Structure-Conduct-Performance)模型把行业研究拆成三步:先看市场结构,再看企业行为,最后评估绩效。把它套在白酒赛道,能清晰回答“为什么茅台、五粮液越来越赚钱,而中小酒企却步步维艰”。

(图片来源网络,侵删)

二、市场结构:谁在决定游戏规则?

1. 供给端:产能“双轨制”带来的门槛

- **固态发酵窖池稀缺**:茅台镇核心产区窖池数量十年只增长了8%,而需求年均增速超15%,稀缺性直接推高高端酒定价权。

- **基酒储存周期**:优质酱香基酒至少存3年,资金沉淀大,中小酒厂难以复制。

2. 需求端:消费升级与面子经济

- **高净值人群扩容**:胡润数据显示,中国拥有千万净资产的家庭五年增长70%,宴请用酒价位带从300元抬升到800元以上。

- **社交货币属性**:白酒在礼品市场的渗透率维持在62%,品牌即身份符号。

3. 政策端:牌照+税收双重壁垒

- **生产许可证冻结**:2013年后国家原则上不再新增白酒生产牌照,存量牌照交易价格已炒至千万级。

- **从量+从价复合计税**:每斤0.5元从量税+20%从价税,规模越大边际成本越低,倒逼行业集中。

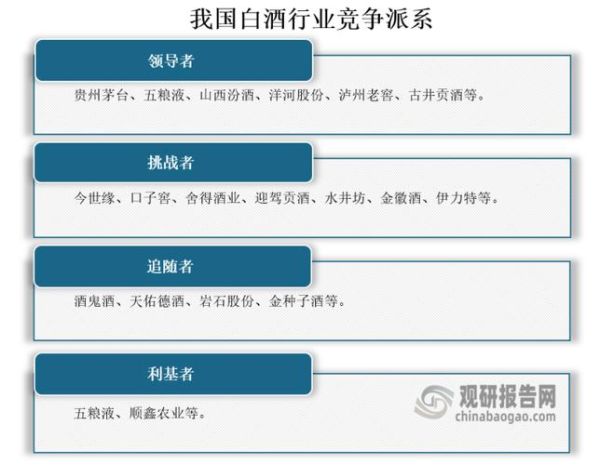

三、企业行为:头部与腰部的打法差异

1. 价格策略:提价权从何而来?

茅台每提升一次出厂价,终端价往往上涨30%以上。**渠道利差**成为经销商囤货动力,形成“越涨越买”的正循环。中小品牌只能跟随,却无法主导节奏。

2. 渠道策略:控盘分利 VS 裸价出货

- **五粮液“1+3+4”架构**:1个平台公司+3个战区+4大品类,数字化扫码监控货物流向,把批价波动控制在±3%。

- **区域酒企的团购模式**:依赖本地经销商人脉,一旦核心人物跳槽,销量立即塌方。

3. 品牌策略:历史叙事与IP联名

汾酒把“1915巴拿马金奖”故事讲了20年,国窖1573用“你能品味的历史”绑定明代窖池。**文化IP联名**成为新武器:舍得×《只有河南》戏剧幻城,单季带动电商销量增长240%。

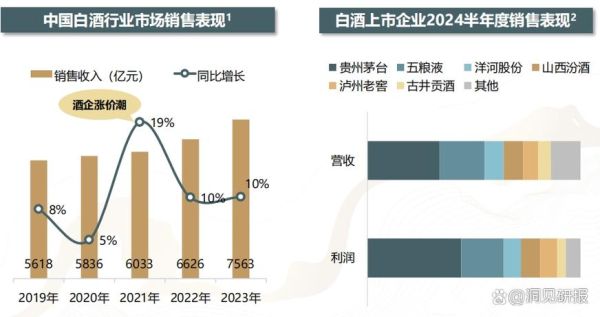

四、绩效结果:集中度飙升背后的财务密码

1. 盈利指标:毛利率断层

| 品牌梯队 | 平均毛利率 | 销售费用率 |

|---|---|---|

| 高端(茅五泸) | 85% | 9% |

| 次高端(汾酒、洋河) | 75% | 18% |

| 区域酒企 | 55% | 28% |

高端品牌用**品牌溢价**对冲费用,区域酒企需要高返点抢终端,利润被层层蚕食。

2. 资本回报:ROE差距持续拉大

茅台2023年ROE达32%,而区域酒企中位数仅12%。**预收款**是关键:茅台预收账款占营收45%,相当于无息占压经销商资金,区域酒企反而要给渠道垫资。

五、未来推演:集中度天花板在哪?

1. 价格带裂变:3000元以上的超高端战场

茅台推出二十四节气酒,单瓶定价2899元,上线秒罄。**稀缺标签**从产能稀缺转向文化稀缺,打开价格天花板。

(图片来源网络,侵删)

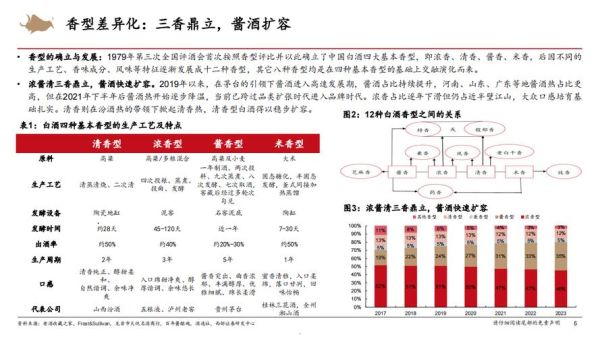

2. 香型替代:酱香之后谁接棒?

- **清香型**:汾酒全国化速度最快,2023年省外营收占比已达62%,凭“性价比酱香”收割中产。

- **兼香型**:口子窖、白云边在宴席市场渗透,用“一酒多香”降低选择成本。

3. 政策变量:消费税后移的影响测算

若消费税征收环节后移至零售端,**经销商成本**将增加12%-15%。头部品牌可通过提价转移,区域酒企将面临“涨价丢市场,不涨丢利润”的生死抉择。

六、投资者与从业者的应对清单

- **渠道商**:优先签约有控盘能力的高端品牌,放弃裸价产品。

- **创业者**:避开浓香红海,切入小众香型或年轻化低度酒。

- **股民**:紧盯预收款增速与批价走势,这两个指标比财报更早透露景气度。

白酒行业的集中度提升不是短期现象,而是**供给稀缺+需求升级+政策壁垒**的三重共振。当头部品牌把历史叙事、渠道控盘和金融属性玩到极致时,留给后来者的窗口正在关闭。唯一能打破僵局的,可能是下一代消费者对“酒桌文化”的重新定义。

(图片来源网络,侵删)

评论列表