行业规模到底有多大?

2023年住建部公开数据显示,全国城镇污水处理厂数量已突破5500座,日处理能力超过2.2亿立方米。如果把所有县级及以上设施加在一起,管网长度已突破60万公里,相当于绕地球赤道15圈。市场规模方面,仅运营端年营收就达到1800亿元,若叠加工程建设、设备销售、技术服务,全产业链产值逼近4500亿元。

谁在主导市场?

目前行业呈现“央企+地方国企+民营龙头”三足鼎立的格局:

- 央企军团:北控水务、光大水务、首创环保,手握一线城市核心资产,项目单体规模普遍在30万吨/日以上。

- 地方国企:上海城投、深圳水务、重庆水务,凭借属地优势,在厂网一体化运营中占据先机。

- 民营龙头:碧水源、节能国祯、博世科,通过MBR膜技术、装配式污水厂等差异化产品切入市场。

值得注意的是,2022年以来,三峡集团携千亿级长江大保护基金强势入局,已收购或参股20余家区域水务公司,行业集中度正加速提升。

技术路线之争:MBR还是A²O?

业内常被问:“MBR膜工艺会不会全面取代传统A²O?”

答案并不绝对。MBR凭借占地省、出水可直接回用的优势,在北上广深等用地紧张地区渗透率已超40%;但吨水投资3000-4000元、膜更换成本占运营费20%,让中西部中小城市望而却步。A²O工艺虽然占地大,可吨水投资仅1500-2000元,且运行电耗低30%,在县域市场仍是主流。

更前沿的AOA、短程硝化、厌氧氨氧化等低碳技术,目前处于示范阶段,能耗可降低50%,但稳定性仍需验证。

政策红利还能吃多久?

2024年1月,《环境基础设施补短板行动计划》提出:

- 到2027年新增污水处理能力2000万吨/日,重点在县城、建制镇。

- 现有40%的污水处理厂需提标至准Ⅳ类,带来800亿元改造市场。

- 再生水利用率从当前25%提升至35%,对应膜技术、紫外线消毒需求激增。

财政部同步推出“污水处理绿色低碳试点”,单个项目最高补贴5000万元,直接降低社会资本IRR约2个百分点。

钱从哪里来?

传统“政府付费”模式已难以为继,行业正在探索三条新路:

- 使用者付费:江苏、浙江等地将居民污水处理费从0.95元/吨上调至1.3-1.5元/吨,覆盖运营成本70%以上。

- REITs证券化:深圳富国水务REITs首批发行18亿元,底层资产为3座万吨级污水厂,派息率4.8%,为存量资产退出提供范本。

- 资源变现:北京高安屯污泥处理中心通过污泥干化+焚烧发电,年售电收入6000万元,抵消30%运营成本。

县域市场是不是下一个蓝海?

全国1800个县城中,仍有38%未建成污水处理厂,已建成的一半以上执行一级B以下标准。以河南兰考县为例:

- 新建5万吨/日污水厂采用地埋式A²O+人工湿地,吨水投资2200元。

- 政府以“可行性缺口补助”模式招标,社会资本资本金IRR可达9%。

- 配套100公里管网同步建设,带动3亿元建安市场。

按住建部规划,到2026年县域污水处理率要从60%提升到85%,对应1000亿元新增投资。

未来五年投资热点清单

结合政策与技术演进,以下赛道值得重点关注:

- 准Ⅳ类提标改造:长三角、珠三角200座污水厂需在2026年前完成,单厂改造投资1-3亿元。

- 再生水厂建设:北京、天津、西安等缺水城市规划50座万吨级再生水厂,优先采用“双膜法”。

- 智慧水务:AI加药、精确曝气系统渗透率不足15%,可节能10-15%,市场规模200亿元。

- 污泥焚烧:政策要求2025年地级市污泥无害化处置率≥90%,带式干化+鼓泡流化床技术路线最成熟。

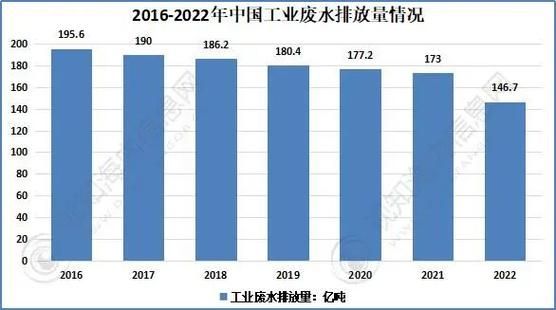

- 工业废水零排放:新能源、煤化工领域需求爆发,高压反渗透+蒸发结晶成套设备单价5000万元/套起。

风险藏在哪?

即使前景广阔,仍需警惕三大陷阱:

- 政府支付能力下降:部分中西部区县财政自给率低于30%,长期拖欠运营费。

- 技术迭代风险:若厌氧氨氧化商业化提前,现有MBR资产可能面临减值。

- 进水水质超标:工业废水偷排导致COD>1000mg/L,直接冲击生化系统,运营方需额外投入药剂费。

给从业者的三点建议

1. 轻资产转型:从“投建运”转向“技术+运营”输出,降低资本金压力。

2. 绑定央企:通过联合体投标获取县域项目,利用央企低成本资金优势。

3. 提前布局资源循环:抢占磷回收、污泥基生物炭等新兴赛道,政策补贴窗口期仅3-5年。

评论列表