2024年,白酒行业在存量竞争与消费升级的双重挤压下,头部与腰部品牌的差距进一步拉大。中小酒企如何找到新增长极?高端化、年轻化、国际化三条赛道到底该怎么选?本文用一线调研数据拆解市场真相,并给出可落地的突围路径。

一、2024年白酒市场到底有多大?

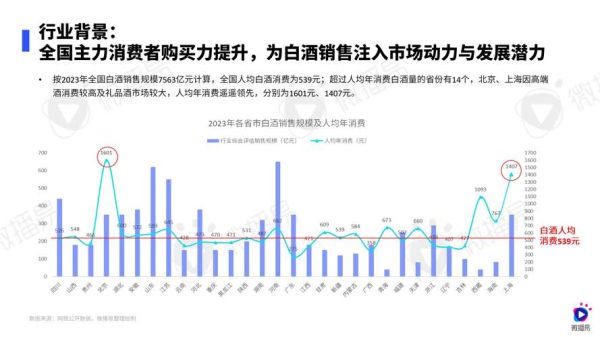

根据《中国酒业协会年度报告》,2023年规模以上白酒企业产量671万千升,同比下降5.1%,但销售收入达到7563亿元,同比增长9.7%。**“量减价升”成为主旋律**,这意味着:

- 高端与次高端扩容:千元以上价格带增速高达18%,300-600元价格带增速12%。

- 区域酒企分化:四川、贵州产区营收占比超过53%,其他产区出现负增长。

二、消费者到底在为什么买单?

1. 场景需求:宴请、礼赠、收藏三分天下

调研显示,**宴请场景占白酒消费的46%**,但礼赠与收藏场景贡献了62%的利润。这意味着品牌必须在“面子”与“故事”上同时下功夫。

2. 年龄结构:90后贡献35%销售额,但决策逻辑完全不同

90后买酒先看包装颜值,再看小红书测评,最后才问价格。**“国潮+低度化”成为撬动年轻客群的两大杠杆**。

三、高端化是万能解药吗?

不是所有品牌都能做高端。**高端化的三大门槛**必须同时满足:

- 产区稀缺性:赤水河畔核心产区产能已被茅台、郎酒锁定。

- 年份资产:20年以上老酒储量不足5万吨,仅够头部品牌使用。

- 文化叙事:国窖1573的“活文物”概念、汾酒“中国酒魂”IP,都是十年以上持续投入的结果。

中小酒企如果强行高端化,容易陷入“有价无市”的陷阱。

四、年轻化:低度酒还是新场景?

2023年低度酒市场规模突破300亿元,但白酒只占其中23%。**真正的机会在“餐酒融合”**:

- 与火锅、烧烤连锁合作推出38°小瓶装,单瓶定价28-35元,复购率提升40%。

- 开发“白酒+气泡”即饮型产品,在便利店渠道测试3个月,动销率超传统产品2倍。

关键是用快消品的逻辑做白酒,而不是用白酒的逻辑做快消品。

五、国际化:东南亚还是欧美?

2023年中国白酒出口额仅8.4亿美元,占全球烈酒贸易的1.2%。**突破口在“华人经济带”**:

| 区域 | 华人人口 | 白酒关税 | 机会点 |

|---|---|---|---|

| 马来西亚 | 664万 | 0% | 中餐馆渠道渗透率达70% |

| 美国 | 508万 | 5.4美分/升 | 调酒师教育计划已启动 |

建议采用“先餐饮后零售”策略,用“茅台鸡尾酒”等本地化产品降低认知门槛。

六、中小酒企的“错位竞争”三板斧

1. 深耕县域宴席市场

河南某县级酒厂通过“买酒送司仪”服务,**宴席市场份额从12%提升到31%**,客单价稳定在180元/瓶。

2. 开发“企业定制”业务

针对中小企业年会、商会活动推出“一企一标”服务,**毛利率高达65%**,且无需进场费。

3. 绑定文旅资源

山西某酒厂与平遥古城合作推出“票根换酒”活动,**单日最高转化游客3000人**,带动周边产品销量增长5倍。

七、2024年必须关注的三个政策变量

- 新国标实施:调香白酒被剔除白酒范畴,中小酒厂需紧急升级产品线。

- 电商监管:抖音酒水类目保证金提高至15万,将淘汰30%中小主播。

- 环保税加码:四川产区废水处理成本预计上涨20%,倒逼企业技改。

八、终极问答:未来五年谁能活下来?

具备以下特征的品牌将穿越周期:

- 老酒储量≥5000吨(高端化基础)

- 拥有至少1个省级龙头市场(现金流安全垫)

- 已完成数字化改造(渠道效率提升30%以上)

其他品牌要么被收购,要么转型为基酒供应商。

评论列表