汽车贷款需要什么条件?

银行或金融机构在审批汽车贷款时,会重点考察个人征信、收入证明、首付比例、车辆性质四大维度。下面用问答方式拆解。

(图片来源网络,侵删)

1. 征信记录:逾期几次会被拒?

多数银行要求近两年内信用卡或贷款逾期≤2次且累计≤30天;若出现“连三累六”(连续3个月或累计6次逾期),基本秒拒。若征信空白,可提供近半年社保、公积金流水作为替代信用。

2. 收入门槛:月供不能超过收入多少?

主流规则是月供≤月均可支配收入50%。举例:税后收入1万元,月供上限5000元;若已婚,可叠加配偶收入共同计算。

3. 首付比例:最低能做到多少?

- 银行传统车贷:≥30%

- 厂家金融贴息方案:可低至15%,但需购买指定保险

- 二手车贷款:普遍≥40%,车龄≤5年

4. 车辆性质:哪些车不能贷款?

运营车辆、试驾车、抵押车、进口车无3C认证、改装车均会被拒;新能源车需确认是否在金融机构白名单。

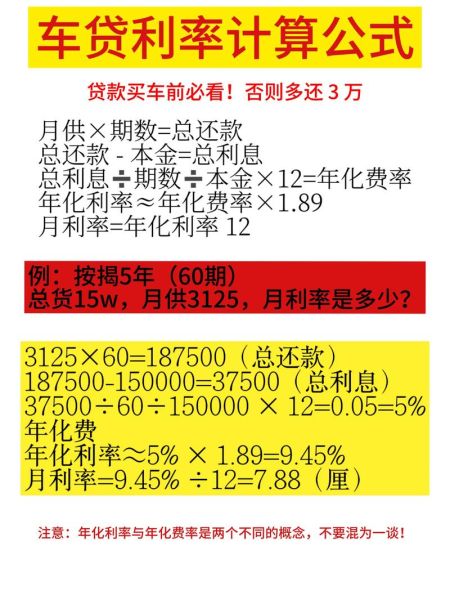

汽车贷款利率一般是多少?

利率由央行LPR、金融机构资金成本、客户资质、车型贴息共同决定,2024年主流区间如下:

1. 银行车贷:LPR+加点模式

以五年期LPR 4.2%为基准:

(图片来源网络,侵删)

- 优质客户:LPR+80~120BP,年化5.0%~5.4%

- 一般客户:LPR+150~220BP,年化5.7%~6.4%

2. 厂家金融:贴息后最低0息?

部分品牌推出24期0息,但会收取3%~5%手续费,实际年化约4.5%~6%;若选择36期,利率回升至3.5%~6.5%。

3. 融资租赁:看似低月供,实则高成本

“先租后买”方案常见利率折算年化8%~12%,且需支付残值买断费,适合现金流紧张人群。

4. 二手车贷:利率为何普遍高一档?

因残值评估难、风险高,银行普遍在年化7%~10%,金融公司可达12%以上。

如何拿到更低利率?

掌握“时间差、比价法、资质优化”三大策略:

1. 时间差:抓住季度末冲量窗口

银行每季度末有放款考核,3月、6月、9月、12月利率可谈空间最大,可下浮10~30BP。

(图片来源网络,侵删)

2. 比价法:同时申请三家机构

用预审批功能获取多家报价,再以A家利率去压B家,平均可再降0.3~0.5个百分点。

3. 资质优化:三招提升评级

- 提前3个月养流水:每月固定日期存入大额资金,备注“工资”

- 降低信用卡负债率至30%以内

- 提供房产证明或大额存单作辅助资产

常见隐形费用清单

除利息外,这些费用常被忽略:

- GPS安装费:800~2000元(可谈)

- 档案管理费:500~1000元(部分银行已取消)

- 续保押金:2000~5000元(结清可退)

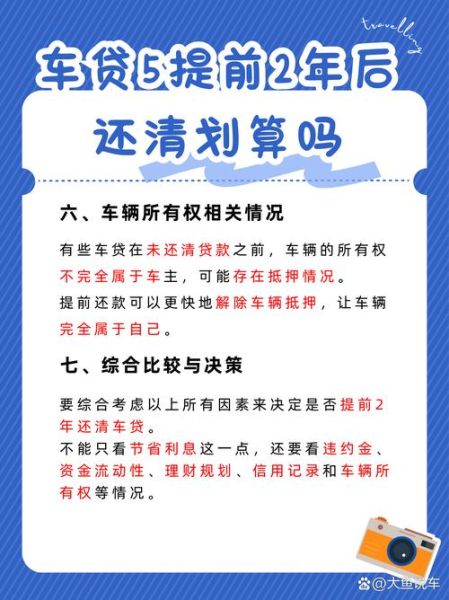

- 提前还款违约金:剩余本金3%~5%(部分厂家金融可免)

新能源车贷款特殊条款

因残值波动大,金融机构增设电池衰减条款:

- 若3年内电池衰减≥20%,客户需追加保证金或提前结清

- 部分银行要求购买电池延保作为放款前提

实战案例:月薪8000如何拿下15万车贷?

客户画像:国企员工,征信空白,目标车型指导价15万,首付30%。

操作步骤:

- 选择厂家金融贴息方案:首付4.5万,贷款10.5万,24期0息,手续费3%(3150元)

- 用父母房产作担保,银行批贷利率5.2%,比无担保方案低1.1%

- 在12月25日提交申请,赶上季度末放款,额外减免GPS费用

- 月供4375元,占收入54.7%,通过叠加年终奖流水获批

避坑指南:4S店话术拆解

销售常用套路与应对:

| 销售话术 | 实际含义 | 破解方法 |

|---|---|---|

| “低首付,手续简单” | 融资租赁,利率高 | 要求出具IRR计算表 |

| “保险必须在店里买” | 赚取返点 | 对比店外保险报价,差价超1500元可投诉 |

| “征信没问题都能批” | 先收定金再压条件 | 签订贷款失败全额退定补充协议 |

评论列表