银行为什么必须做数字化转型?

传统银行网点排队时间长、业务办理慢,客户满意度连年下滑。数字化转型成为唯一出路,它不仅能降低运营成本,还能把服务搬到客户手机上,实现7×24小时在线。监管数据也显示,2023年手机银行交易笔数已占全部零售交易的87%,不做数字化等于放弃市场。

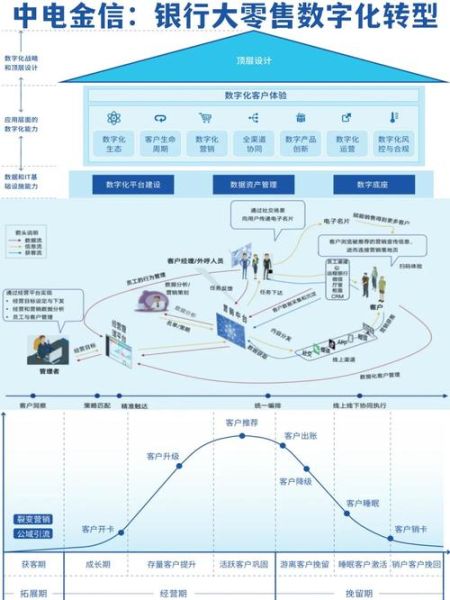

(图片来源网络,侵删)

客户体验差到底差在哪?

很多银行把App做得像“功能堆砌”,却忽视了关键痛点:

- 登录步骤繁琐:需要短信验证码+人脸识别,平均耗时45秒。

- 找不到人工客服:机器人答非所问,转人工平均等待3分钟。

- 产品推荐不精准:推送的理财收益3%,而客户已持有收益4.5%的同类产品。

这些细节让客户产生“银行不懂我”的挫败感,直接导致月活下降。

如何用数据重塑客户旅程?

第一步:建立360°客户画像

整合核心系统、支付流水、外部征信等数据,给每位客户打上200+标签,例如“月光族”“稳健投资者”“跨境高频用户”。某股份行通过画像把理财产品点击率提升了62%。

第二步:设计“无感”交互流程

把生物识别前置到登录环节,指纹或Face ID替代短信验证码,登录时间缩短到3秒;在转账场景中引入智能路由,自动选择免费通道,帮客户节省手续费。

第三步:实时情绪监测

在App内嵌语音情绪识别,当检测到客户语调升高或多次重复“人工客服”,系统立即弹出专属客户经理视频入口,投诉率因此下降38%。

(图片来源网络,侵删)

中小银行如何低成本突围?

没有大行百亿IT预算,中小银行可以:

- 借力云原生核心:采用分布式架构,硬件成本降低40%,上线周期从半年缩至6周。

- 联盟链共享数据:与城商行联盟共建反欺诈链,黑名单共享后,伪冒开户减少55%。

- 场景嵌入:把开户、理财入口放到社区团购小程序,获客成本从300元/户降到80元/户。

监管红线怎么守?

数字化提速不能踩雷,必须同步建设三道防线:

- 数据脱敏:客户手机号、地址采用Token化存储,即使泄露也无法反向解析。

- 算法可解释:向监管报送SHAP值报告,证明信贷评分模型未歧视特定人群。

- 灰度发布:新功能先给1%用户试用,监控异常交易率,达标后再全量推送。

未来三年值得押注的技术

多家银行创新实验室已启动POC,以下技术可能颠覆体验:

| 技术 | 应用场景 | 预期效果 |

|---|---|---|

| 数字人客服 | 复杂业务视频指导 | 问题解决时长缩短50% |

| AIGC投顾 | 实时生成个性化资产报告 | 理财转化率提升30% |

| 隐私计算 | 联合建模无需出域 | 风控数据维度增加3倍 |

客户体验ROI怎么算?

别再只看月活,真正衡量价值的是利润贡献:

公式:体验提升ROI =(客户终身价值提升额 - 数字化投入)/ 数字化投入

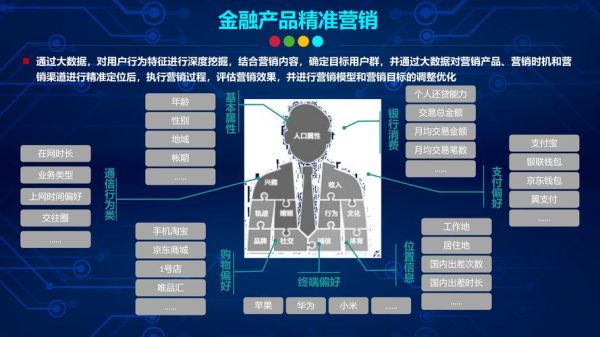

(图片来源网络,侵删)

某农商行改造手机银行后,老年客户人均AUM从4.8万增至7.2万,18个月收回全部改造成本。

评论列表