为什么企业必须掌握行业规模数据?

在融资路演、产品立项、市场进入决策三大场景里,**行业规模数据是最先被投资人、高管、客户追问的核心指标**。没有可信的规模估算,后续的市场份额、增长率、盈利预测都失去锚点。

(图片来源网络,侵删)

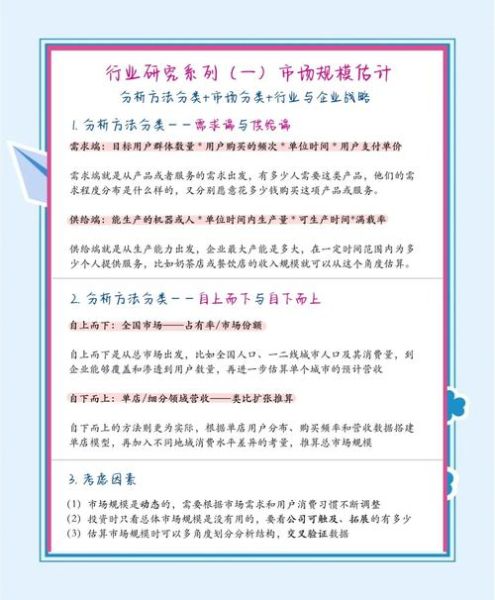

行业规模怎么估算?四种主流口径一次讲透

1. 自上而下(Top-down):用宏观数据“削”出目标市场

步骤拆解:

- 获取国家统计局、行业协会的**总市场销售额**;

- 乘以**目标细分渗透率**(例:新能源车占汽车总销量比例);

- 再乘以**企业可达渠道覆盖率**。

优点:数据易获得,适合早期快速判断。

缺点:层层折扣后误差放大,**容易高估可达市场**。

2. 自下而上(Bottom-up):把每一笔潜在收入加总

实操模板:

- 列出典型客户画像与年消费额;

- 乘以**区域有效客户数量**;

- 再乘以**企业预期市占率**。

案例:估算宠物智能喂食器市场。

单台均价800元 × 城市养宠家庭500万户 × 5%购买率 = 20亿元。

优点:贴合业务模型,投资人更易相信。

缺点:需要大量一手调研,**耗时耗钱**。

3. 类比法:用成熟赛道做“参照物”

核心逻辑:找到**用户场景、付费意愿、技术路径**相似的行业,按GDP或人口比例缩放。

举例:东南亚电商规模 ≈ 中国电商规模 ×(东南亚互联网人口/中国)× 0.6(消费力折扣系数)。

注意:必须验证**文化差异、供应链成熟度**是否支持类比。

(图片来源网络,侵删)

4. 供应端推算法:从产能倒推市场天花板

适用场景:上游原材料高度集中,如锂电池隔膜。

步骤:

- 统计全球主要厂商产能;

- 乘以**产能利用率**与**行业平均单价**;

- 得出理论最大市场规模。

风险:若出现技术替代或产能过剩,**推算结果会瞬间失效**。

行业规模分析方法:如何拿到高质量原始数据?

公开渠道清单

- 政府数据库:国家统计局年度统计年鉴、商务部进出口快报;

- 行业协会:中国半导体行业协会每月发布晶圆厂产能利用率;

- 上市公司财报:Top5企业营收加总,可反推行业集中度;

- 海关进出口数据:用HS编码锁定细分品类,追踪量价趋势。

付费数据库对比

| 数据库 | 优势 | 局限 |

|---|---|---|

| Euromonitor | 消费品终端零售数据全 | 更新滞后半年 |

| IDC | IT硬件出货量实时 | 仅覆盖科技行业 |

| Wood Mackenzie | 能源化工产能地图详细 | 年费高达数十万元 |

如何验证估算结果可信度?

交叉检验三件套

- 多口径对比:同时用Top-down与Bottom-up算两次,差异超过30%必须回炉;

- 专家访谈:访谈5位产业链上下游高管,对关键假设做德尔菲法修正;

- 历史回测:用同样方法估算三年前规模,对比实际值,误差控制在±15%以内才算合格。

实战案例:2024年中国预制菜市场规模再测算

背景争议

公开数据从3000亿到1万亿不等,差异巨大。

我们的拆解路径

- Top-down:全国餐饮收入5.2万亿 × 预制菜渗透率15% = 7800亿元;

- Bottom-up:B端(连锁餐厅)需求6000亿 + C端(家庭消费)1500亿 = 7500亿元;

- 供应端验证:Top20预制菜厂商年营收合计约800亿,按CR5≈10%反推,行业规模8000亿。

最终结论:**2024年中国预制菜市场规模约7600亿元,年复合增长率维持13%以上**。

常见踩坑警示

- 把**市场规模**误当**可服务市场(SAM)**,导致商业计划书被投资人直接否掉;

- 忽略**灰色渠道**,如微商、社区团购,实际规模可能比官方统计高20%;

- 用**出货量**代替**终端销售额**,未考虑库存周转,高估市场真实需求。

下一步:把规模数据变成战略动作

拿到可信规模后,立即做三件事:

第一,用波士顿矩阵判断细分赛道处于“明星”还是“瘦狗”;

第二,结合企业资源,设定三年市占率目标与路径;

strong>第三,把规模增速转化为产能投资节奏,避免过早锁定重资产。

(图片来源网络,侵删)

评论列表