水泥价格为何忽高忽低?

过去十年,水泥价格像过山车:2016年最低跌破200元/吨,2021年却冲到600元/吨以上。背后推手主要有三条:

(图片来源网络,侵删)

- 煤炭成本占比高达40%,煤价每涨100元,水泥成本就抬升30元。

- 错峰生产让熟料库存在旺季前被“人为压低”,华东、华南区域因此频繁出现“一吨难求”。

- 跨省运输半径限制,500公里以上运费就会吃掉利润,导致区域价差长期存在。

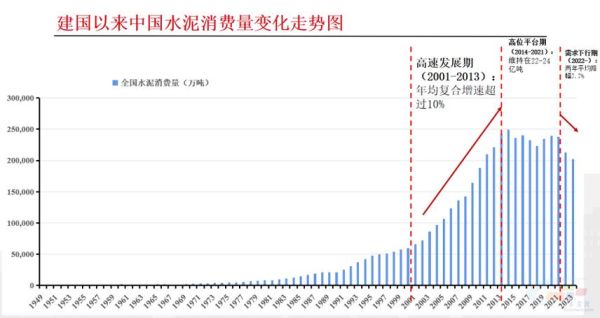

未来五年水泥需求还会增长吗?

答案并不悲观,但结构已变。

1. 基建托底

“十四五”规划里,**高铁、城市轨交、水利**三大板块投资合计超5万亿元,预计年均拉动水泥需求1.8亿吨。

2. 房地产下滑

2023年新开工面积已回到2015年水平,未来五年年均萎缩3%—5%,**减少水泥需求约4000万吨/年**。

3. 农村市场“隐形增量”

装配式农房、高标准农田建设兴起,**县域水泥消费年增速仍保持2%左右**,成为缓冲器。

碳中和如何重塑行业格局?

2025年水泥行业将纳入全国碳市场,**吨熟料碳配额或收紧至0.685吨CO₂**。企业如何应对?

(图片来源网络,侵删)

- 技术路线:50%以上熟料生产线已完成六级预热器改造,吨熟料煤耗降至100kgce以下。

- 原料替代:电石渣、钢渣掺比提高到15%,单条生产线每年可减排8万吨CO₂。

- 产能置换新规:2024年起,**跨省置换比例不得低于1.5:1**,僵尸产能彻底退出。

区域市场谁最赚钱?

把全国划成六大赛道,**吨毛利差距可达150元**。

| 区域 | 2023均价(元/吨) | 吨毛利 | 核心变量 |

|---|---|---|---|

| 长三角 | 520 | 180 | 进口熟料冲击减弱 |

| 珠三角 | 540 | 200 | 西江限航常态化 |

| 京津冀 | 460 | 120 | 环保A级企业豁免停产 |

| 川渝 | 430 | 90 | 新线集中投产 |

| 两湖 | 450 | 110 | 长江“黄金水道”运费低 |

| 东北 | 380 | 50 | 需求外流+冬储成本高 |

投资主线:三条赛道值得盯

赛道一:骨料+混凝土一体化

**骨料毛利率高达60%**,海螺水泥、华新水泥的骨料产能已分别突破1亿吨、6000万吨,**水泥+骨料协同每吨可多赚50元**。

赛道二:海外扩张

非洲、东南亚吨净利是国内2倍。中建材在尼日利亚的Obu三期线投产后,**单厂年利润可达8亿元**。

赛道三:低碳溢价

欧盟2026年开征碳关税,**低碳水泥出口价或抬升15%—20%**。国内已有企业拿到法国NF认证,提前卡位。

风险清单:别忽视这三只“灰犀牛”

- 需求断崖:若2025年房地产新开工再降20%,行业产能利用率将跌破60%,价格战一触即发。

- 煤炭失控:若煤价重返1200元/吨,**60%企业现金流将转负**。

- 碳价飙升:碳价若突破200元/吨,无减排技术的老线将被迫停产。

问答时间:你最关心的三个细节

Q1:2024年水泥价格高点在几月?

大概率出现在**9—10月**。因为8月错峰刚结束,库存低;而9月基建项目集中赶工,需求脉冲。

(图片来源网络,侵删)

Q2:小企业还有活路吗?

**单线规模低于2500t/d的熟料线**将在2026年前被全部淘汰,除非它转型做粉磨站或固废协同。

Q3:二级市场怎么选标的?

盯住**吨EV/EBITDA低于5倍、骨料产能占比超20%、海外收入增速30%+**的三重指标,大概率跑赢板块。

评论列表