一、为什么银行业必须立刻启动数字化转型?

传统网点客流下滑、移动支付普及、监管科技(RegTech)要求趋严,三重压力让“不转型就退场”成为行业共识。数字化转型已从可选项变成生存题。

自问:银行最大的竞争对手是谁?

自答:不是隔壁网点,而是手机里那款支付App。用户把90%的金融行为留在超级应用里,银行若仍停留在“开户—存款—贷款”老三样,只能沦为后台通道。

二、银行业数字化转型的四大核心抓手

1. 数据中台:打通烟囱式系统

- 统一客户ID:把核心、信贷、理财、信用卡等系统的客户编码拉通,实现“一个客户、一个视图”。

- 实时数据湖:用Kafka+Flink流式计算,把交易、行为、设备日志实时入湖,分钟级风控决策。

- 标签工厂:沉淀2000+客户标签,支持营销、风控、客服一键调用。

2. 云原生架构:弹性降本

大型国有银行采用“公有云+金融云+私有云”混合部署,小型城商行直接选择金融团体云,把非核心系统整体迁移,IT成本下降30%。

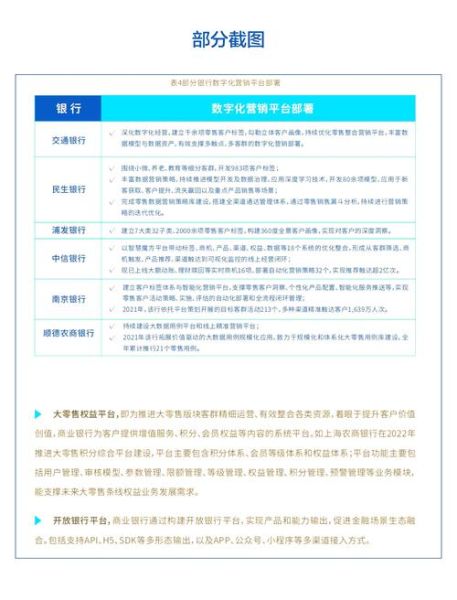

3. 开放银行:把服务嵌入场景

通过API把账户、支付、理财能力输出给电商、车企、物业,实现“银行即服务”。招商银行开放API日均调用量已超3亿次。

4. AI智能运营:千人千面

用机器学习模型预测客户流失概率,提前7天触发挽留策略,试点分行流失率下降18%。

三、银行如何提升客户体验?从痛点到爽点的五步闭环

Step1 识别关键旅程

用NPS调研+埋点数据锁定三大高投诉场景:开户、转账、理财赎回。

Step2 量化体验指标

| 旅程 | 旧耗时 | 目标耗时 | 旧NPS | 目标NPS |

|---|---|---|---|---|

| 线上开户 | 12分钟 | 3分钟 | -15 | +30 |

| 跨行转账 | 5步 | 2步 | -8 | +25 |

| 理财赎回 | T+2到账 | T+0到账 | -20 | +35 |

Step3 重构流程

- 开户:OCR+人脸识别+公安网核验,自动填充9成字段。

- 转账:引入“常用收款人”智能排序,减少90%点击。

- 理财赎回:垫资模式+实时清算,资金秒到。

Step4 建立实时监测

在App端埋点“愤怒点击”(连续3次点击同一按钮),触发客服主动外呼,投诉率下降22%。

Step5 持续迭代

每月召开“客户吐槽大会”,把真实录音剪成30秒短视频,高管必须看完并给出改进排期。

四、中小银行如何弯道超车?

1. 借力省联社科技平台

省联社已建好分布式核心,农商行直接租用,单账户年成本从8元降到2元。

2. 深耕本地场景

把“乡村振兴”数据(土地流转、农机补贴)接入风控模型,推出“农机贷”秒批产品,不良率低于1%。

3. 与金融科技公司成立联合实验室

双方按1:1投入资源,知识产权共享,3个月内上线“远程视频柜员”,替代50%低柜业务。

五、监管视角:合规与创新的平衡术

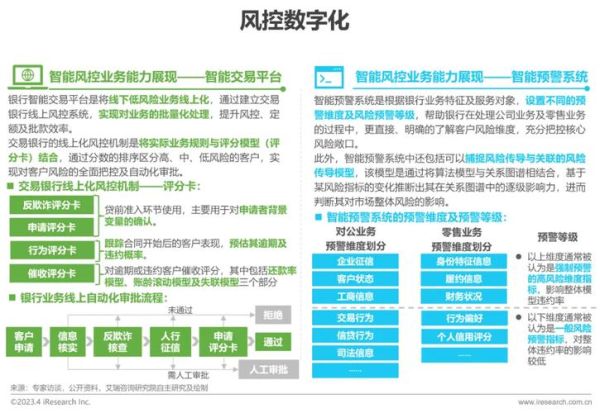

央行《金融科技发展规划》给出“红绿灯”:鼓励数据共享、限制算法歧视。银行必须建立模型可解释性报告,确保AI授信决策可追溯。

自问:监管沙盒到底有什么用?

自答:让银行在真实环境里测试创新,例如“数字人民币硬钱包”先在海南试点,收集数据后再全国推广,避免系统性风险。

六、未来三年值得押注的三大赛道

- 隐私计算+联合建模:银行与运营商、互联网平台在不泄露原始数据的前提下共建风控模型,预计降低20%欺诈损失。

- 数字员工:RPA+大语言模型打造的“AI客服经理”,可同时处理500个对话,成本仅为人工的1/10。

- 嵌入式金融:把信贷能力封装成SDK,植入到工业互联网平台,实现“设备开机即授信”。

银行业数字化转型与客户体验提升不是两条平行线,而是一场“以用户为中心”的系统性革命。谁能把复杂留给自己、把简单留给客户,谁就能在下一波浪潮中活下来,并且活得更好。

评论列表