汽车金融贷款怎么申请?全流程拆解

很多第一次买车的朋友都会问:汽车金融贷款怎么申请?其实流程并不复杂,只要提前准备材料、选对渠道,就能少走弯路。

(图片来源网络,侵删)

1. 先确认自己是否符合基本门槛

- 年龄:18-60周岁之间,部分机构上限放宽到65周岁。

- 收入:月还款额不超过月可支配收入的50%。

- 征信:近半年内无连续逾期,信用卡、房贷、网贷都算。

2. 准备材料清单

必备文件:身份证、驾驶证、银行流水(近6-12个月)、工作证明或社保公积金记录。加分文件:房产证、其他资产证明、已婚人士提供结婚证可提升额度。

3. 选择渠道:4S店金融、银行直客、互联网平台

4S店金融:手续快,当天可提车,但利率略高;

银行直客:利率低,审批严,需自行跑银行;

互联网平台:线上审批,车型限制少,适合二手车。

4. 线上预审与面签

线上预审:上传身份证、征信授权,系统给出初步额度与利率。面签环节:核对原件、签合同、办理抵押登记,一般1-3个工作日完成放款。

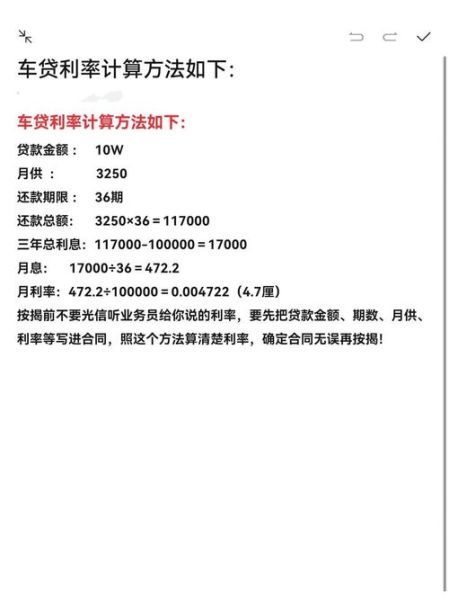

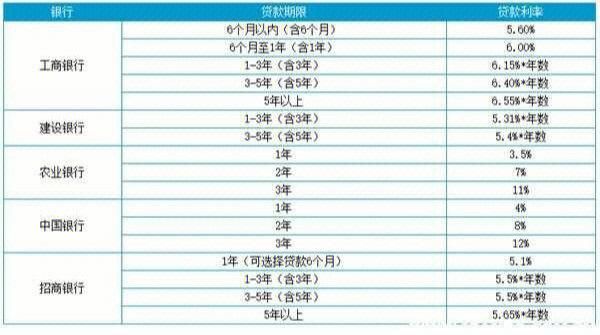

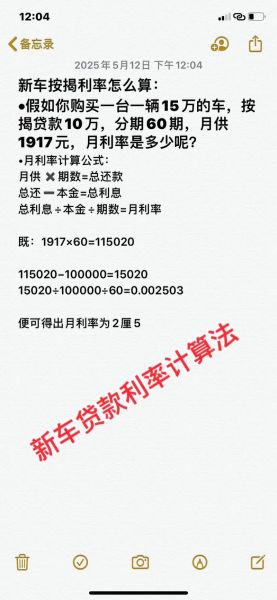

汽车金融利率一般多少?影响因素一次看懂

“汽车金融利率一般多少?”是搜索量最高的疑问之一。答案并不固定,取决于车型、首付比例、贷款期限、个人资质四大维度。

1. 主流利率区间

- 新车金融:年化3.5%-8%,豪华品牌可低至2.99%。

- 二手车金融:年化6%-12%,车龄越大利率越高。

- 融资租赁:看似“0首付”,实际年化10%-15%。

2. 首付比例与利率的关系

首付≥50%:多数品牌可享贴息,年化3%-4%。首付30%-40%:标准利率,年化5%-7%。

首付≤20%:风险溢价,年化8%起。

3. 贷款期限如何选?

12期:月供高,总利息最低;

24-36期:平衡之选,利息适中;

48-60期:月供轻松,但总利息翻倍,适合现金流紧张人群。

4. 个人资质决定最终利率

优质客户:公务员、事业单位、世界500强员工,可再降0.5-1个百分点。普通工薪:利率按标准执行。

征信瑕疵:轻微逾期需上浮1-2个点,严重逾期可能被拒。

常见疑问快问快答

Q:征信花了还能申请汽车金融吗?

可以,但需满足近3个月查询≤6次、无当前逾期,利率会上浮。

Q:提前还款违约金怎么算?

主流方案:12个月后提前还款免违约金;若12个月内,收取剩余本金的2%-3%。

(图片来源网络,侵删)

Q:金融方案里的“综合服务费”是什么?

包含GPS费、档案管理费、续保押金,可谈!直接砍掉30%-50%是常态。

避坑指南:3个细节决定总成本

1. 利率≠年化成本

有的机构宣传“月息0.29%”,换算成年化6.96%,再加上手续费,真实成本可能突破9%。

2. 强制装潢与保险

4S店常见套路:低利率捆绑高价装潢、店内保险。建议先谈裸车价,再谈金融方案。3. 合同里的“浮动利率”条款

部分融资租赁合同会注明“利率随LPR调整”,未来月供可能上涨,务必确认是否封顶。

实战案例:月薪8000如何拿下20万新车

张先生月薪8000元,目标车型指导价20万元,4S店给出两种方案:

- 方案A:首付30%(6万),贷款14万,36期,贴息后年化4.2%,月供约4130元。

- 方案B:首付50%(10万),贷款10万,24期,年化3.0%,月供约4290元。

张先生选择方案B,理由:总利息少付约2800元,且提前还款无违约金,资金压力可控。

(图片来源网络,侵删)

未来趋势:新能源专属金融正在崛起

随着新能源渗透率突破35%,主机厂推出电池租赁、残值回购等新金融模式:

- 电池租赁:车价立减7万,每月电池租金980元,3年后可买断。

- 残值回购:3年后厂家承诺不低于车价50%回收,降低贬值焦虑。

这类方案把“利率”拆解成租金、服务费等名目,计算真实成本时需用IRR工具测算。

评论列表