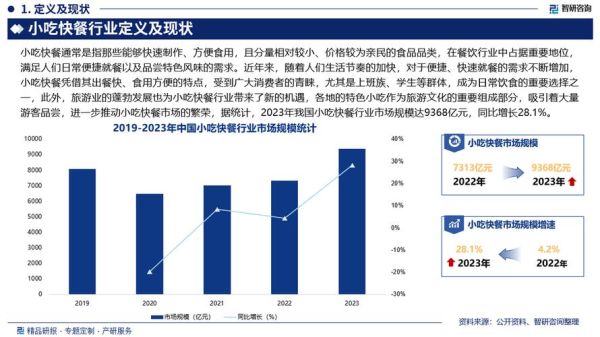

一、中国快餐行业到底有多大?

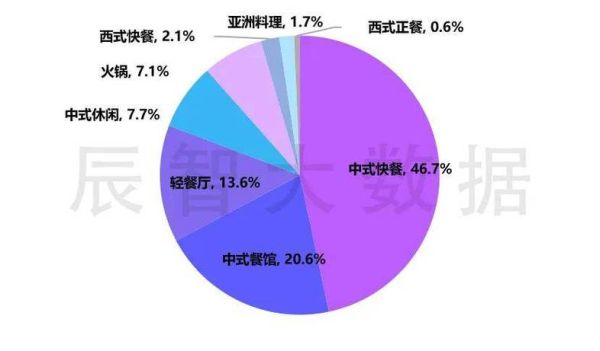

中国烹饪协会数据显示,2023年快餐市场规模已突破1.3万亿元,占整个餐饮市场比例约25%。其中,中式快餐占比高达72%,西式快餐18%,其余为日韩、东南亚等风味。门店数量方面,全国快餐门店总数超过450万家,并以每年8%—10%的速度递增。

(图片来源网络,侵删)

二、谁在吃快餐?——消费人群画像

1. 年龄分布

- 18—35岁:占整体消费人群的63%,以学生和职场新人为主,追求性价比与出餐速度。

- 36—50岁:占27%,更关注健康与口味,客单价相对更高。

- 50岁以上:占10%,以社区店、老年食堂为主,偏好传统口味。

2. 消费场景

- 工作日午餐:占比41%,平均用时12分钟。

- 加班夜宵:占比22%,客单价较午餐高15%。

- 周末家庭简餐:占比19%,多人就餐带动客单价提升30%。

三、竞争格局:谁是真正的头部玩家?

目前行业呈现“两超多强”格局:

- 两超:肯德基中国、麦当劳中国,门店数分别超过9500家与5500家,数字化渗透率均超90%。

- 多强:老乡鸡、乡村基、真功夫、永和大王等中式品牌,单品牌门店数在800—2500家之间,区域优势明显。

- 新锐势力:以“现炒+称重”为特色的米村拌饭、以“极致性价比”出圈的超意兴,三年内门店增速均超200%。

四、盈利模型:快餐到底赚不赚钱?

1. 成本结构

- 食材成本:占营收32%—35%,猪肉、鸡肉价格波动对利润影响最大。

- 房租成本:一线城市占12%—15%,下沉市场可低至6%—8%。

- 人工成本:占18%—22%,小时工比例提升10%可节省3—5个点的人工费用。

2. 单店模型

以80㎡社区店为例:

- 日均订单380单,客单价26元,月营收约30万元。

- 毛利率62%,扣除各项成本后净利率约12%,投资回收期14—16个月。

五、未来五年,哪些变量将重塑快餐赛道?

1. 下沉市场红利

三线及以下城市人口占中国总人口66%,但快餐门店密度仅为一线城市的1/3。随着外卖渗透率突破40%,下沉市场将成为新增门店的主要战场。

2. 健康化升级

美团数据显示,标注“低卡”、“减盐”、“零反式脂肪酸”的快餐产品销量年增85%。未来,“少油现炒+可溯源食材”将成为品牌溢价的关键。

3. 数智化运营

- AI智能订货:降低食材浪费8%—12%。

- 动态定价:根据时段与天气调整折扣,提升5%—7%的毛利率。

- 会员小程序:头部品牌复购率已超55%,比传统POS会员高20个百分点。

4. 供应链革命

中央厨房+冷链干线+前置仓的组合,使菜品标准化程度达95%,同时降低3%—5%的物流成本。未来“区域共享中央厨房”模式将快速普及。

(图片来源网络,侵删)

六、创业者如何切入?——三种可行路径

路径A:加盟头部品牌

- 优势:品牌流量、供应链成熟、培训体系完善。

- 劣势:加盟费高(30—80万元)、毛利被抽成5%—8%。

- 适合:资金充足、缺乏餐饮经验的投资者。

路径B:做区域特色单品

- 优势:差异化明显、易打造爆款。

- 案例:湖南“盖码饭”、山东“把子肉”均在本地跑出300+门店。

- 难点:需自建供应链,前期投入150—200万元。

路径C:外卖专营店

- 优势:房租低、SKU精简、回本快(6—9个月)。

- 关键:选址需靠近写字楼+社区交叉点,线上运营能力决定生死。

七、常见疑问解答

Q:现在入局会不会太晚?

答:快餐是“日不落”赛道,只要抓住细分场景(如社区养老餐、健身轻食)或技术红利(AI选址、智能炒菜机),仍有机会跑出黑马。

Q:如何降低食材价格波动风险?

答:与上游养殖基地签订年度锁价合同,同时采用“期货+现货”双轨采购,可将价格波动控制在±3%以内。

Q:下沉市场最大的坑是什么?

答:口味偏差。很多品牌直接复制一二线菜单,结果“水土不服”。正确做法是保留70%标准SKU+30%本地化SKU,如河南市场增加胡辣汤、河北市场增加驴肉火烧。

(图片来源网络,侵删)

评论列表