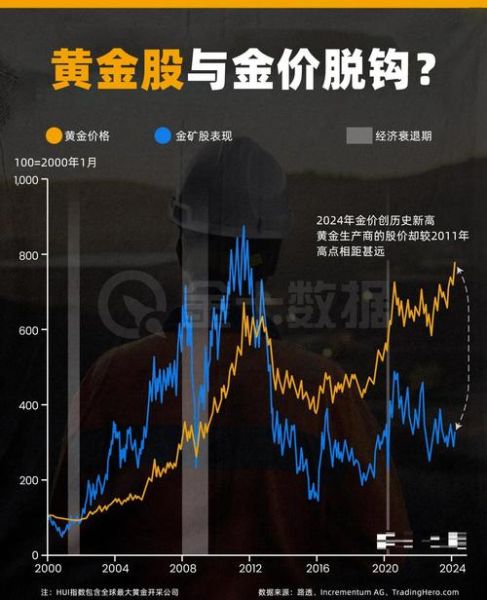

2024年金矿价格为何屡创新高?

进入2024年,国际金价突破每盎司2400美元,刷新历史纪录。推动因素主要有三:美联储降息预期提前、地缘冲突持续、央行购金潮延续。其中,各国央行为分散外储风险,已连续18个月净增持黄金,直接抬升金矿企业估值。

金矿投资前景如何?三大维度拆解

1. 供给端:全球金矿品位下滑,成本曲线抬升

- 品位下降:过去十年全球平均金品位从1.3g/t降至0.9g/t,同等产量需开采更多矿石。

- 环保趋严:碳排放税、尾矿坝新规使新建项目资本开支增加30%以上。

- 投产节奏:2025-2027年全球新增金矿产能不足400吨,远低于需求增量。

2. 需求端:传统+新兴需求共振

传统需求:印度婚嫁季与中国春节备货,每年Q1实物金条销量占全年35%。

新兴需求:光伏产业用金量五年增长8倍,2024年预计消耗120吨;各国央行数字货币储备试点,亦将黄金纳入底层资产。

3. 金融属性:实际利率仍是定价锚

自问:金价与实际利率为何负相关?

自答:当美国10年期TIPS收益率低于1.5%,持有黄金的机会成本降低,ETF持仓量通常增加200-300吨,对应金价上涨8%-12%。

如何挑选金矿股?五个硬核指标

- 全维持成本(AISC):低于1100美元/盎司的企业具备安全边际。

- 储量寿命:探明储量需覆盖现有产能10年以上,避免“吃老本”。

- 项目管辖区:优先选择加拿大、澳大利亚等矿业政策稳定地区。

- 对冲比例:低于30%的企业更能享受金价上涨红利。

- ESG评级:MSCI ESG评分BBB级以上,可降低融资成本。

散户参与金矿投资的三种路径

路径一:实物金条

适合长期保值,但需承担溢价(现货+8%)与回购折价(现货-3%)。

路径二:黄金ETF

如GLD、IAU,管理费0.25%-0.4%,流动性佳,但无法享受矿业股杠杆。

路径三:矿业股+期权组合

买入巴里克黄金(GOLD)正股,同时卖出3个月后的虚值看涨期权(行权价+15%),年化增强收益可达6%-8%。

2025年金矿行业潜在黑天鹅

印尼出口禁令:该国2025年或禁止铜金矿原矿出口,影响全球12%的供应。

美联储政策急转:若通胀二次抬头导致加息重启,金价可能回调15%-20%。

技术替代:石墨烯电路若突破量产,或削减电子工业用金需求5%。

实战案例:如何从财报中挖出“隐形金矿”

以Agnico Eagle 2023年报为例:

- 资源量增长:加拿大Nunavut项目推断资源量从280万盎司增至410万盎司,未计入股价。

- 成本优化:通过可再生能源改造,AISC同比下降6%至1058美元/盎司。

- 并购线索:管理层提及“关注魁北克 distressed assets”,暗示潜在低价收购。

自问自答:现在入场是否追高?

自问:当前金价处于历史高位,是否已透支未来涨幅?自答:从周期角度看,1970年代黄金牛市持续12年涨幅24倍,本轮上涨仅4年涨幅1.8倍;若按全球M2增速与金矿产量增速差计算,合理金价应在2600-2800美元区间,**仍有10%-15%空间**。

评论列表