机械行业现状:谁在领跑,谁在掉队?

过去十年,中国机械行业总产值从16万亿元跃升至30万亿元,但增速已由两位数回落至5%左右。头部企业如三一重工、徐工集团通过全球化布局与智能化升级,牢牢占据高端市场;腰部企业在细分领域(如激光切割、工业机器人关节模组)形成差异化优势;长尾企业则因同质化竞争、资金链紧张,面临被并购或出清的风险。

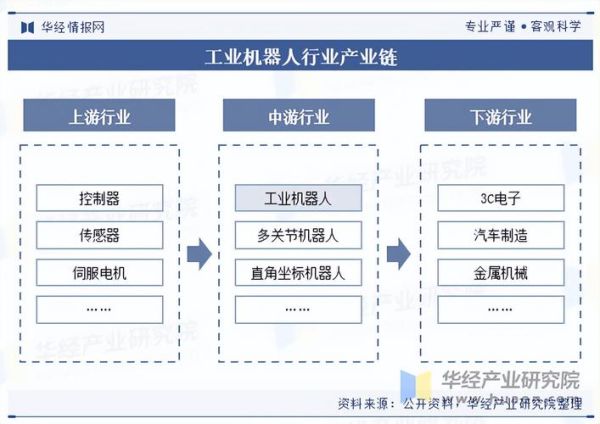

产业链拆解:上游、中游、下游的利润分布

上游:原材料与核心零部件

- 钢材、铝材价格波动直接影响整机成本,2023年硅钢片涨价12%,导致电机企业毛利率下滑3个百分点。

- 高端轴承、液压件仍依赖进口,日本NSK、德国舍弗勒占据70%市场份额,国产替代空间巨大。

中游:整机制造与系统集成

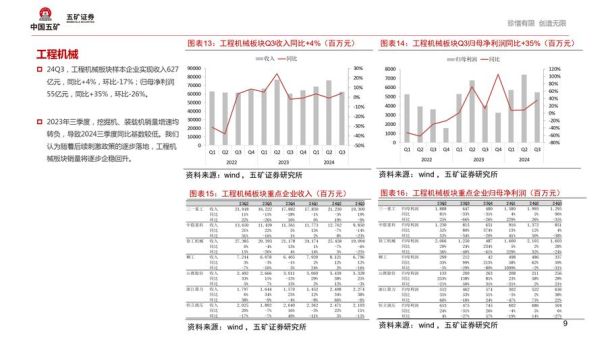

工程机械、数控机床、机器人三大赛道呈现“强者恒强”格局:

- 挖掘机CR5(前五名集中度)已达78%,中小企业转向微型挖掘机、电动叉车等细分场景;

- 五轴数控机床国产化率不足20%,科德数控、拓斯达等企业通过“产学研用”合作突破技术封锁。

下游:应用场景与客户结构

需求端呈现K型分化:基建投资拉动大型设备需求,新能源、半导体等新兴行业催生精密制造需求;传统汽车、3C行业则因产能过剩采购萎缩。

未来五年,哪些技术将重塑行业?

智能化:从单机到整厂

数字孪生技术让设备故障停机时间减少40%,三一“灯塔工厂”通过AI质检将缺陷率降至0.3%。

绿色化:电动化与氢能路线

电动装载机渗透率已达15%,但氢能重卡因加氢站不足(全国仅300座)仍处示范阶段。

服务化:卖设备不如卖“产能”

陕鼓动力推出“能源互联岛”模式,按客户实际用气量收费,毛利率提升至35%。

中小企业突围的三条路径

路径一:绑定龙头做配套

案例:江苏某齿轮厂为埃斯顿机器人供应减速器,通过联合开发将交货周期从45天压缩至20天,订单量增长3倍。

路径二:深耕利基市场

深圳一家仅50人的企业专注半导体晶圆搬运机器人,凭借IP67防护等级和±0.02mm重复定位精度,打入台积电供应链。

路径三:轻资产转型服务商

山东某机床经销商转型“设备银行”,客户按小时付费使用高端五轴机床,无需一次性投入500万元购机。

政策红利与风险预警

工信部《“十四五”智能制造规划》明确:到2025年规模以上制造业企业智能制造能力成熟度达2级以上,带来千亿级技改市场。

但需警惕:欧盟碳关税(CBAM)2026年全面实施,出口欧洲的工程机械需额外支付10%-20%碳成本。

自问自答:中小企业最焦虑的五个问题

Q1:没有技术积累,如何切入新能源赛道?

从工艺替代入手,例如用搅拌摩擦焊替代传统铆接,为电池托盘厂商提供设备改造服务。

Q2:现金流紧张,怎样拿到低成本资金?

申请工信部“专精特新”专项贷,利率可低至3.2%,部分地方政府提供50%贴息。

Q3:如何与大客户谈判避免压价?

提供“设备+运维”打包方案,将利润点从一次性销售转为长期服务,增强议价权。

Q4:人才被大企业挖走怎么办?

推行“项目跟投”机制,让核心技术人员分享单个项目30%利润,降低流失率。

Q5:东南亚建厂是否可行?

越南土地成本虽低,但产业配套半径超过200公里,建议优先选择泰国罗勇工业园,供应链半径缩短至50公里。

评论列表