软件企业财务分析的核心指标有哪些?

软件行业的财务分析与传统制造业最大的差异在于收入确认方式、成本结构、现金流特征。以下指标必须优先关注:

- 递延收入(Deferred Revenue):SaaS公司预收的年费或多年费,在资产负债表中体现为负债,却是未来收入的安全垫。

- 年度经常性收入(ARR):排除一次性项目后的可持续收入,直接决定估值倍数。

- 净收入留存率(NRR):老客户次年付费增长比例,超过110%即证明产品具备强粘性。

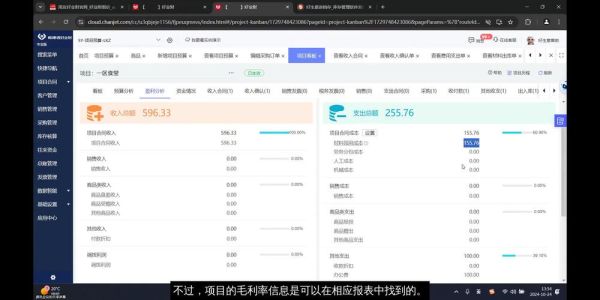

毛利率低是技术问题还是定价问题?

很多软件公司把毛利率低归咎于云资源成本高,实则根源在定价策略:

- 是否按价值定价而非成本定价? 例如:AI客服系统若能为客户节省50%人力成本,定价应参考节省金额而非服务器费用。

- 是否区分标准化与定制化项目? 定制化交付占比超过30%会显著拉低毛利率,需通过产品模块化将定制需求转化为配置项。

- 是否隐藏了隐性成本? 客户成功团队的差旅、驻场实施费用常被计入销售费用,实则应分摊至成本端。

如何拆解收入确认对利润表的影响?

软件行业收入确认的复杂性远超想象:

场景1:混合合同(License+SaaS+实施) 需按单独售价分摊交易价格,License一次性确认收入,SaaS部分按服务期分摊。若合同未明确区分,审计可能要求按履约进度法确认,导致利润延迟。

场景2:多年期折扣合同 客户预付三年费用享受20%折扣时,需计算隐含融资成分,差额按实际利率法分期确认为财务费用。

现金流比利润更重要的三个瞬间

软件企业死亡高发区不在亏损期,而在现金流断裂期:

| 危险信号 | 财务表现 | 应对策略 |

|---|---|---|

| 大客户延迟验收 | 应收账款周转天数>90天 | 引入里程碑付款条款,按功能模块验收收款 |

| 渠道压货 | 经营性现金流持续低于净利润 | 将渠道返点从预付改为实销实结 |

| 云服务预付款激增 | 其他流动资产科目异常增长 | 与云厂商谈判按量阶梯折扣,避免预付锁死资金 |

研发资本化率:利润调节的灰色地带

资本化率每提高10%,当期利润可增加研发支出×(1-税率)。但审计重点关注:

- 技术可行性文档是否经CTO签字确认

- 资本化起点是否在需求评审通过之后

- 减值测试是否按单个项目而非整体进行

某科创板IPO被否案例:公司将产品经理薪酬100%资本化,被质疑无法区分研究阶段与开发阶段。

如何通过财务模型预测ARR增长极限?

建立ARR增长漏斗模型:

ARR_t = ARR_{t-1}×NRR + 新增ARR - 流失ARR

关键变量敏感性分析:

- 市场渗透率:当目标客户群中已有40%成为付费客户时,新增ARR增速必然放缓

- 销售人效:若每销售年新增ARR<5倍薪酬,需调整PLG(产品驱动增长)策略

- 价格侵蚀:竞品降价10%可能导致NRR下降5-8个百分点

估值倒挂时的财务自救方案

当PS倍数从15倍跌至5倍,可通过财务工程快速修复:

- 收入结构优化:将一次性实施收入转化为订阅附加模块,使ARR占比提升至80%以上

- 成本重构:将部分研发职能转移至税收洼地,享受15%所得税优惠

- 轻资产化:将IDC运维外包给第三方,减少固定资产折旧对EBITDA的拖累

并购中的财务陷阱:商誉减值预警

软件行业并购溢价常达账面净资产5-10倍,需提前设置对赌条款:

案例:某A股公司收购SaaS厂商 对赌协议约定三年累计净利润1.2亿,实际完成8000万。商誉减值测试中,审计要求按DCF模型重新评估,关键假设包括:

- 永续增长率不超过行业长期GDP增速+2%

- 折现率需包含特定风险溢价3-5%

- 客户流失率每上升1%,估值下降EBITDA倍数×0.3

从财务视角看PLG模式的可持续性

产品驱动增长(PLG)的财务优势体现在:

1. 销售费用率下降曲线 Slack上市时销售费用率仅25%,远低于传统软件企业50%+,但需持续投入自助式内容营销。

2. 网络效应的财务量化 当用户邀请同事使用产品时,实际获客成本(CAC)被分摊至邀请人,需计算病毒系数K值: K = 邀请率 × 邀请转化率 × 留存率 若K>1,可实现负CAC。

3. 免费用户的成本边界 当免费用户消耗云资源成本超过ARPU×10%时,需设置功能用量上限或强制升级提示。

评论列表