税务分析怎么做?一句话:把数据、政策、业务场景三者对齐,先还原交易实质,再对照法规条文,最后用指标量化风险。税务风险如何识别?先画出企业价值链,再在每个节点上追问“如果税务局来查,我拿什么证据说服他”。

一、税务分析的核心框架:三张表+两条线

企业做税务分析,最怕“就税论税”。**跳出财务室,回到业务现场**,才能找到真正的税负差异来源。

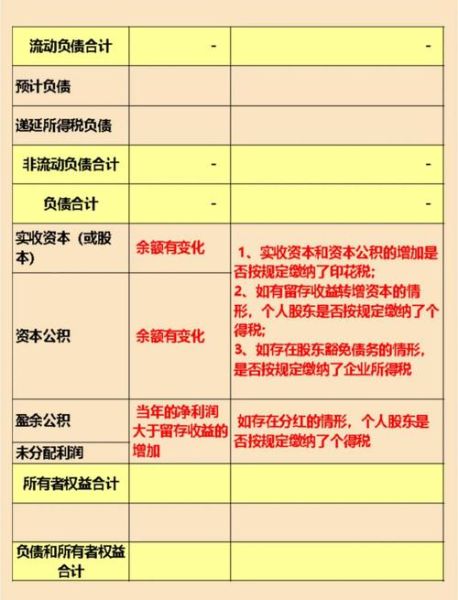

1. 三张表:资产负债表、利润表、现金流量表

- 资产负债表:看“递延所得税资产/负债”变动,判断税会差异是否持续扩大。

- 利润表:用“所得税费用/利润总额”计算实际税率,与行业均值对比,偏离5个百分点以上就要深挖。

- 现金流量表:“支付的各项税费”与“营业收入”比值异常,可能隐藏提前或滞后确认收入。

2. 两条线:政策线、业务线

政策线:把近三年所有适用税收优惠列成时间轴,标注到期日、备案要求、留存资料清单。

业务线:把销售、采购、研发、投融资流程画成泳道图,在每个节点标注税种、税率、纳税义务发生时间。

二、税务风险识别的“五问法”

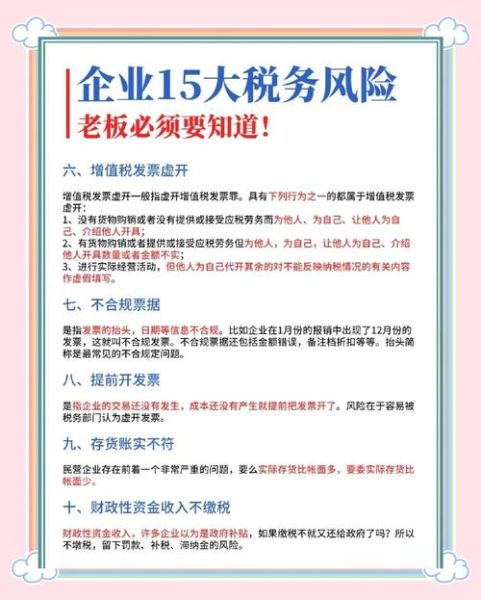

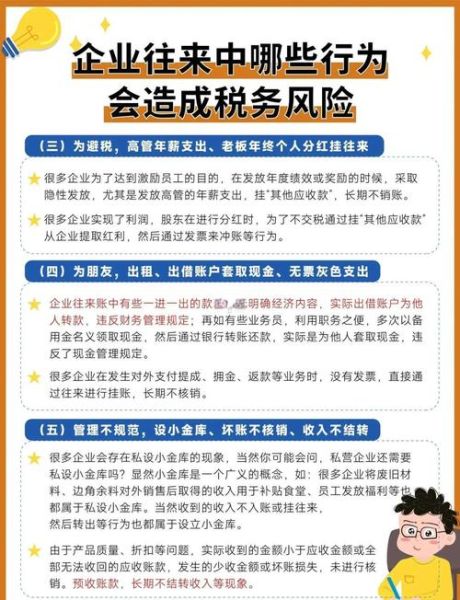

与其等税务局稽查,不如自己先“找茬”。以下五个问题,每个业务环节都要问一遍。

1. 交易定价是否符合独立交易原则?

问:关联方采购价格比第三方高20%,能否提供可比公司报价?

答:准备同期资料,用四分位法证明区间合理性,否则面临特别纳税调整。

2. 成本分摊是否有合同与结算单支撑?

问:总部统一支付的广告费,分摊给子公司时只有邮件通知,没有合同,是否合规?

答:补签服务协议,列明分摊依据,否则子公司税前扣除可能被否。

3. 收入确认时点是否早于税法规定?

问:软件企业按完工百分比确认收入,但增值税纳税义务在收款时发生,如何协调?

答:建立台账,每月核对“会计收入-增值税销售额”差异,避免滞纳金。

4. 税收优惠备案资料是否闭环?

问:高新技术企业认定证书已拿到,但研发人员工时记录缺失,能否享受15%税率?

答:立即补录工时系统,留存项目立项书、结题报告、成果证明,缺一不可。

5. 异常指标是否触发预警阈值?

常见阈值示例:

增值税税负率低于行业下限80%

期间费用率高于行业上限120%

存货周转天数同比增加50%以上

任一指标超标,启动专项自查。

三、实战案例:一家制造企业的税负骤降之谜

背景:A公司2023年利润总额增长30%,所得税费用却下降10%,实际税率从25%降到15%。

1. 数据还原

通过利润表附注发现,**“研发费用加计扣除”金额同比增加400%**。进一步查看明细,发现新增“新技术新工艺研发”项目,归集了原本计入生产成本的试制费。

2. 政策对照

对照财税〔2023〕7号公告,试制费可加计扣除,但需满足:

- 有研发项目计划书

- 费用在“研发支出”科目单独核算

- 留存试制记录、检验报告

3. 风险点排查

抽查发现,部分试制记录只有照片,没有参数数据;检验报告签字人为生产部而非技术部。**补全资料前,先按25%税率计提递延所得税负债**,避免后续调整利润。

四、工具清单:让税务分析自动化

手工Excel容易出错,推荐组合工具:

- Power BI:连接ERP、金税盘,实时刷新税负率仪表盘。

- Python+Pandas:批量抓取同行业上市公司年报,计算行业均值。

- 税务法规库API:订阅国家税务总局政策更新,关键词自动推送。

五、常见误区与纠正

误区1:只盯增值税发票

纠正:企业所得税、印花税、个人所得税联动分析,**发票只是起点,不是终点**。

误区2:把税务分析当成年度工作

纠正:每月结账后48小时内完成税负波动简报,重大业务(如并购、跨境支付)**实时嵌入税务测算**。

误区3:依赖事务所报告

纠正:事务所报告侧重合规,企业需自建“税务数据仓库”,**把历史稽查案例、内部审计发现、行业典型风险全部标签化**,形成知识图谱。

六、未来趋势:从“事后解释”到“事前模拟”

金税四期上线后,税务局拥有企业全量数据。**税务分析将像天气预报一样,提前72小时给出风险预警**。

- 利用机器学习,识别“异常凭证”组合,如大量农产品收购发票+短期注销。

- 在合同评审阶段嵌入税务机器人,自动计算不同交易结构的税负差异。

- 建立“税务数字孪生”,模拟稽查选案模型,反向验证企业数据合理性。

把税务分析嵌入业务流程,让每一次报价、每一次采购、每一次融资都自带“税感”,才是终极解法。

评论列表