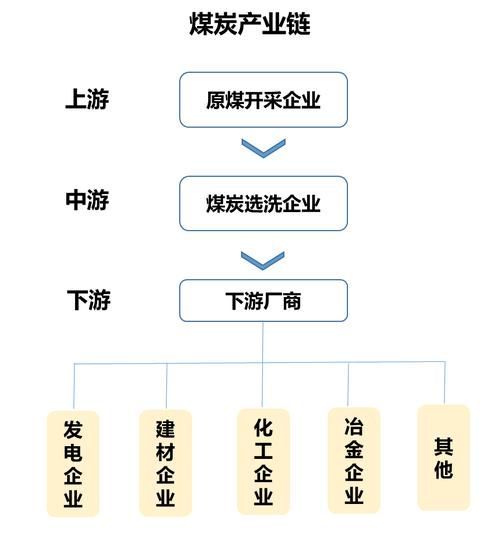

一、煤炭贸易流程怎么走?从询价到结算的完整链路

很多刚入行的朋友问:煤炭贸易流程怎么走?其实,只要抓住“询、签、检、运、结”五个字,就能快速梳理出一条清晰链路。

(图片来源网络,侵删)

1. 询价与比价:锁定货源

- 多渠道比价:矿口直采、港口平仓、贸易商分销,三种渠道价格差异可达30-50元/吨。

- 指标确认:收到基低位发热量、全硫、挥发分、灰熔点四项指标必须写进首封询价邮件。

2. 合同签订:把风险写进条款

- 数量条款:±10%溢短装是港口惯例,矿口直发建议锁定±5%。

- 质量奖惩:每低100大卡扣款10元/吨,每高0.1%硫分扣款5元/吨,写清公式避免扯皮。

- 不可抗力:把“因环保检查导致停产”明确列为不可抗力,可减少70%的违约纠纷。

3. 第三方检验:谁来采样说了算

行业默认CCIC或SGS做第三方,采样地点决定最终数据:

- 矿口采样:数据最贴近生产,但运输过程热值会掉。

- 港口船舱采样:买卖双方都能接受,是目前主流。

- 目的港采样:买家话语权最大,但容易因滞期费产生新矛盾。

4. 物流组织:铁运、汽运、水运怎么选

| 运输方式 | 吨公里成本 | 时效 | 适合场景 |

|---|---|---|---|

| 铁路 | 0.12-0.15元 | 3-7天 | 长距离、大运量 |

| 公路 | 0.35-0.45元 | 1-2天 | 短倒、应急补库 |

| 水运 | 0.05-0.08元 | 7-15天 | 沿海、沿江大电厂 |

5. 结算与融资:信用证还是托盘

- 信用证:外资电厂偏爱,银行审单严格,单据不符点扣款常见。

- 托盘贸易:国企托盘月息0.9%-1.2%,适合中小贸易商快速周转。

- 银行承兑:贴现利率3.5%-4.5%,比托盘低一半,但需核心企业担保。

二、煤炭贸易风险有哪些?把隐形炸弹拆给你看

煤炭贸易风险有哪些?一句话:“看得见的是价格波动,看不见的是政策、环保、资金连环雷。”

1. 价格风险:一天跌掉全年利润

- 指数挂钩陷阱:QHD Q5500指数每跌10元,北方港平仓价同步下跌8-12元,合同若签“指数-20”则风险全在卖方。

- 期货对冲:在ZC主力合约做卖出套保,每吨锁定20-30元利润,但需追加保证金。

2. 政策风险:一纸文件改变流向

- 进口煤限制:2023年4月澳洲煤恢复通关,华南电厂立刻下调国内煤采购价30元/吨。

- 环保检查:山西某县因空气质量排名倒数,一夜之间关停15座洗煤厂,已签合同无法履约。

3. 质量风险:化验差一个点,索赔上百万

- 热值虚高:矿口化验6300大卡,到港再检只有6100大卡,5000吨货直接损失10万元。

- 硫分超标:华南某电厂因收到基硫分超0.8%,整船退货,滞期费+违约金高达200万元。

4. 资金风险:托盘爆仓与银行抽贷

- 托盘爆仓:煤价下跌15%,托盘方要求追加保证金,否则强行平仓,中小贸易商一夜出局。

- 银行抽贷:某股份制银行对煤炭贸易行业授信收紧,提前收回流动资金贷款,导致资金链断裂。

5. 运输风险:车皮计划与极端天气

- 铁路计划:太原局每日批车不足申请量的60%,抢不到车皮就得走汽运,成本陡增。

- 台风封航:2023年7月“泰利”台风导致广州港封航4天,滞期费每吨每天1.2元,一条5万吨船损失24万元。

三、实战问答:把最关心的问题一次说透

Q1:第一次做进口煤,如何快速判断能否赚钱?

A:用“到岸成本倒推”三步法:

- 华南港口销售价-港杂费-财务费=可接受到岸成本。

- 可接受到岸成本-海运-保险=可接受FOB价。

- 对比澳洲纽卡斯尔FOB报价,若价差≥15元/吨即可进场。

Q2:环保检查越来越严,怎样提前锁定合规货源?

A:做“三证一报告”尽调:

- 采矿许可证:剩余有效期≥3年。

- 安全生产许可证:在有效期内且年审合格。

- 环评批复:包含洗煤、储煤环节。

- 煤质月报:最近三个月硫分、灰分稳定。

Q3:托盘资金利息太高,有没有低成本替代方案?

A:试试“银行+保理”组合:

(图片来源网络,侵删)

- 用国有大行开具国内信用证给上游矿方,上游贴现成本3.2%。

- 下游电厂确认应收账款后,找商业保理公司做有追保理,融资利率4.5%。

- 综合成本比传统托盘低40%,且不占银行授信敞口。

评论列表