信贷市场利率为何频繁波动?

过去三年,央行五次下调LPR,但不少借款人却发现实际利率并未同步下降。原因主要有三点:

(图片来源网络,侵删)

- 银行加点幅度:LPR下行时,银行可通过提高“加点”对冲利润损失。

- 资金供需错配:小微企业和个人消费贷需求激增,推高风险溢价。

- 政策传导滞后:从政策利率到终端利率,平均需要2-3个月传导周期。

如何读懂最新利率曲线?

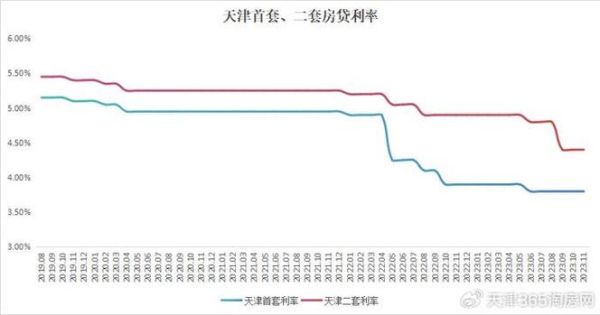

2024年一季度,1年期LPR报3.45%,5年期以上报3.95%,两者利差收窄至50个基点,释放什么信号?

利差收窄的三重含义

- 鼓励中长期贷款:房贷、制造业技改贷成本更低。

- 抑制短期套利:减少经营贷违规流入楼市。

- 银行息差承压:倒逼金融机构提升非息收入。

如何降低贷款成本的五个实战策略?

策略一:选对重定价日

房贷重定价日可选每年1月1日或放款日。若预期下半年LPR继续下调,选择放款日次年对应日更划算。

策略二:巧用公积金冲还贷

公积金账户余额超过3万元时,可申请“按月冲还贷”,直接抵扣月供本金,减少利息基数。

策略三:谈判加点而非基准利率

银行客户经理权限通常在LPR+20BP至LPR+80BP之间。提供以下材料可争取更低加点:

- 近6个月工资流水(税后收入≥月供2.5倍)

- 他行存款证明(50万以上可谈)

- 优质单位工作证(公务员、上市公司)

策略四:转换贷款类型

经营贷利率已低于房贷利率?需警惕三大风险:

(图片来源网络,侵删)

- 抽贷风险:银行每年核查资金用途,发现流入楼市立即收回。

- 期限错配:经营贷最长10年,房贷可达30年,月供压力骤增。

- 续贷成本:到期需重新评估抵押物,房价下跌可能要求补保证金。

策略五:提前还款的黄金分割点

等额本息还款第总期数×0.3年前提前还款最省息。例如30年房贷,前9年提前还款可节省总利息的47%。

2024年信贷政策三大风向标

风向标一:普惠小微贷款增速考核

央行要求大行普惠小微贷款增速不低于30%,中小银行可重点关注“银税互动”产品,纳税信用A级企业利率可低至LPR+0BP。

风向标二:存量房贷利率批量下调

2023年9月全国性下调后,2024年可能针对2019年前发放的高息房贷启动二次调整,需主动通过手机银行申请。

风向标三:消费贷用途穿透式监管

银行开始核查消费贷资金流向,要求提供发票、POS小票、合同等凭证,违规用户将被上调利率至基准1.5倍。

未来利率还会再降吗?

关键看三个先行指标:

(图片来源网络,侵删)

- DR007加权利率:连续20日低于1.8%预示MLF可能下调。

- 30城商品房成交面积:同比跌幅超20%将触发稳楼市政策。

- CPI环比数据:连续3个月负增长可能打开降息空间。

当前市场普遍预期2024年三季度存在单次10-15BP的LPR下调窗口,但存量房贷客户需等到2025年1月才能享受。

评论列表