焦炭价格为何频繁波动?

炼焦煤成本、环保限产、钢厂补库节奏三大变量共同决定了焦炭价格的高弹性。2023年四季度,山西低硫主焦煤到厂价一度突破2500元/吨,直接推高焦炭出厂价至2700元/吨;而2024年3月钢厂亏损面扩大后,焦炭价格又迅速回落至2300元/吨。这种“过山车”行情背后,实质是产业链利润分配失衡的周期性体现。

焦炭行业未来五年有哪些确定性机会?

1. 产能置换窗口期的红利

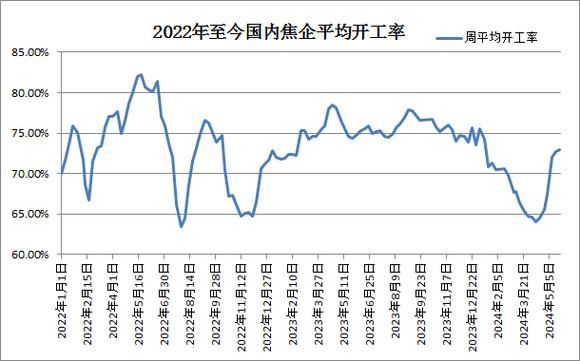

工信部《焦化行业规范条件》要求2025年底前全面淘汰4.3米以下焦炉,这意味着1.2亿吨落后产能将退出市场。山东某焦化集团通过提前布局6.78米大型焦炉,单吨焦炭能耗降低18%,在2024年环保督查中成为区域唯一满负荷运行的企业。

2. 氢能炼钢的颠覆性需求

宝武集团2025年氢基竖炉试验线投产后,每年将减少焦炭用量35万吨。但值得注意的是,配套建设的富氢焦炉煤气重整装置,反而使高端焦炭(反应后强度≥65%)需求提升12%,行业呈现总量下降、结构升级的鲜明特征。

如何判断焦炭价格的底部区间?

通过跟踪钢厂焦炭库存可用天数这一领先指标,可提前预判价格拐点。历史数据显示:

- 库存>15天:焦炭价格进入下跌通道(概率78%)

- 库存<7天:钢厂启动补库,价格反弹(平均涨幅200-300元/吨)

2024年5月,唐山地区钢厂库存降至5.8天,触发一轮持续三周的集中采购,带动港口准一级冶金焦平仓价从2150元/吨回升至2380元/吨。

焦化企业如何穿越周期?

成本控制的三张王牌

长协煤比例:旭阳集团通过与山西焦煤签订三年期长协,将炼焦煤成本波动控制在±5%以内;

干熄焦余热发电:每吨焦炭可额外创收80-100元,抵消15%的环保投入;

化产深加工:从煤焦油中提取的针状焦(锂电负极材料)毛利率高达40%,是传统焦炭的3倍。

区域布局的胜负手

内蒙古某新建焦化园区凭借0.2元/度的低电价,使化产加工环节成本较山东低22%。但需注意,2024年生态环境部将乌海及周边纳入大气污染防治重点区域,新增项目需配套50%的绿电使用承诺。

投资者必须警惕的三大风险

1. 印尼焦炭进口冲击:2024年1-4月中国自印尼进口焦炭同比增长340%,其到岸价较国内低180元/吨,主要冲击华南市场;

2. 碳关税潜在影响:欧盟CBAM过渡期细则明确将焦炭纳入核算范围,2026年起出口欧盟的钢铁企业可能要求焦炭供应商提供碳足迹认证;

3. 煤矿智能化减员:国家能源局要求2027年大型煤矿实现智能化开采,可能导致炼焦煤人工成本下降15%,削弱焦炭的成本支撑逻辑。

2025-2029年关键时间节点

| 时间 | 事件 | 对行业影响 |

|---|---|---|

| 2025Q2 | 河北4.3米焦炉全面关停 | 区域焦炭缺口扩大至800万吨/年 |

| 2026Q4 | 氢基竖炉商业化项目集中投产 | 高端焦炭溢价扩大至300元/吨 |

| 2028Q3 | 碳排放权交易覆盖焦化行业 | 成本差异可达150元/吨 |

中小企业突围路径

某年产60万吨的民营焦化厂通过“焦炭+负极材料”的柔性生产线改造,在2024年传统焦炭亏损200元/吨的情况下,依靠针状焦副产品实现整体盈利。其关键做法包括:

- 与石墨电极企业签订五年期原料保供协议,锁定70%针状焦销量;

- 将焦炉煤气中的氢气提纯至99.99%,以管道输送方式供应给园区半导体企业,氢气附加值提升8倍;

- 利用焦化废水培养微藻,每年创造3000万元的碳汇收益。

评论列表