一、行业现状:为什么“缺芯”仍反复出现?

过去三年,全球晶圆产能利用率始终高于95%,但汽车、工业、消费电子三大终端需求同步爆发,导致结构性短缺。以28nm及以上成熟制程为例,其产能扩张速度仅为需求增速的60%,缺口长期存在。

二、未来五年三大确定性趋势

1. 先进制程与特色工艺并行

- 3nm以下:台积电、三星、英特尔三足鼎立,资本开支门槛升至200亿美元/座

- 22/28nm:成为MCU、PMIC、CIS等芯片的“甜蜜节点”,中国本土晶圆厂集中扩产

2. 地缘政治重塑产能分布

美国CHIPS法案、欧盟芯片法案合计补贴810亿美元,推动“近岸+友岸”建厂。2027年前,中国大陆以外地区将新增26座12英寸晶圆厂,占全球新增产能的42%。

3. Chiplet与先进封装崛起

摩尔定律放缓,Chiplet将SoC拆分为3-5颗小芯片,通过2.5D/3D封装集成,成本降低30%。台积电CoWoS产能2025年将达每月4万片,仍供不应求。

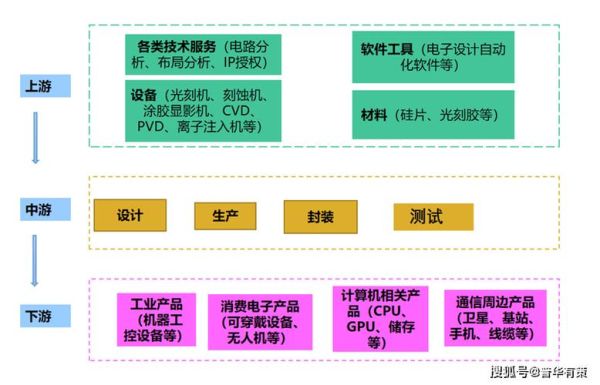

三、供应链布局:如何避开“卡脖子”环节?

Q1:哪些材料最容易被断供?

光刻胶、CMP抛光垫、电子特气三大品类国产化率均低于15%,且认证周期长达2-3年。优先绑定已通过FAB厂验证的本土供应商,如北京科华、安集科技。

Q2:设备环节如何分散风险?

采用“双源采购+联合开发”策略: - 刻蚀设备:中微+泛林半导体 - 薄膜沉积:北方华创+应用材料 - 量测设备:上海精测+科磊

Q3:库存水位如何设定?

汽车芯片建议维持6-9个月安全库存,消费电子采用滚动预测+VMI(供应商管理库存)模式,将周转天数控制在45天以内。

四、区域产能规划:哪里建厂最划算?

成本对比(12英寸晶圆厂,月产5万片)

| 地区 | 土地+基建成本 | 政府补贴比例 | 总成本优势 |

|---|---|---|---|

| 中国长三角 | 25亿美元 | 30% | 基准 |

| 美国亚利桑那 | 40亿美元 | 25% | +15% |

| 新加坡 | 30亿美元 | 20% | +8% |

结论:成熟制程优先中国,先进制程考虑美国+新加坡,通过“产能换市场”获取车企订单。

五、技术路线选择:FinFET vs GAA?

2025年后,3nm以下节点将全面转向GAA(环绕栅极)晶体管,但设计成本飙升至5亿美元/芯片。中小厂商可采用“12nm FinFET+先进封装”组合,性能接近7nm,成本降低40%。

六、人才缺口:如何快速组建团队?

全球半导体人才缺口超100万,中国占30%。解决方案: - 校企合作:与电子科技大学、西安电子科大共建“订单班” - 海外挖角:针对新加坡、马来西亚华人工程师,薪酬溢价50% - 内部培养:建立“设备-工艺-设计”轮岗机制,3年培养周期缩短至18个月

七、投资窗口:哪些细分赛道值得下注?

根据Gartner预测,2024-2028年复合增长率>20%的赛道: - 车规MCU:受益于电动化+域控制器渗透 - SiC功率器件:800V高压平台刚需,衬底国产化率仅5% - Chiplet接口IP:UCIe标准落地,授权费高达500万美元/次

八、风险预警:三大黑天鹅事件

1. ASML光刻机出口管制升级:提前锁定2025年前DUV订单,签订“不可抗力”免责条款

2. 台湾海峡物流中断:在菲律宾/越南设立“中转仓”,关键物料储备90天

3. 硅片价格暴涨:与日本信越、SUMCO签订长期协议价(LTA),锁定70%产能

评论列表