一、为什么2024年LNG价格突然飙升?

进入2024年,亚洲现货LNG到岸价从春节前的9美元/MMBtu一路涨至13美元/MMBtu,**涨幅超过40%**。核心推手并非单一因素,而是“三重共振”:

(图片来源网络,侵删)

- 欧洲补库窗口提前:欧盟储气库在5月就达到65%的填充率,比往年提前整整六周,直接抽走原本流向亚洲的现货。

- 中东地缘风险外溢:卡塔尔北部气田年度检修时间延长,叠加红海航线持续受阻,**亚洲买家恐慌性采购**。

- 中国需求超预期回暖:前四个月中国LNG进口量同比增14%,其中华南电厂的双燃料机组开机率创三年新高。

二、液化天然气市场前景如何?供需天平向哪边倾斜?

回答这个问题,需要拆开“长协”与“现货”两条线来看。

1. 长协端:2025-2027年集中投产潮能否压制价格?

全球在建液化项目合计产能1.4亿吨/年,其中:

- 美国Golden Pass、Plaquemines合计2600万吨/年,2025年起分阶段投产。

- 卡塔尔North Field East两条巨型生产线,单线产能800万吨/年,2026年释放。

然而,**FID(最终投资决定)延迟**正在发生:由于成本通胀,加拿大LNG Canada二期、俄罗斯Arctic LNG-3均推迟到2028年后。这意味着**2026-2027年实际新增供应可能比预期低15%**。

2. 现货端:亚洲新兴需求能否持续?

自问:印度、越南、菲律宾的煤改气进度到底多快?

自答:三国合计规划燃气电站装机90GW,但**实际落地率不足30%**。原因在于:

(图片来源网络,侵删)

- 印度本土气价上限政策抑制发电企业进口积极性。

- 越南电网消纳能力瓶颈,导致燃气电站利用小时数仅2500小时。

因此,**2025年前亚洲现货需求增量大概率由中国与泰国贡献**,而非市场普遍预期的南亚大爆发。

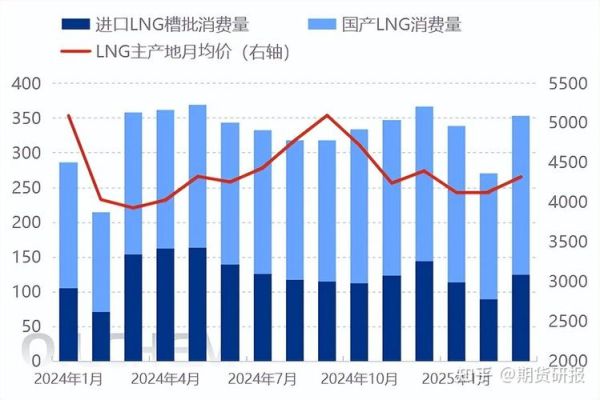

三、中国LNG进口格局正在发生哪些深层变化?

过去五年,中国LNG进口商从“三桶油”独大演变为“1+3+N”:

- 国家管网:2023年开放接收站窗口期后,第三方准入量占比升至28%,**彻底打破垄断**。

- 三大油:长协挂钩油价斜率从14%降至11%,**降低进口成本约0.8美元/MMBtu**。

- 新玩家:浙能、申能、北京燃气等城燃企业直接采购美国Henry Hub计价长协,**规避了油价波动风险**。

四、未来三年LNG价格中枢到底会落在什么区间?

采用“成本支撑+需求弹性”双因子模型测算:

- 美国出口盈亏平衡:Henry Hub 3美元/MMBtu+液化费2.5美元+运费1.2美元=**6.7美元/MMBtu**。

- 亚洲需求敏感点:当现货价高于12美元/MMBtu时,中国电厂将切换至超超临界煤电,**边际需求下降12%**。

综合判断,**2025-2027年亚洲现货价格中枢8-11美元/MMBtu**,极端地缘事件可能短时突破15美元,但难以长期维持。

五、产业链哪些环节隐藏超额收益?

与其押注价格本身,不如关注**结构性机会**:

(图片来源网络,侵删)

- 浮式储存再气化装置(FSRU):泰国、菲律宾港口FSRU日租金已从7万美元涨至12万美元,**造船厂订单排到2027年**。

- 二程转运业务:马来西亚边佳兰港利用自贸区政策,将大船拆分为小船转运至中国长江内河,**单吨套利空间1.5美元**。

- 冷能利用:中国已投运LNG接收站冷能利用率不足20%,若配套数据中心或冷链园区,**IRR可提升5-7个百分点**。

六、投资者最担心的三个黑天鹅场景

自问:哪些事件可能彻底颠覆上述逻辑?

自答:

- 巴拿马运河持续干旱:若加通湖水位低于24米,美国湾岸至东北亚的航程将增加18天,**现货溢价或扩大3美元**。

- 中国突然放开天然气门站价管制:工业用户需求弹性将急剧下降,**价格上限可能上移20%**。

- 欧洲重启核电:德国、比利时若延长核电机组寿命,2026年欧洲LNG需求或减少800万吨,**全球供需瞬间逆转**。

七、给下游用户的实战建议

城燃企业、电厂、工业大用户可采取“三锁策略”:

- 锁量:与上游签订“照付不议”长协时,争取10-15%的灵活量,用于现货市场高抛低吸。

- 锁价:利用上海石油天然气交易中心推出的LNG期货模拟盘,提前对冲Q4旺季风险。

- 锁窗口:租用第三方接收站窗口期,避免旺季排队滞期费,**单次可节省200万美元**。

评论列表