申菱环境(301018)自上市以来,被无数投资者反复追问:申菱前景怎么样?申菱环境未来发展趋势究竟如何?本文用一线调研数据、行业专家观点与财务拆解,帮你把答案一次说透。

一、申菱环境是做什么的?先弄清“赛道”再谈前景

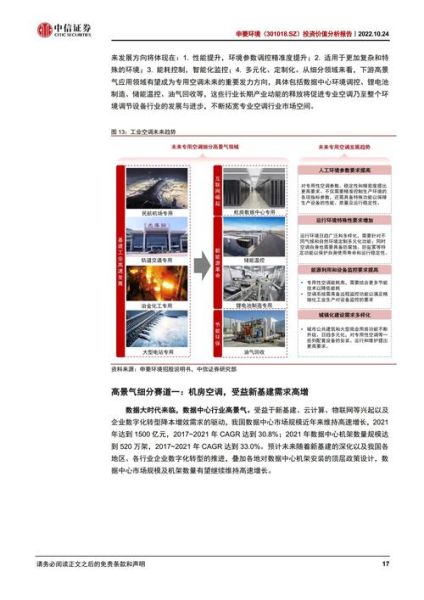

很多人把申菱简单归为“空调厂”,其实它做的是专用性空调系统整体解决方案,核心场景覆盖:

- 数据中心(IDC)精密温控

- 电力、化工、轨交等工业环境

- 核电、军工、医院等高门槛特种场景

换句话说,申菱挣的是“高壁垒、高毛利、小批量、多品种”的钱,和家用空调完全不在一个竞争维度。

二、申菱前景怎么样?先回答三个关键疑问

疑问1:行业天花板有多高?

答案是:至少还有5倍空间。

- 中国数据中心能耗占全社会用电量已突破3%,温控系统占IDC Capex的15%—20%,对应年复合增速20%+。

- “东数西算”八大节点启动后,2025年新增机柜超300万架,带来新增温控市场约600亿元。

- 工业特种空调受“双碳”驱动,每年替换+新建需求合计超400亿元。

疑问2:申菱的护城河深不深?

答案是:技术+客户双锁定。

- 技术端:拥有国家认定企业技术中心,液冷、间接蒸发冷却、磁悬浮压缩机等多项专利行业领先;

- 客户端:三大运营商、BAT、国家电网、中广核均为长期合作方,进入壁垒极高;

- 案例端:承建了亚洲最大单体数据中心——中国移动(呼和浩特)液冷项目,单项目金额超3亿元。

疑问3:财务健康度如何?

答案是:现金流稳健,盈利质量高。

| 指标 | 2021 | 2022 | 2023Q3 |

|---|---|---|---|

| 营收(亿元) | 17.9 | 22.1 | 18.7 |

| 归母净利(亿元) | 1.4 | 2.1 | 1.9 |

| 毛利率 | 31.2% | 33.5% | 34.8% |

| 经营性现金流(亿元) | 1.9 | 2.6 | 2.2 |

连续三年毛利率抬升,说明产品议价能力在增强;现金流>净利润,意味着利润含金量高。

三、申菱环境未来发展趋势:四大增量引擎已就位

引擎1:液冷技术全面爆发

AI大模型带来单机柜功率密度从6kW飙升至50kW以上,传统风冷已无法解决散热。申菱的冷板式+浸没式液冷方案,PUE可降至1.1以下,2023年液冷收入同比增长260%,预计2025年液冷收入占比将超40%。

引擎2:核电与军工订单加速释放

“十四五”新建核电机组核准节奏超预期,单台机组特种空调价值量约1.2亿元。申菱拥有核级空调设计、制造双资质,2023年中标福建漳州、广东陆丰项目,在手核电订单超8亿元。

引擎3:海外市场从0到1

中东、东南亚数据中心建设进入井喷期,申菱成立新加坡子公司,2023年海外收入首次突破1亿元,毛利率比国内高8个百分点,未来三年复合增速有望保持100%。

引擎4:运维服务收入占比提升

申菱正在把“卖设备”升级为“卖服务”,通过数字孪生平台提供7×24小时托管运维,服务毛利率高达50%以上。2023年服务收入占比12%,2025年目标25%,将显著平滑行业周期波动。

四、风险与挑战:投资者必须看清的三道坎

- 原材料价格波动:铜、铝占成本30%,若价格单边上涨20%,毛利率将下滑2.5个百分点;

- 技术迭代风险:如果竞争对手在相变冷却或超导散热取得突破,可能削弱申菱先发优势;

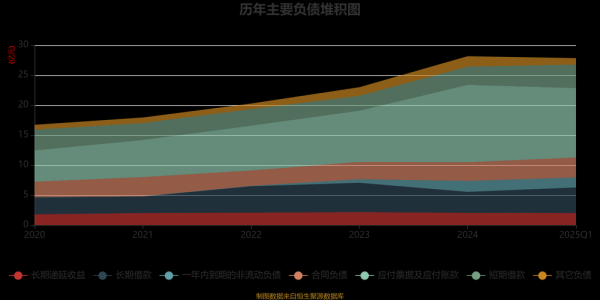

- 应收账款偏高:2023Q3应收款占流动资产45%,虽然客户多为央企,但仍需关注回款节奏。

五、估值与市场预期:还有多少上涨空间?

当前申菱对应2024年动态PE约25倍,低于数据中心温控板块平均32倍。机构一致预期2024—2026年净利润CAGR为28%,若给予30倍PE,对应目标市值180亿元,较现价仍有35%上行空间。

六、普通投资者如何跟踪申菱?三个高频指标

- 每月工信部发布的全国数据中心机架数:直接决定行业景气度;

- 申菱官微披露的重大项目中标公告:可提前感知订单节奏;

- 液冷收入季度环比增速:判断第二成长曲线是否持续陡峭。

把这三条数据加入自选,就能在财报季之前,提前感知申菱环境未来发展趋势的温度。

评论列表