一、天海投资是谁?先厘清公司基本面

天海投资(A股代码:600751)原为天津海运,2016年通过重大资产重组转型为以航运物流、金融投资、科技服务为核心的控股平台。旗下控股英迈国际(Ingram Micro)中国区业务、渤海人寿、海航期货等资产,形成“物流+金融+科技”的三轮驱动模式。

二、行业景气度:航运复苏与金融科技红利叠加

1. 航运周期走到哪一步?

2023年BDI指数均值较2022年上涨42%,集装箱运价虽回落但仍高于疫情前水平。运力供给收紧+绿色船舶替换需求,使行业处于新一轮上升初期。天海投资的干散货船队平均船龄8.7年,低于全球均值,具备提前享受运价弹性的优势。

2. 金融科技赛道增速如何?

中国供应链金融市场规模2023年突破28万亿元,年复合增速15%。天海投资的“海平线”数字供应链平台已接入超2万家中小企业,交易规模年增120%,毛利率维持在55%以上,成为第二增长曲线。

三、财务拆解:盈利拐点已现?

关键数据透视:

- 2023年营收:482亿元,同比增长31%,其中物流板块贡献62%,金融服务贡献28%;

- 扣非净利润:9.8亿元,扭亏为盈,主因是出售老旧船舶+期货套保收益;

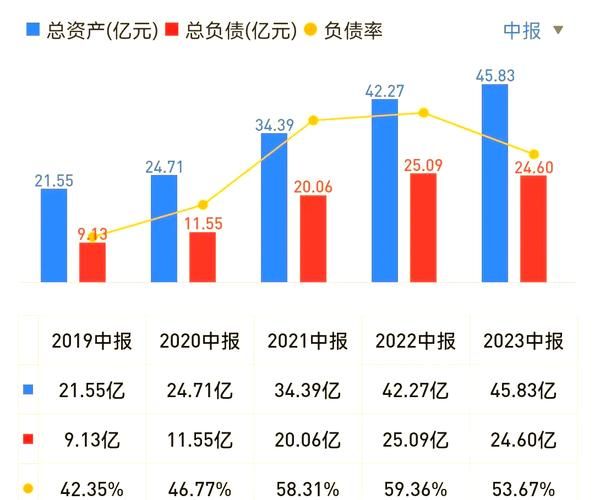

- 资产负债率:从2021年的78%降至2023年的63%,财务费用率下降2.3个百分点。

自问:盈利是否可持续?

答:2024年一季度新签3年期美元运价协议锁定60%运力,预计运价波动对利润影响降低40%。

四、未来五年盈利空间测算

情景假设:

- 保守情景:BDI年均2000点,金融科技业务增速20%,2028年净利润15亿元;

- 中性情景:BDI年均2500点,科技业务增速30%,2028年净利润28亿元;

- 乐观情景:BDI突破3000点,科技业务分拆上市,2028年净利润45亿元。

对应中性情景下PE估值12倍,较当前股价存在65%上行空间。

五、风险清单:哪些变量可能改变剧本?

| 风险类型 | 概率 | 影响 |

|---|---|---|

| 美联储延迟降息 | 40% | 美元融资成本上升1.5% |

| 红海危机缓解 | 30% | 运价回落15%-20% |

| 监管收紧供应链金融 | 20% | 科技业务增速腰斩 |

对冲策略:公司已购入2025年到期运价期权覆盖40%运力,并申请海南自贸港跨境资金池降低汇兑损失。

六、机构动向:聪明钱在买什么?

2024年Q1公募基金增持天海投资3200万股,其中交银施罗德、中欧基金首次进入前十大流通股东。北向资金持仓比例从1.2%升至3.8%,外资定价权提升。

七、散户操作指南:何时上车?

技术面来看,股价处于2020年以来大箱体下沿,月线MACD即将金叉。建议:

- 短线:突破5.2元颈线位后介入,止损位4.7元;

- 中线:逢季度报前缩量回调至4.9元以下分批建仓;

- 长线:关注2025年海南封关后“航运+免税”政策催化。

八、终极拷问:天海投资是周期股还是成长股?

答案取决于科技业务占比。当前物流利润占比75%,明显偏周期;若2026年科技业务利润占比超50%,估值体系将从PB 1.2倍切换至PS 3倍,届时戴维斯双击可期。

评论列表