全球需求为何持续升温?

5G、千兆宽带、东数西算、AI算力中心,这些高频词背后都指向同一个基础设施——光纤光缆。根据CRU最新报告,全球光纤消耗量已连续三年保持两位数增长,2023年突破6.2亿芯公里,而2028年预计将达到9.8亿芯公里。需求激增的核心逻辑有三点:

- 流量爆炸:单部8K视频每小时消耗20GB,全球移动数据流量年复合增速仍高于25%

- 网络重构:云服务商把数据中心从“郊区”搬到“用户门口”,带来城域网新一轮扩容

- 政策催化:美国BEAD计划、欧盟Gigabit 2030、中国“双千兆”示范城市,合计投入超2500亿美元

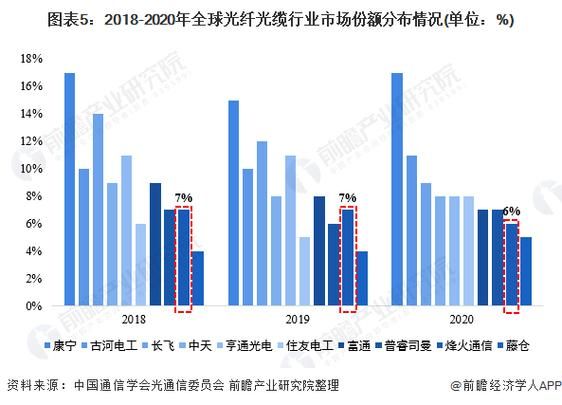

中国厂商如何抢占技术制高点?

过去十年,长飞、亨通、烽火、中天四家头部企业研发投入年均增速18%,在超低损耗G.654.E光纤、多模OM5光纤、空分复用多芯光纤三大赛道实现并跑甚至领跑。以G.654.E为例,其1550nm衰减系数已降至0.15dB/km,比传统G.652.D降低30%,直接让400G/800G系统无中继距离从80km延伸到150km。

自问:国产替代还有多大空间?

自答:当前全球前十大光纤厂中国占六席,但高端海缆份额仍不足35%,海底中继器、分支器、UJC接头盒等关键部件国产化率低于20%,“卡脖子”环节正是下一轮利润高地。

价格战的尽头是什么?

2020-2022年,国内G.652.D光纤集采均价从65元/芯公里跌到32元/芯公里,行业一度哀嚎。但2023年Q3开始,运营商引入“技术评分+价格评分”双权重,把超低损耗、抗弯、防鼠咬等性能指标纳入打分,头部企业凭借差异化产品重新获得5%-8%的溢价。

未来五年,价格竞争将让位于“性能+服务”竞争:

- 交付周期:从90天压缩到45天

- 全生命周期TCO:提供25年质保+在线监测系统

- 碳足迹:欧盟已要求2026年起光缆产品提供EPD环境声明

新兴市场增量地图

东南亚、拉美、非洲的光纤渗透率分别只有18%、12%、7%,而全球平均水平已达46%。以印尼为例,政府推出Palapa Ring项目二期,计划2025年前新增3万公里海缆、12万公里陆地光缆,总投资45亿美元。

中国厂商的机会窗口:

- 本地化建厂:享受0-5%的进口关税减免

- 人民币结算:规避美元波动风险

- EPC+F模式:带资建设,锁定十年运维收入

技术迭代的三条暗线

1. 空芯光纤

英国南安普顿大学实验室已实现0.9dB/km的超低损耗,理论时延比实芯光纤降低30%,一旦规模商用,将重新定义金融交易、高频算力网络的时延标准。

2. 多芯复用

日本NTT展示的19芯光纤单纤容量达1.53Pb/s,相当于2.5亿用户同时看4K视频,但熔接工艺复杂度提升10倍,需要AI视觉辅助熔接机。

3. 光电共封装CPO

把硅光芯片与交换机ASIC封装在同一基板上,光模块与光纤跳线距离从1米缩短到5厘米,插损降低1.5dB,数据中心能耗可再降15%。

资本开支节奏与盈利拐点

全球运营商CAPEX中,光纤相关占比从2018年的11%提升到2023年的19%,但ROIC却从8.2%下滑到6.5%。转折点在于“网络变现”:

- 中国移动2023年千兆宽带ARPU值126元,较百兆宽带高2.4倍

- AWS将光纤直连企业园区,单条专线年费3-5万美元

- 算力租赁:1芯公里光纤支撑的GPU算力,年租金可达180-220美元

当收入增速重新跑赢CAPEX增速,行业将迎来“二次成长曲线”。

风险清单:不可忽视的三只灰犀牛

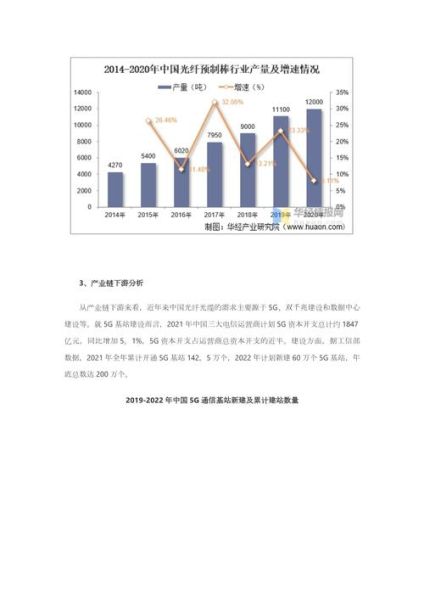

1. 贸易壁垒升级:美国拟对含中国预制棒的光缆征收30%关税,东南亚转口路径或被堵死

2. 产能过剩:国内拉丝塔数量已达780座,按满产计算年产能超8亿芯公里,而内需仅3.5亿

3. 替代技术:LEO卫星星座在偏远地区提供50-100Mbps宽带,可能分流5-8%的光纤需求

未来五年市场规模测算

综合需求、价格、汇率三重变量,2024-2028年全球光纤光缆市场规模将从148亿美元增长到221亿美元,年复合增速8.4%。其中:

- 亚太贡献52%增量,中国占亚太增量的60%

- 海缆市场增速12%,高于陆缆的7%

- 特种光纤(传感、激光、医疗)毛利率维持35%+,成为利润池

自问:投资者该如何布局?

自答:关注“哑铃策略”——一端是上游预制棒自给率>90%的龙头,另一端是拥有海外EPC资质的系统集成商,中间环节将长期承压。

评论列表