一、互联网金融理财产品到底有哪些?

很多新手第一次打开理财App,看到琳琅满目的产品就发懵:货币基金、P2P、净值型理财、保险年金……到底哪一类才算“互联网金融”?

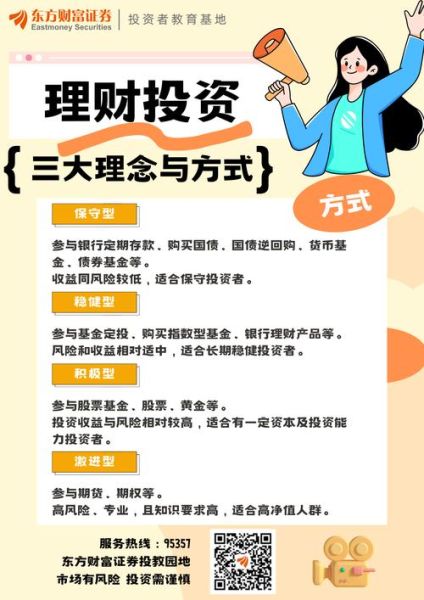

(图片来源网络,侵删)

自问:它们之间有什么本质区别?

自答:核心差异在于资金投向与监管主体。

- 货币基金:投向银行存款、同业存单,受证监会监管,流动性高。

- 净值型银行理财:投向债券、非标资产,受银保监会监管,收益浮动。

- P2P网贷:个人对个人借贷,已全面清退,现阶段不应再碰。

- 互联网保险年金:本质是保险,受银保监会监管,锁定期长。

- 券商收益凭证:券商发行的债务工具,受证监会监管,门槛5万元起。

二、如何判断一个平台是否靠谱?

自问:看广告打得响、明星代言多,就一定安全吗?

自答:广告与代言只能提高知名度,与资金安全无直接关联。

1. 查牌照:三证齐全是底线

- 银行存管:资金与平台自有资金隔离,防止挪用。

- ICP经营许可证:在工信部官网可查,无证即非法经营。

- 金融牌照:基金销售、保险经纪、券商等牌照对应不同业务。

2. 看信息披露:越透明越可信

- 产品说明书是否披露底层资产。

- 定期发布运营报告,包括逾期率、坏账率。

- 客服能否清晰解释资金流向。

3. 体验流动性:提前赎回规则写在哪?

部分平台用“T+0”吸引用户,却在细则里隐藏巨额赎回限制。务必在协议里找到“赎回上限”与“到账时间”条款。

三、收益与风险如何平衡?

自问:年化6%以上就一定高风险吗?

自答:关键看风险补偿是否合理。

1. 收益拆解:无风险利率+信用溢价+流动性溢价

- 当前十年期国债收益率约2.7%,可视为无风险利率。

- 企业债收益比国债高1%~3%,属于信用溢价。

- 封闭期越长,流动性溢价越高,一般每锁一年加0.5%~1%。

2. 风险识别:三招快速排雷

- 资产集中度:单一借款人或单一项目占比超过10%需警惕。

- 担保方式:抵押物折扣率低于50%或担保公司注册资本不足1亿元,风险高。

- 历史逾期:连续两期逾期率上升,立即减仓。

四、实战:三分钟搭建投资组合

自问:只有5万元闲钱,怎么分配最科学?

自答:按流动性需求+风险承受度做三层金字塔。

(图片来源网络,侵删)

- 底层(40%):货币基金或银行T+0理财,年化2%~2.5%,随取随用。

- 中层(40%):短债基金或券商收益凭证,年化3.5%~4.5%,封闭3~6个月。

- 顶层(20%):指数增强或混合型基金定投,年化目标6%~8%,封闭1年以上。

每月动态再平衡一次,若顶层浮亏超10%,则从底层补充流动性,避免割肉。

五、常见误区与避坑指南

误区1:只看七日年化,忽略万份收益波动

货币基金七日年化是过去七天收益的年化推算,不代表未来。应连续观察万份收益30日曲线,若波动超过10%,说明基金经理在加杠杆或做期限错配。

误区2:把“预期收益”当成“保证收益”

监管早已禁止刚性兑付,所有标注“预期”的收益都可能不达标。遇到销售宣称“历史100%兑付”,直接索要书面承诺,若无则录音留证。

误区3:忽视平台股东背景变更

部分平台被收购后,风控标准会大幅调整。关注国家企业信用信息公示系统,若一年内出现两次以上股权质押或法人变更,立即撤出资金。

六、未来一年值得关注的三个方向

- 数字人民币理财钱包:央行与商业银行合作推出,实时到账且零手续费,预计收益率略高于活期。

- 碳中和主题债基:政策红利明确,绿色债券票面利率比普通债高20~50BP。

- 北交所打新基金:参与新股申购,中签率高于沪深主板,但需承担30%以上波动。

把以上步骤做成一张A4纸贴在书桌前,每次投资前对照检查,至少能过滤掉90%的潜在陷阱。

(图片来源网络,侵删)

评论列表