一、为什么现在必须关注互联网保险?

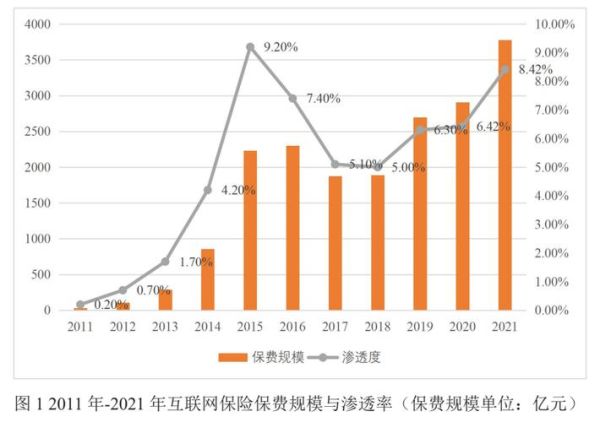

传统保险销售依赖线下代理人,成本高、效率低,而互联网保险通过线上直达用户,**将获客成本压缩到原来的三分之一**。监管数据披露,过去三年互联网保费年复合增速保持在25%以上,远高于行业平均的6%。

二、政策红利还能持续多久?

2023年银保监会发布的《互联网保险销售行为管理办法》明确提出“**鼓励保险科技、支持普惠保险**”。

- 税收优惠:健康险线上投保可享个人所得税抵扣,**每人每年最高2400元**。

- 区域试点:海南、深圳等地允许互联网险企开展跨境医疗保险。

- 监管沙盒:北京、上海两地已批准12个保险科技创新项目。

业内普遍判断,**政策窗口期至少还有三到五年**,因为数字化仍是国家战略。

三、哪些细分赛道最有“钱景”?

1. 普惠健康险

城市新市民、灵活就业人群超过4亿,他们买不起长期重疾险,却愿意花几十元买一份百万医疗。2023年“惠民保”参保人数突破1.4亿,**件均保费仅89元,赔付率却控制在65%以内**,利润空间可观。

2. 宠物险

中国城镇宠物犬猫数量突破1.2亿只,宠物医疗年支出高达600亿元。目前宠物险渗透率不足1%,**对比瑞典40%的渗透率**,增长空间巨大。

3. 场景险

电商退货运费险、共享单车意外险、航班延误险等碎片化产品,**件均保费低至0.5元**,但凭借高频、海量、低理赔的特点,成为流量平台的新盈利点。

四、技术如何重塑价值链?

传统保险价值链:产品设计→渠道销售→核保→理赔,**每个环节都有技术切入机会**。

- AI定价:通过可穿戴设备实时采集健康数据,动态调整保费,将逆选择风险降低30%。

- 区块链理赔:医院、保险公司、用户三方数据上链,**平均理赔时效从3天缩短到30分钟**。

- 数字人客服:头部险企已部署7×24小时数字员工,**一次问题解决率提升到92%**,人力成本下降40%。

五、中小险企如何突围?

巨头垄断流量,中小公司必须找到差异化切口。

- 垂直场景深耕:专注糖尿病、高血压等慢病人群,与医药电商合作,**单病种保单件均可达800元**。

- DTC模式:自建私域社群,通过内容科普+直播问诊,**复购率提升到45%**,远高于行业平均的18%。

- API输出:把核保、风控能力封装成SaaS,**向中小平台收取技术服务费**,实现轻资产扩张。

六、用户最关心的三大疑问

Q1:线上买保险真的便宜吗?

同一款重疾险,线下代理人渠道附加费用率约35%,而互联网渠道可控制在15%以内,**直接让利20%给消费者**。

Q2:理赔会不会更难?

互联网险企采用OCR+大数据交叉验证,**小额医疗险实现“2分钟闪赔”**,反而比线下提交纸质材料更便捷。

Q3:数据安全如何保障?

监管要求核心系统必须部署在境内,并通过等保三级认证;头部公司还引入国密算法加密,**用户敏感信息全程脱敏**。

七、未来五年的机会清单

| 机会点 | 市场规模预测 | 入场门槛 |

|---|---|---|

| 老年人防癌险 | 2028年或达800亿元 | 需与体检机构深度合作 |

| 新能源车专属险 | 渗透率将从5%提升到35% | 需掌握电池数据接口 |

| 数字遗产险 | 00后立遗嘱人数年增30% | 法律框架仍待完善 |

八、投资人视角:估值逻辑正在变化

过去看保费规模,现在更关注**单用户价值(LTV)与科技投入比**。一级市场给出的估值公式:

估值=年化保费×(1+科技溢价系数)×用户留存系数

科技溢价系数最高可达2.5倍,前提是**AI核保通过率高于90%且欺诈率低于万分之三**。

评论列表