互联网旅游市场规模有多大?2023年全球在线旅游交易额已突破1.5万亿美元,中国占其中约三成,达到4800亿美元。未来五年增长趋势如何?综合多家权威机构预测,全球年复合增长率(CAGR)将保持在8%—10%,中国则有望达到12%—15%。

全球视角:总量与区域分布

从全球来看,互联网旅游市场规模呈现“北美稳、亚太快、欧洲缓”的三极格局。

- 北美:2023年在线渗透率已超70%,增长趋于饱和,年增速约5%。

- 亚太:印度、东南亚、中国三线并进,2023年整体增速高达18%,贡献全球新增订单的60%以上。

- 欧洲:法规复杂、支付碎片化,增速仅6%,但客单价高,仍是利润高地。

中国市场的三大驱动引擎

1. 下沉市场爆发

三线及以下城市在线旅游渗透率从2019年的28%跃升至2023年的52%,新增用户年均贡献GMV超800亿元。

2. 内容种草与直播带货

短视频平台日均旅游相关播放量超120亿次,直播下单转化率是传统图文渠道的3.7倍。

3. 供应链数字化重构

PMS、CRS、CDP三大系统普及率已分别达78%、65%、42%,酒店直采比例提升至55%,平台佣金率下降2—3个百分点。

未来五年增长趋势的核心变量

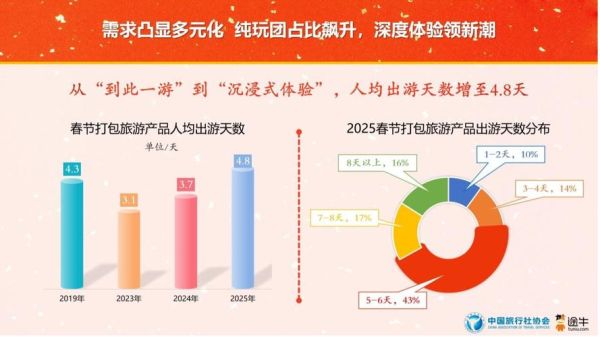

变量一:Z世代消费偏好

Z世代占在线旅游用户比例将从2023年的34%升至2028年的51%,他们更愿为“沉浸式体验”支付溢价,平均客单价比Y世代高22%。

变量二:AI与动态定价

基于大模型的动态定价系统可将酒店RevPAR提升8%—12%,预计到2026年,60%的头部平台将部署AI定价引擎。

变量三:可持续旅游需求

超过63%的受访者愿为“碳中和行程”多付5%费用,绿色标签产品GMV年增速高达35%。

产业链利润分配的新格局

过去“平台拿大头”的局面正在被打破:

- 资源方:高星酒店通过会员直订+抖音直播,将分销成本从15%压缩至8%。

- 技术服务商:SaaS厂商按订单抽佣0.5%—1%,却覆盖70%中小酒店,形成“薄利多销”护城河。

- 新兴平台:小红书、快手等内容社区以CPS模式切入,2023年旅游类目GMV同比暴涨220%。

潜在风险与对冲策略

风险一:宏观经济波动

若GDP增速下滑1个百分点,在线旅游支出将同步下降0.8个百分点。对策:布局本地周边游,其需求弹性仅为长途游的三分之一。

风险二:数据安全合规

跨境数据传输新规或使平台合规成本上升20%。对策:采用“数据不出境+边缘计算”混合架构,可将额外成本控制在5%以内。

风险三:过度补贴导致利润稀薄

2023年暑期机票盲盒平均补贴率已高达18%。对策:转向“会员制+交叉补贴”,用高毛利酒旅套餐反哺交通品类。

企业如何抓住增量红利?

自问自答:中小创业公司还有机会吗?

答:有,但必须“做深场景、做重服务”。

- 场景深:聚焦亲子研学、银发康养、宠物友好等细分赛道,客单价可提升30%—50%。

- 服务重:提供目的地小交通、特色餐饮、当地向导等一站式打包,复购率可达45%,远超纯交易平台。

投资视角:哪些赛道值得下注?

一级市场资金流向显示,2023年旅游科技领域融资Top3:

- AI客服与数字人导览:单笔融资最高达2.3亿美元,可降低人力成本40%。

- 动态打包引擎:支持机票+酒店+玩乐实时组合,毛利率比单品销售高8个百分点。

- 目的地碎片化资源整合:解决“最后一公里”痛点,单笔订单附加收入增加60元。

互联网旅游市场规模的天花板远未到来,真正的竞争已从“流量”转向“留量”。谁能用数字化手段把供应链拧得更紧、把体验做得更细,谁就能在未来五年12%以上的复合增长中切走最大的蛋糕。

评论列表