一、全球炭黑需求为何持续增长?

轮胎工业依旧是最大推手。一条乘用车胎平均含炭黑3.5公斤,全球每年新增1.2亿辆汽车,直接带动炭黑年需求增量约200万吨。此外,非轮胎橡胶制品、塑料母粒、导电材料等新兴应用增速更快,2023—2028年复合年增长率预计达到4.8%。

(图片来源网络,侵删)

二、中国产能扩张会不会导致过剩?

看似“过剩”,实则“结构性短缺”。

- 低端橡胶级炭黑:2024年国内总产能突破850万吨,开工率仅65%,价格战已打响。

- 高端特种炭黑:导电、色素、超纯三大系列仍依赖进口,缺口约12万吨/年。

因此,未来五年淘汰落后产能与建设特种炭黑装置将同步进行,行业集中度有望从CR10的56%提升至70%以上。

三、绿色转型:炭黑企业如何降碳?

欧盟CBAM(碳边境调节机制)2026年正式执行,出口企业必须提交碳足迹报告。当前国内炭黑吨产品平均排放2.1吨CO₂,高于全球均值1.8吨。可行路径有三:

- 原料替代:用废旧轮胎热解油替代煤焦油,可减排15%—20%。

- 工艺升级:推广富氧燃烧+高温空气预热技术,单炉能耗下降8%。

- 绿电+CCUS:山东、江苏多家头部企业已启动万吨级碳捕集示范项目。

四、价格走势:哪些变量最敏感?

自问:煤焦油价格每上涨100元/吨,炭黑成本增加多少?

自答:约80元/吨,传导周期仅两周。

除原料外,还需关注:

(图片来源网络,侵删)

- 海运指数:中国至美西集装箱运费每上涨500美元,出口利润压缩3%—5%。

- 人民币汇率:若贬值1%,以美元计价的出口收入可增厚0.7个百分点。

五、下游技术迭代带来哪些新机会?

1. 新能源汽车轮胎

低滚阻配方要求炭黑粒径更小、结构更高。N234与N115价差已从300元/吨拉大至900元/吨,高端型号溢价空间持续扩大。

2. 锂电池导电剂

导电炭黑添加量占正极材料3%—5%,2025年全球需求将突破12万吨。国产替代率目前不足30%,技术壁垒在于DBP吸收值≥330 ml/100g且金属杂质<20 ppm。

3. 塑料静电防护

电子包装、防爆矿用管材对表面电阻率10⁴—10⁶Ω有刚性需求。专用色素炭黑售价可达普通橡胶级3—5倍。

六、投资地图:哪些区域最具潜力?

| 区域 | 核心优势 | 2024—2029新增产能(万吨) |

|---|---|---|

| 山东潍坊 | 煤焦油资源+港口物流 | 55 |

| 江苏连云港 | 石化副产+自贸区政策 | 30 |

| 内蒙古鄂尔多斯 | 低电价+绿电配额 | 20(特种炭黑) |

七、企业竞争格局:谁在领跑?

全球视角:卡博特、欧励隆、博拉三足鼎立,合计市占率38%。

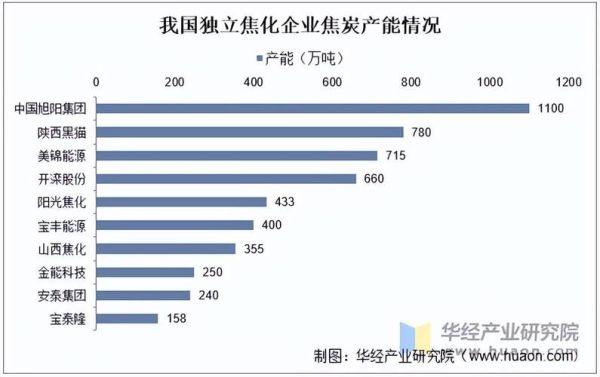

中国视角:黑猫股份、龙星化工、永东股份形成第一梯队,2023年研发费用率均超3%,显著高于行业平均1.2%。

未来看点:

- 黑猫股份与某德资车企签订五年导电炭黑长单,锁定2.8万吨/年。

- 龙星化工在新疆布局年产8万吨超纯炭黑,瞄准半导体封装市场。

八、风险预警:不可忽视的三只“灰犀牛”

- 原料断供:煤焦油深加工企业集中检修季,价格曾在两周内暴涨22%。

- 技术替代:石墨烯、碳纳米管在导电领域渗透,若成本降至炭黑的2倍以内,可能分流30%市场。

- 贸易壁垒:印度拟对进口炭黑征收12%保障措施税,中国出口占比将从35%下滑至25%。

九、未来五年时间表:关键节点一览

- 2024Q4:欧盟CBAM过渡期细则落地,出口企业需提交季度碳数据。

- 2025H2:国内首批CCUS示范装置投产,单吨碳减排成本有望降至180元。

- 2026:新能源汽车轮胎专用炭黑国标实施,市场准入门槛提高。

- 2027:全球导电炭黑供需缺口扩大至5万吨,价格或突破3万元/吨。

- 2028:中国特种炭黑自给率升至70%,进口替代基本完成。

评论列表