生猪屠宰行业前景如何?

“十四五”期间,国家持续推动屠宰行业“集中屠宰、品牌经营、冷链流通、冷鲜上市”。规模化屠宰产能占比已从2015年的28%提升至2023年的62%,预计2025年将突破75%。政策红利叠加消费升级,行业集中度继续抬升,头部企业市占率有望翻倍。

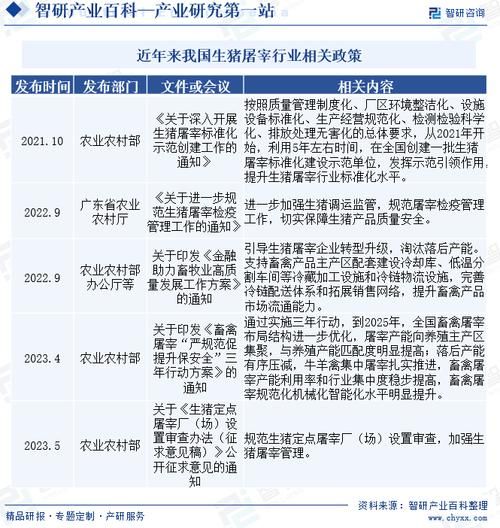

政策驱动:从“调猪”到“调肉”的底层逻辑

非洲猪瘟后,农业农村部要求生猪主产区原则上不再跨省调运活猪,改为就地屠宰、冷链外调。这意味着:

- 小型屠宰场因检疫、冷链能力不足被迫退出;

- 年屠宰量100万头以上的大型工厂获得运输补贴与用地倾斜;

- 2024年起,全国将全面执行《生猪屠宰质量管理规范》,不达标企业关停倒计时。

生猪屠宰行业利润高吗?

直接回答:行业平均毛利率6%–12%,头部企业可做到15%以上,但盈亏高度依赖猪周期。

---利润构成拆解:一头猪能赚多少钱?

以2023年华东地区主流屠宰厂为例:

- 代宰费:50–70元/头,成本覆盖后净赚25–35元;

- 白条批发:猪源与售价倒挂时亏损,顺价时毛利80–120元/头;

- 副产品:血、骨、油脂、内脏综合收益60–90元/头;

- 冷链增值:分割肉、气调包装溢价5%–8%。

当猪价处于下行通道,屠宰厂低价收猪、高价卖肉,利润弹性最大;反之猪价上涨,利润被压缩。

---谁在赚钱?产业链利润分配地图

| 环节 | 代表企业 | 毛利率 | 盈利关键 |

|---|---|---|---|

| 养殖 | 牧原、温氏 | -5%–30% | 猪周期、成本控制 |

| 屠宰 | 双汇、雨润 | 6%–15% | 产能利用率、副产品开发 |

| 深加工 | 金锣、龙大 | 18%–25% | 品牌溢价、渠道议价 |

| 零售 | 永辉、盒马 | 20%–30% | 流量、损耗控制 |

可见,屠宰环节并非利润最厚,却是产业链的“流量入口”,掌握猪源与销售渠道即可向上、下游延伸。

如何提升屠宰利润?三条路径拆解

1. 产能利用率≥80%才能盈亏平衡

行业测算:年设计产能100万头的工厂,若开工率不足60%,单头折旧摊销高达18元;满产时降至6元。头部企业通过代宰+自营双轮驱动,把开工率稳定在90%以上。

---2. 副产品深加工:把“边角料”变成高毛利单品

- 猪血→食品级血浆蛋白粉,出口价2.8万元/吨;

- 猪骨→骨汤膏、骨肽粉,餐饮渠道毛利40%+;

- 油脂→油酸、硬脂酸,化妆品级产品溢价3–5倍。

3. 冷链+品牌:从“卖肉”到“卖服务”

双汇“辣吗?辣”系列香肠、金锣“台式小烤肠”通过锁鲜装+电商直播,终端售价较散装白条肉高出60%–100%。冷链物流成本虽增加0.3元/公斤,但品牌溢价完全覆盖。

---新进入者还有机会吗?

自问:没有猪源、没有渠道,还能切入屠宰赛道吗?

自答:可以,但必须错位竞争。

- 区域缺口:西南、西北部分县市仍依赖小型屠宰点,政策窗口期2–3年;

- 特色品类:清真屠宰、黑猪屠宰、有机认证屠宰,溢价15%–25%;

- 共享工厂:与养殖集团共建产能,锁定代宰订单,轻资产运营。

未来五年最值得关注的三大变量

变量一:进口肉替代——2023年进口猪肉155万吨,若关税继续下调,沿海屠宰厂成本优势将被削弱。

变量二:碳排放交易——屠宰环节甲烷、污水排放纳入碳市场,环保投入增加300–500万元/厂,落后产能加速退出。

变量三:预制菜渗透——B端餐饮对标准化分割肉需求年增20%,提前布局预制菜专用产线的屠宰厂将享受量价齐升。

结语:穿越周期的关键

生猪屠宰行业不再是“收猪—杀猪—卖肉”的简单循环,产能规模、冷链深度、副产品广度、品牌高度共同决定利润厚度。下一轮猪周期低谷,将是资金、技术、渠道兼备企业的最佳并购窗口。

评论列表