2016年,中国白酒行业在深度调整期后迎来“弱复苏”。这一年,行业分化加剧,高端酒企稳回升,区域酒企竞争白热化,资本市场对白酒板块重新燃起热情。本文用问答形式拆解当年最关键的变化,并给出对未来五年的预判。

(图片来源网络,侵删)

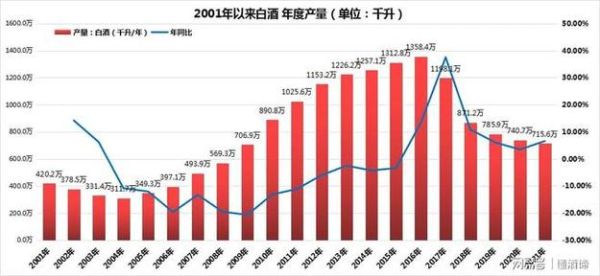

2016年白酒产量真的下滑了吗?

是的,但“量缩价升”成为主旋律。

- 产量数据:全国规模以上白酒企业完成酿酒总产量1358.4万千升,同比微降1.2%,连续第三年负增长。

- 收入与利润:主营业务收入6125.7亿元,同比增长6.9%;利润总额797.2亿元,同比增长9.5%。

- 结构升级:高端酒(800元以上)销量占比从2012年的4.1%提升至7.3%,**吨酒价格首次突破4.5万元**。

这说明行业已从“规模竞争”转向“价值竞争”。

为什么茅台能在2016年率先涨价?

供需失衡+渠道去库存完成+品牌护城河。

- 供需缺口:飞天茅台当年计划量2.2万吨,实际市场需求约3万吨,**缺口近30%**。

- 渠道库存:2012-2014年积压的库存到2016年基本消化完毕,经销商开始主动补货。

- 金融属性:茅台批价从年初的850元/瓶涨至年底的1050元,**投资需求占比达15%**。

对比之下,五粮液因渠道改革滞后,批价全年仅上涨8%。

区域酒企的生死线在哪?

100元价位带成为分水岭。

(图片来源网络,侵删)

- 安徽市场:古井贡年份原浆献礼版(80-120元)销量增长22%,**抢占迎驾金星份额**。

- 江苏市场:洋河海之蓝(120-150元)通过“1+1”深度分销模式,**终端网点突破60万家**。

- 失败案例:山东某区域品牌因固守50元以下光瓶酒,2016年营收下滑35%。

核心逻辑:**消费升级不可逆,区域酒必须向上延伸价格带**。

电商渠道是救命稻草还是陷阱?

2016年白酒电商渗透率仅5.8%,但增速高达47%。

| 平台 | 2016销售额 | 主力产品 | 客单价 |

|---|---|---|---|

| 天猫 | 38亿元 | 茅台飞天53度 | 1180元 |

| 京东 | 25亿元 | 五粮液普五 | 680元 |

| 酒仙网 | 12亿元 | 泸州老窖特曲 | 168元 |

关键发现:

- 高端酒占电商销售额62%,与线下“二八定律”相反。

- 电商专销产品(如“茅台电商版”)开始出现,**价格比传统渠道低5-8%**。

- 但窜货问题严重,某品牌因线上低价倾销导致线下经销商集体抵制。

2016年资本为何重新青睐白酒?

三大催化剂:

- 深港通开通:外资通过港股通买入茅台超50亿元,**估值体系国际化**。

- 混改预期:老白干酒推出员工持股计划,股价3个月上涨120%。

- 避险需求:当年A股熔断期间,白酒板块跌幅仅8%,**成为资金避风港**。

典型案例:复星国际以5.12亿元收购金徽酒10%股权,**PE估值仅12倍**。

(图片来源网络,侵删)

(图片来源网络,侵删)

未来五年哪些趋势会延续?

基于2016年数据推演:

- 价格带固化:高端(1000+)、次高端(300-800)、大众(100-300)形成稳定金字塔。

- 渠道下沉:县级市场人均白酒消费增速达11%,**超过地级市(6%)**。

- 健康化:低度酒(38-42度)市场份额从2016年的28%提升至2021年的35%。

风险提示:**若消费税后移至零售环节,区域酒企净利率可能下降3-5个百分点**。

给从业者的三点实操建议

1. 价格策略:每省打造1-2款200元价位“战略单品”,用宴席市场突破。

2. 渠道改革:砍掉30%低效经销商,发展团购型终端(烟酒店+企业直采)。

3. 数字化:用扫码红包把消费者数据沉淀到企业微信,**复购率可提升40%**。

2016年的调整只是序章,真正的淘汰赛在2020年后才全面爆发。

评论列表