在普惠金融加速落地的当下,越来越多个人与小微经营者把“小额信贷”视为周转首选。然而,“我能不能借”与“我要付多少利息”始终是绕不开的两大疑问。下文用问答式结构,把申请门槛、利率构成、避坑技巧一次讲透。

(图片来源网络,侵删)

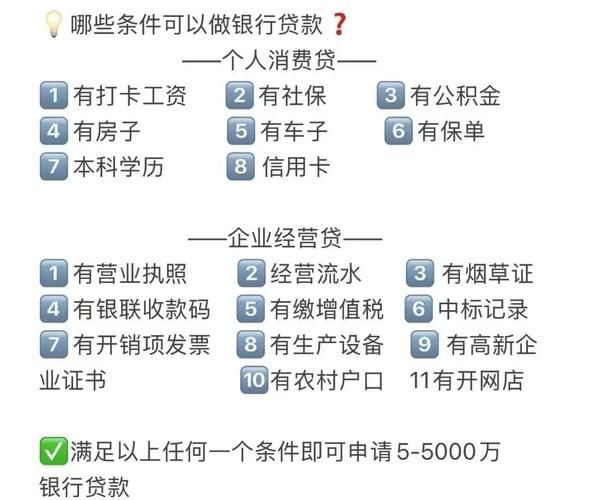

小额信贷申请条件:谁更容易过审?

1. 个人类小额信贷门槛拆解

- 年龄区间:22–55周岁是多数机构默认的“黄金区间”,低于22岁或高于55岁需提供额外担保。

- 征信记录:近24个月内逾期≤2次且≤30天,基本可视为“征信良好”。

- 收入证明:打卡工资≥3000元/月,或近6个月银行流水≥1.8万元,二者满足其一即可。

- 社保/公积金:连续缴纳≥6个月,可提升授信额度20%–50%。

2. 小微商户类小额信贷门槛拆解

- 营业执照:注册≥1年,且近12个月无经营异常记录。

- 对公流水:月均≥3万元,或年开票≥50万元。

- 资产佐证:名下有房产、车辆或POS机交易记录,可加分。

小额信贷利率是多少?三种主流计价模式对比

1. 日利率:0.02%–0.05%区间最常见

以借1万元用30天为例:

- 日利率0.02%,利息=10000×0.02%×30=60元

- 日利率0.05%,利息=10000×0.05%×30=150元

2. 月利率:0.6%–1.5%常见于消费金融公司

折算成年化:

- 0.6%×12=7.2%

- 1.5%×12=18%

3. 综合年化:银行系7%–12%,持牌消金12%–24%

注意:部分平台以“管理费”“服务费”形式额外收费,务必查看IRR(内部收益率)。

常见疑问快问快答

Q1:征信花了还能申请小额信贷吗?

可以,但需满足:

1) 近3个月硬查询≤6次;

2) 提供房产或车辆作抵押;

3) 选择门槛较低的持牌小贷公司,利率会略高。

Q2:提前还款会收违约金吗?

银行系产品通常不收;

消金与小贷公司可能收剩余本金的1%–3%,签约前务必确认合同条款。

(图片来源网络,侵删)

Q3:同一天申请多家会影响额度吗?

会。集中申贷会在征信报告留下多条“贷款审批”记录,系统会判定为资金饥渴,导致额度下调或直接拒贷。建议间隔≥7天。

提升通过率的五个实操技巧

- 优化征信:结清小额逾期,保持信用卡使用率<70%。

- 合并负债:把多笔网贷置换成1笔银行低息信贷,降低负债率。

- 选对时间:每月5–15日银行额度充足,审批更快。

- 资料完整:工资流水、社保证明、租赁合同一次性上传,减少补件。

- 合理申贷金额:申请额度≤月收入的10倍,系统评分更高。

利率之外的隐藏成本清单

| 项目 | 常见区间 | 是否可谈 |

|---|---|---|

| 账户管理费 | 0.1%–0.3%/月 | 可减免 |

| 提前结清手续费 | 0%–3% | 可谈 |

| 保险费 | 一次性1%–2% | 可选 |

| 担保费 | 1%–2%/年 | 可免 |

避坑指南:一眼识别高息套路

- 砍头息:放款前收取“手续费”,实际到手金额减少,年化飙升。

- 循环贷陷阱:随借随还看似灵活,但按日计息,长期占用年化可超30%。

- 捆绑销售:强制搭售理财或保险,否则拒贷,直接举报至银保监会。

2024年小额信贷新趋势

1) 银行“白名单”扩容:公积金、税务、社保数据直连,优质客户利率下探至年化6%起。

2) 数字人民币通道:部分试点城市可用数币钱包直接收款,到账时间缩短至分钟级。

3) 风控模型升级:引入电商经营数据、POS流水、SaaS进销存系统,额度评估更精准。

把申请条件、利率区间、隐藏成本、避坑要点全部吃透后,再结合自身资质做比价,才能真正做到“借得省、还得轻”。

(图片来源网络,侵删)

评论列表