2016年全球轮胎市场到底发生了什么?

2016年,全球轮胎行业在原材料价格剧烈波动、新兴市场增长放缓与环保法规升级的三重夹击下,进入深度调整期。天然橡胶价格从年初的每吨1400美元一路飙升至11月的1900美元,随后又迅速回落,令轮胎企业毛利如过山车般起伏。与此同时,中国乘用车销量增速首次跌破10%,印度、巴西等金砖国家也未能延续高增长,导致替换胎需求疲软。最棘手的是,欧盟“轮胎标签法”第二阶段、美国NHTSA滚动阻力新规同步落地,迫使厂商在配方与结构设计上投入更多成本。

2016年轮胎品牌销量排名:谁登顶?谁掉队?

全球前十榜单

- 普利司通:以约2.8亿条销量继续领跑,北美与亚太替换胎贡献最大增量。

- 米其林:2.3亿条,高端配套胎占比高达42%,欧洲电动车配套份额超50%。

- 固特异:1.9亿条,北美皮卡胎独占鳌头,但在中国替换市场跌出前五。

- 大陆马牌:1.4亿条,SUV与冬季胎增速达12%,德国本土工厂产能利用率98%。

- 住友橡胶:1.1亿条,邓禄普品牌在东南亚替换胎渠道下沉效果显著。

- 倍耐力:6800万条,超高端UHP胎占营收45%,被中国化工收购后整合加速。

- 韩泰:6500万条,OE配套量首次超越锦湖,现代起亚订单占比降至55%。

- 优科豪马:6000万条,日本本土销量下滑8%,北美雪地胎增长20%。

- 锦湖:5800万条,因劳资纠纷导致天津工厂停产45天,全年损失约800万条。

- 固铂:4500万条,北美越野胎细分市场市占率第一,中国工厂产能利用率仅65%。

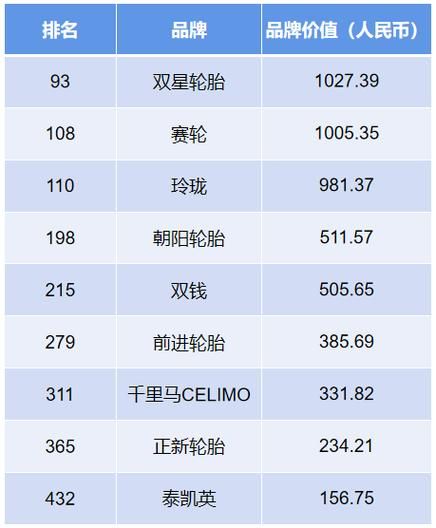

中国本土品牌为何集体失声?

2016年中国轮胎总产量约6.1亿条,同比增长3.2%,但本土前十强销量总和不及普利司通一家。玲珑、赛轮、三角等头部企业虽在产能规模上跻身全球二十强,却面临三大瓶颈:

- 品牌溢价不足:同规格产品出口均价仅为米其林的55%,替换市场仍以“低价走量”为主。

- 技术认证壁垒:欧盟ECE噪声认证通过率不足60%,美国SMARTWAY认证仅玲珑一家通过。

- 渠道控制力弱:北美独立轮胎经销商网络中,中国品牌占比不足8%,远低于韩泰的22%。

原材料波动如何重塑行业格局?

天然橡胶与合成橡胶合计占轮胎成本的55%,2016年两者的价差一度扩大至每吨400美元。面对这一局面,不同梯队企业采取截然相反的策略:

第一梯队(米其林、普利司通):通过长期协议锁定80%的天然橡胶采购量,并加速布局印尼、泰国橡胶园,将原料自给率提升至35%。

第二梯队(韩泰、优科豪马):采用“期货套保+区域化采购”组合,将价格波动对毛利率的影响控制在±1.5%以内。

中国本土企业:由于套保工具运用能力不足,玲珑、赛轮的毛利率分别下滑3.2和4.1个百分点,部分中小厂商甚至被迫停产。

环保法规倒逼技术革命

2016年欧盟新标签法将滚阻系数限值从E级提升至C级,噪声上限再降3分贝。这直接催生了三大技术趋势:

- 白炭黑替代炭黑:米其林Pilot Sport 4的胎面配方中,白炭黑占比高达35%,湿地制动距离缩短2.7米。

- 生物基油应用:普利司通在日本市场推出含30%生物异戊二烯的ECOPIA EP150,滚动阻力降低12%。

- 轻量化骨架材料:固特异采用芳纶纤维替代部分钢丝,单胎减重1.2公斤,商用车百公里油耗下降0.3升。

电商渠道是救命稻草还是昙花一现?

2016年美国轮胎线上销售额突破30亿美元,占替换市场总量的8.5%,而中国市场这一比例仅为2.1%。但值得注意的是,途虎养车在“双11”单日售出65万条轮胎,相当于一个中型工厂全年产量。电商对传统渠道的冲击体现在:

- 价格透明化:米其林Primacy 3ST在电商平台均价较线下低12%,迫使经销商让利。

- 服务前置化:固特异与京东合作推出“线上下单+线下安装”模式,覆盖2000家门店,安装满意度达96%。

- 长尾需求爆发:优科豪马在亚马逊的缺气保用胎销量增长300%,而传统门店库存周转天数高达45天。

2016年留下的悬念:并购潮会延续吗?

中国化工以71亿欧元收购倍耐力、固铂收购英国APOLLO VREDESTEIN,这两起标志性事件预示着行业集中度将进一步提升。对于年销售额不足10亿美元的中小厂商而言,“要么被收购,要么退出高端市场”将成为未来五年的生存法则。

评论列表